Многих заемщиков, для которых груз кредитный платежей стал неподъемным в результате тех или иных финансовых проблем, интересует возможность каким-либо образом облегчить тяжесть долгового бремени, а именно провести реструктуризацию долга перед банком.

В этой публикации мы расскажем читателям, что такое реструктуризация долга по кредиту в банке и как воспользоваться реструктуризацией долга в лидирующих банках страны, таких как Сбербанк, ВТБ24, Альфа-Банк и тд.

- Что такое реструктуризация долга по кредиту?

- Какие возможности дает реструктуризация кредита

- Каковы условия реструктуризации долга по кредиту?

- Как происходит реструктуризация долга в Сбербанке

- Реструктуризация долга по кредиту в ВТБ24

- Реструктуризация кредитов в Альфа-Банке по программе АРИЖК

- Реструктуризация ипотечного кредита

- Заявление о реструктуризации кредита

- Соглашение о реструктуризации долга по кредиту

Что такое реструктуризация долга по кредиту?

Реструктуризация долга – это изменение условий возврата кредита, при котором у заемщика появляются новые условия выплаты задолженности, более удобные и щадящие для его финансового положения. Чаще всего речь о реструктуризации долга идет в отношении банковских кредитов, как потребительских, так, например, и ипотечных кредитах. Однако, российские заемщики довольно мало знакомы с терминологией и вообще с подобной услугой по ряду объективных причин. Многие должники не знают что это вообще такое, как и при каких обстоятельствах можно воспользоваться реструктуризацией долгов по кредитам.

В последние годы кредиты стали прочной составляющей экономики России, и на сегодняшний день действительно трудно найти современного человека, кто никогда не пользовался заемными банковскими средствами, не делал покупки с помощью кредитной карты, либо не рассматривал решение жилищного вопроса через ипотеку. Пользуясь кредитом, нужно всегда помнить, что это серьезная ответственность, так как деньги нужно не просто возвратить в указанный срок, но и выплатить вознаграждение банку за пользование в виде процентов по кредиту. Поэтому перед тем, как отправиться в банк для получения займа, следует тщательно спланировать свой семейный бюджет и основные расходы, предусмотреть риски, например, потери работы, чтобы выплаты были посильными, безболезненными и не оказывали критического давления на финансовое положение заемщика.

Но жизнь полна неожиданностей, каждый может столкнуться с непредвиденными проблемами, переоценив свои финансовые возможности, переоценить их могут и кредитные отделы банков. И хотя, всё, вроде бы, распланировано – потеря работы, серьезное заболевание, непредвиденные траты могут серьезно откорректировать финансовое положение человека. Вот в таких случаях реструктуризация долга по кредиту придется как нельзя кстати.

Какие возможности дает реструктуризация кредита

В случае, когда клиент больше не имеет финансовой возможности ежемесячно платить обязательные платежи по кредиту, ему следует, для начала, успокоиться и не паниковать. Многие должники совершают серьезную ошибку – пускают ситуацию на самотек и не идут в банк для обсуждения сложившейся ситуации и поиска решения. Запомните, что ни в коем случае не следует игнорировать общение с сотрудниками кредитной организации. Если вы не в состоянии обслуживать свой долг по кредиту, отправляйтесь безотлагательно в отделение банка, объясните всю ситуацию и, скорее всего, вам пойдут навстречу, так как банк сам заинтересован вернуть свои деньги, хотя и на других (менее выгодных для него) условиях.

На сегодняшний день реструктуризация долга по кредиту перед банком предусматривает разные возможности, и клиент сможет выбрать самый подходящий для него вариант решения проблем с обслуживанием долга. Чаще всего, основные банки России предлагают такие варианты на и возможности несостоятельным должникам:

- Продление срока займа (с уменьшением размера ежемесячного платежа).

- Отсрочку по уплате суммы основного долга или полного платежа, включающего проценты и тело кредита (например, на время поиска новой работы).

- Персональный график выплаты оставшегося долга по кредиту.

- Изменение схемы погашения с аннуитетной на дифференцированную.

- Освобождение клиента от неустоек и штрафных санкций за просрочку платежей.

- Изменение валюты кредита (например с долларов на рубли).

- Проведение процедуры рефинансирования.

Следует знать, что у каждого банка свой пакет услуг, и в вашем случае могут быть предложены лишь некоторые из упомянутых выше вариантов, но чаще всего в арсенале кредитных организаций есть все вышеперечисленные возможности реструктуризации долга.

Каковы условия реструктуризации долга по кредиту?

Очевидно, что банку во всех отношениях выгодно пойти навстречу заемщику, который временно не может осуществлять платежи по кредиту, чем «заваривать» длительные судебные тяжбы, продавать долг коллекторам, или идти в суд. Банк любыми способами будет стремиться получить свои деньги обратно, даже согласившись на менее выгодные условия. Но не для каждого клиента банк готов предоставить реструктуризацию долга по кредиту, ведь чтобы запустить данную процедуру, необходимо соблюдение определенных условий:

- Ранее заемщик не прибегал к реструктуризации долга.

- Веская причина: инвалидность, декрет, потеря работы по сокращению, тяжелый недуг, требующий длительного лечения (Любую из перечисленных причин необходимо будет документально подтвердить: справка из медицинского учреждения, копия трудовой книжки, прочие необходимые бумаги).

- Наличие хорошей кредитной истории.

- У клиента не должно быть просроченных платежей по предыдущим кредитам.

- При наличии залога (недвижимое имущество, автомобиль) банки намного охотней соглашаются на реструктуризацию долга.

- Заемщик, который обращается за реструктуризацией, должен быть не старше 70 лет.

Дополнительным условием получения реструктуризации долга по кредиту может стать требование банка предоставить пакет документов: паспорт, повторно заполненную анкету, действующий кредитный договор. Банк вправе потребовать предъявить и другие необходимые бумаги: медицинскую справку из больницы, трудовую книжку и тд.

Как происходит реструктуризация долга в Сбербанке

Как вы знаете, крупнейший в России банк — это Сбербанк, поэтому многих заемщиков интересует вопрос, как проходит реструктуризация долга в Сбербанке. Пошаговая схема оформления реструктуризации кредита в Сбере такова:

- Клиенту следует заполнить специальную анкету по форме, предложенной Сбербанком. В ней необходимо указать причины, повлекшие ухудшение финансового состояния клиента, сведения об имуществе, данные об имеющихся кредитах, расходах и доходах. В этой же форме клиенту будет предложено выбрать оптимальный для него способ изменения кредитных условий.

- Далее анкета направляется в отдел по работе с проблемной банковской задолженностью.

- Непосредственное общение с кредитным специалистом, который совместно с клиентом составляет схему дальнейших действий. Также будет определен необходимый пакет документов для реструктуризации кредита.

- Сбор пакета документов и предоставление его в банк на рассмотрение.

- Принятие решения банком в отношении возможности реструктуризации долга.

- Если решение будет положительным, то на этом этапе происходит подписание кредитной документации.

Имейте в виду, что для реструктуризации кредита в Сбербанке вы должны выполнять вышеозвученные условия, то есть должны быть веские причины, хорошая кредитная история, возраст и тд.

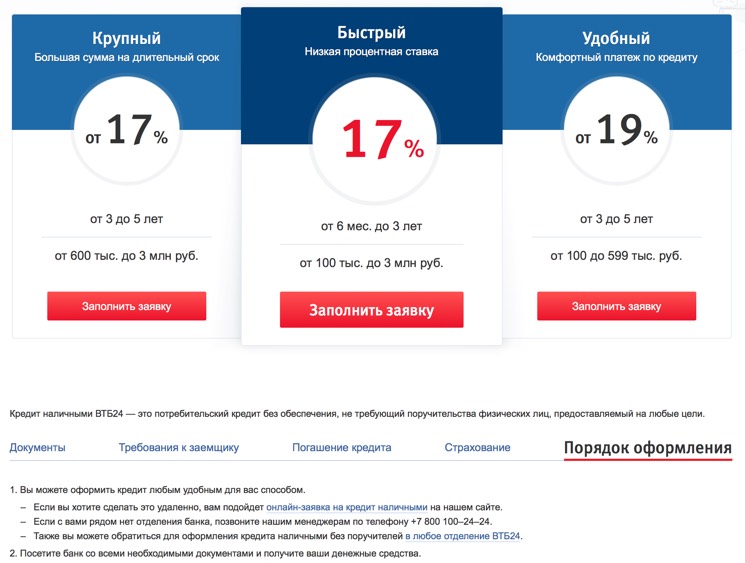

Реструктуризация долга по кредиту в ВТБ24

Банк ВТБ 24, как и другие крупные российские банки, предлагает клиентам услугу реструктуризации долга по кредиту в ситуациях, когда человек не может обслуживать кредит по старым условиям. Так что если вы являетесь клиентом банка ВБТ24 и оказались в сложной финансовой ситуации, можно подать заявление на реструктуризацию кредита в банке ВТБ24.

Как и в случае со Сбербанком, ВТБ готов предоставить реструктуризацию лишь клиентам с хорошей кредитной историей и по веским причинам, именно поэтому крайне важно не допускать просрочек по ежемесячным платежам.

Банк ВТБ24 в своем ассортименте банковских продуктов имеет реструктуризацию долга как по ипотечным, так, например, и по автокредитам. Чтобы воспользоваться услугой реструктуризации вам необходимо обратиться в отделение банка с заявлением и следующим пакетом документов, а менеджер ВТБ поможет вам выбрать подходящий вариант реструктуризации в зависимости от ваших целей:

- Паспорт гражданина РФ;

- Заявление о запросе на реструктуризацию;

- Справка с места работы (трудовая книжка).

Если верить сайту http://www.vtb24.ru/ (хотя страница http://www.vtb24.ru/personal/loans/restructing уже пару лет отдает 404 ошибку), то даже справка об изменении финансового состояния вам не потребуется, достаточно только паспорта РФ и заявления. Как правило, решение о реструктуризации долга по кредиту принимается в течении двух — пяти рабочих дней.

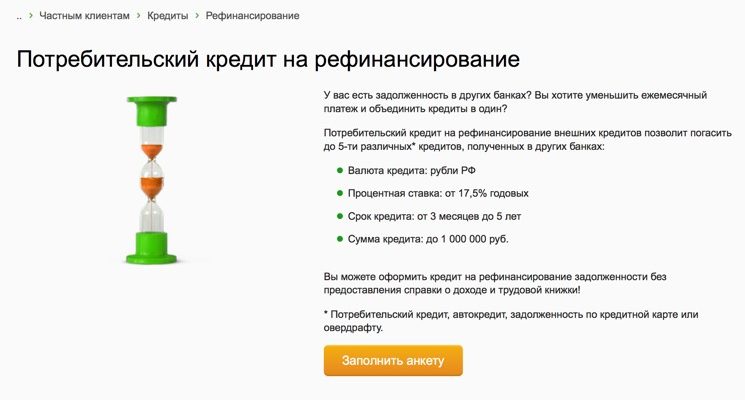

Реструктуризация кредитов в Альфа-Банке по программе АРИЖК

На сегодняшний день Альфа-Банк предлагает услугу реструктуризации долга лишь по ипотечным кредитам в рамках программы АРИЖК (Агентство по реструктуризации ипотечных жилищных кредитов) — открытого акционерного общества, дочерней компании ОАО «АИЖК».

Направлена данная услуга на клиентов Альфа-Банк, испытывающих временные проблемы с оплатой ипотечных кредитов, да и то в рамках государственной программы поддержи ипотечных заемщиков, которая предоставляет возможность использования платного возвратного стабилизационного займа.

Условиями реструктуризации ипотечного кредита в Альфа-Банке являются:

- Заемщик должен иметь гражданство Российской Федерации;

- Ипотечное жилье является единственным жильем для проживания заемщика;

- Доход заемщика снизился до величины не превышающей суммы трех МРОТ на каждого члена семьи за вычетом платежей по ипотеке;

- Заемщик уже использовал все имеющиеся активы и средства, для обслуживания ипотечного кредита, и больше не обладает ликвидными активами (недвижимость, автомобиль, ценные бумаги, банковские вклады и тд) для обеспечения в течении 12 месяцев платежей по ипотеке;

- Площадь ипотечного жилья не превышает: 50 м2 на одно человека, 70 м2 на семью из двух человек, и по 30м2 на каждого для семьи из трех и более человек;

- Залог жилого помещения при ипотеке оформлен надлежащим образом;

- Заемщик не имеет непогашенных просрочек ежемесячных платежей по кредиту сроком более 90 дней, возникших до снижения дохода.

Как видите, Альфа-Банк предоставляет реструктуризации долга только по ипотеке, да и то в рамках программы АРИЖК.

Реструктуризация ипотечного кредита

Безусловно, неплатежеспособные заемщики, которые взяли ипотечные кредиты под залог недвижимости, находятся в самом неблагоприятном положении. Ведь чаще всего сумма задолженности заоблачная, да и в любой момент можно лишиться жилья, в котором проживает семья должника. Но и здесь есть выход для заемщика, и отчаиваться раньше времени не стоит.

На первый взгляд может показаться, что банку проще будет продать ипотечное жилье (дом или квартиру), по которому появились просрочки ежемесячных платежей по ипотеке. Но не думайте, что все так просто и легко выполнимо для банка. Во-первых, рынок недвижимости подвержен влиянию состояния экономики страны, и на фоне постоянного роста цен на квадратные метры, может произойти и снижение цены на недвижимость. То есть, если речь идет о кризисных явлениях в экономике, то обвал цен может быть значительным, и банк в подобной ситуации не сможет полностью вернуть свои деньги продав залоговую квартиру. Во-вторых, банку будет сложнее реализовать заложенное имущество, если оно является для заемщика единственным и в нем прописаны несовершеннолетние дети. Плюс сюда следует добавить судебные издержки и временные потери, что совершенно невыгодно для кредитной организации. Именно по этим причинам банку выгодней мирно договориться с заемщиком, испытывающим временные финансовые проблемы и пойти на реструктуризацию долга по ипотечному кредиту, чем терять деньги и время.

Заявление о реструктуризации кредита

В некоторых банках практикуется написание заявления о реструктуризации долга. По факту, оно представляет собой аналог анкеты, которую требует Сбербанк, ВТБ24 или Альфа-Банк. Но писать ее можно в свободной форме, а не в строго регламентированной.

В заявлении указывается такая информация:

- Данные кредитного договора;

- Сведения о заемщике;

- Документы заемщика;

- Причины, повлекшие ухудшение материального положения (подтверждающие этот факт документы);

- Описание перспектив улучшение материального положения;

- Способ облегчения кредитного ярма, наиболее предпочтительный для должника.

В различных банках используются индивидуальные формы заявления о реструктуризации долга по кредиту, имейте это в виду. Бланк заявления будет предоставлен вам кредитным специалистом соответствующего банка или кредитной организации.

Соглашение о реструктуризации долга по кредиту

Окончательным шагом реструктуризации долга является подписания между клиентом и банком соответствующего соглашения. В нем должны присутствовать такие графы:

- Данные о сторонах.

- Сумма задолженности.

- Дата, когда долг был зафиксирован.

- Схема реструктуризации.

К соглашению прилагается новый график погашения задолженности. Можно сделать вывод, что заключение соглашения о реструктуризации долга представляет собой сделку, при которой обе стороны подтверждают имеющуюся задолженность, фиксируют ее размер и определяют, как она в дальнейшем будет погашаться (составляется схема).

А можно продлить реструктуризацию? Пока в декретном отпуске