Согласно закона банк обязан гарантировать своим клиентам тайну банковских счетов, вкладов, кредитов и любых операций по ним.

- Что такое банковская тайна? ФЗ N 395-I «О банках и банковской деятельности»

- Разглашение банковской тайны об юридических лицах

- Отмена банковской тайны, новости экономики:

- Разглашение банковской тайны о физических лицах

- Нарушается ли банковская тайна в случае передачи информации коллекторскому агентству?

- Какова ответственность за нарушение банковской тайны? Ст. 183 УК РФ

Что такое банковская тайна? ФЗ N 395-I «О банках и банковской деятельности»

Понятие банковская тайна подразумевает информацию, находящуюся в распоряжении кредитной организации и которая может быть раскрыта третьим лицам только в исключительных случаях, установленных Федеральным законом N 395-I «О банках и банковской деятельности». Задачей любого банка является сохранение конфиденциальности сведений о клиенте. Следует понимать, что утечка информации, например, о сумме накоплений на депозитных вкладах, может вызвать существенные последствия, в частности криминальное преследование владельца вклада с целью наживы или шантажа. В законодательстве России существует два основных документа, в которых закреплено понятие банковской тайны и сведения, ее образующие:

- Федеральный закон N 395-I «О банках и банковской деятельности»

- Гражданский кодекс Российской Федерации

Если проанализировать эти нормативные документы, то можно определить, что к сведениям, составляющим банковскую тайну относится следующая информация:

- Паспортные данные клиентов банка (для физических лиц);

- Банковские реквизиты организации (для юридических лиц);

- Сведения клиентов о наличии собственности и уровне доходов;

- Факт открытия счета (счетов), его номер и дата открытия, тип счета, валюта счета;

- Факт наличия средств на счету (деньги, обезличенные металлические счета), сумма, проценты по вкладу, срок договора;

- Факт наличия кредита, условий погашения и получения, процентная ставка по кредиту;

- Движение денежных средств на счетах и депозитных вкладах. К такой информации относится пополнение депозита, снятие денег, перевод на собственные счета или счета других лиц.

Читайте также: «Что будет, если Россию отключат от Visa и Mastercard»

Разглашение банковской тайны об юридических лицах

Отдельно стоит рассмотреть вопрос защиты банковской тайны и сведений, её составляющих по отношению к юридическим лицам. Законодательные нормы о банковской тайне имеют ряд исключений и в первую очередь это связано с тем, что государственные структуры не смогут в необходимом объеме выполнять свою работу по контролю и финансовому мониторингу за неимением сведений о наличии и движении денежных средств на счетах организаций и предприятий, а суммы денежных средств там, как известно, на порядки больше, чем на счетах физических лиц. По этой причине в определенных случаях (строго прописанных в ФЗ N 395-I и ГК РФ) банковская организация обязана сообщать сведения, составляющую банковскую тайну по запросу уполномоченного органа, а иногда и без запроса в автоматическом режиме, особенно это касается подозрительных сделок и движений денежных средств по счетам юрлиц.

В частности, выписки по счетам индивидуальных предпринимателей и юридических лиц предоставляются банком на основании запросов нижеприведенных государственных служб и структур:

- Суды;

- Налоговая инспекция;

- Росфинмониторинг;

- Счетная палата РФ;

- Федеральная Служба судебных приставов (ФССП);

- Таможенная служба;

- Пенсионный Фонд России (ПФР);

- Фонд социального страхования РФ (ФСС);

- МВД (при расследовании налоговых преступлений).

- Следственные органы (четырех ведомств МВД, СКП, ФСБ, ФСКН).

Помимо выписок по счетам, банки обязаны предоставлять налоговым службам информацию об открытии или закрытии депозитных вкладов ИП и юридических лиц, сообщить банки обязаны и в случае смены реквизитов вкладов организаций или индивидуальных предпринимателей.

Отмена банковской тайны, новости экономики:

Есть и негосударственные организации, имеющие право получить данные, составляющие банковскую тайну, например это бюро кредитных историй (БКИ). Но здесь есть одно «но» — сведения о совершаемых банковских операциях могут быть переданы в данную организацию только с согласия клиента (как правило это условие прописано в договоре с банком).

Разглашение банковской тайны о физических лицах

Кому банк может сообщить сведения, составляющие банковскую тайну, о счетах граждан? Сведения, которые представляют собой банковскую тайну, о физических лицах у кредитной организации имеют право запросить следующие службы и госструктуры:

- Суд;

- Росфинмониторинг;

- Служба судебных приставов;

- Центральный банк Российской Федерации;

- Агентство по страхованию вкладов;

- Следственные органы.

Ни одна кредитная организация не в праве отказать в разглашение банковской тайны о физических лицах вышеозначенным государственным службам и структурам.

Отдельно стоит отметить случай смерти клиента банка, в такой ситуации у кредитной организации появляется необходимость проинформировать связанных с бывшим клиентом лиц (например наследникам) и сообщить им сведения, составляющие банковскую тайну гражданина. Такой информацией могут быть сведения о депозитных вкладах и текущих банковских счетах покойного. В подобных ситуациях банками применяются такие правила:

- В случае если клиент при жизни не составил завещательное распоряжение, то информация о его банковских счетах будет передана нотариусу, у которого открыто дело о наследстве в связи со смертью этого человека.

- В случае когда клиент составил при жизни завещательное распоряжение относительно его банковских сбережений (составляется и оформляется прямо в банковском отделении без необходимости заверять у нотариуса), то банковская тайна будет раскрыта перед наследниками, которых гражданин указал в документе-распоряжении.

В настоящее время Федеральная налоговая служба наделена правом запрашивать в банках сведения о закрытии или открытии депозитных вкладов и счетов граждан. Немаловажный момент: запросить информацию о физическом лице, составляющую банковскую тайну, та или иная налоговая инспекция (ИФНС) праве лишь тогда, когда подобный запрос будет согласован с вышестоящим налоговым органом.

Что касается бюро кредитных историй, то сведения о банковских операциях физического лица, составляющие банковскую тайну, могут быть переданы в БКИ только при согласии гражданина. В большинстве случаев, во время подписание договора банковского обслуживания с клиентом, в нем есть пункт относительно того, что гражданин не против того, чтобы предоставить в бюро кредитных историй некоторые сведения, являющиеся банковской тайной.

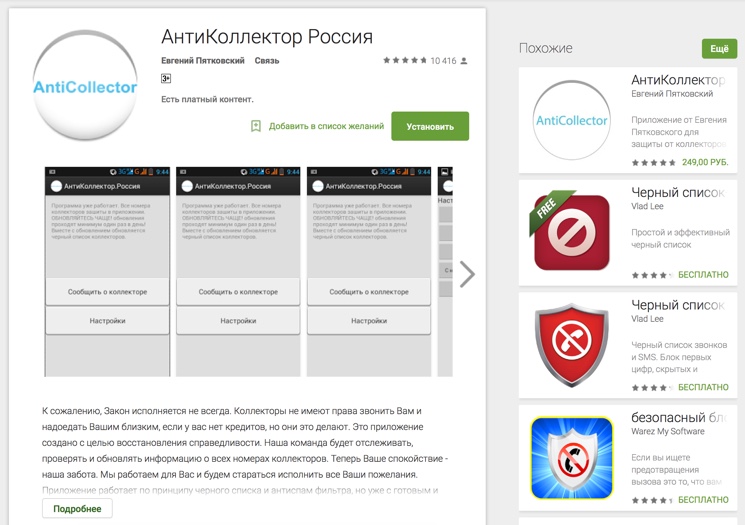

Нарушается ли банковская тайна в случае передачи информации коллекторскому агентству?

Из сложившейся судебной практики видно, что банковские структуры имеют право передавать долги по кредитам своих клиентов коллекторским фирмам. Но подобные действия можно осуществлять лишь в случае соблюдения ряда условий:

- Долг передается путем оформления договора об уступке права требования. В данном случае должны быть соблюдены все положения Гражданского Кодекса России о договоре уступки.

- Если заемщиком по кредиту является физическое лицо, то продажа долга коллекторским компаниям (не имеющим лицензии на осуществление банковской деятельности), возможно лишь в том случае, если подобное оговорено в кредитном договоре, подписанном клиентом-заемщиком.

- Если же долг гражданина признан судом и кредитору выдан исполнительный лист, он может быть передан любому третьему лицу, даже если должник не давал согласия на такую передачу. (Определение Верховного суда № 89-КГ15-5 от 07.07.2015).

Поэтому, при выполнении перечисленных выше условий, в случае передачи долга по кредиту коллекторской фирме и предоставления ей информации о должнике, подобные действия не являются нарушением банковской тайны гражданина.

Однако, сотрудники коллекторского агентства, как и служащие банка, обязаны соблюдать меры по сохранению от посторонних лиц информации, являющейся банковской тайной.

Читайте также: «Как, куда и кому жаловаться на банк?»

Какова ответственность за нарушение банковской тайны? Ст. 183 УК РФ

Сведения, составляющие банковскую тайну защищаются законом, поэтому уполномоченные лица обязаны сохранять банковскую тайну клиентов. За разглашение подобных сведений законодательством Российской Федерации предусмотрены ответственность, вплоть до уголовной!

Уголовный Кодекс РФ в ст. 183. «Незаконные получение и разглашение сведений, составляющих коммерческую, налоговую или банковскую тайну» определяет, что в зависимости от того, какова тяжесть последствий от разглашения информации содержащей банковскую тайну, виновному могут быть назначены следующие виды наказания:

- Штраф до 1 500 000 рублей или в размере заработной платы или иного дохода осужденного за период до трех лет;

- Лишение права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет;

- Принудительные работы на срок до пяти лет;

- Лишение свободы сроком до 7 лет.

183 статья УК РФ применяется не только к сотрудникам банковских организаций, она может быть применена и в отношении иных лиц, которые имели доступ к информации, составляющей банковскую тайну, и нарушили её.

Ответственность предусмотрена и для лиц, которые незаконно собирают сведения, составляющие коммерческую, налоговую или банковскую тайну, путем похищения документов, подкупа или угроз, а равно иным незаконным способом.

То есть по сути тайна банковского вклада защищает человека или юридическое лицо от конкурентов и злоумышленников, но абсолютна доступна государству или организациям типа БКИ?