Деятельность всех коммерческих организаций в первую очередь направлена на получение финансовой прибыли. Изначально предприниматель вкладывает в дело определенный капитал, который идет на развитие компании. Далее она начинает приносить доход.

Но, чтобы получить максимальную прибыль, важно правильно распоряжаться денежными средствами. Для этого необходимо уметь оценивать финансовые риски, с которыми непременно сталкивается каждое предприятие. Наиболее существенный финансовый риск – кредитный риск банка, который возникает при любом предоставление денег в заем, что при стабильной работе компании происходит практически всегда.

Что собой представляют кредитные риски банков

Кредитный риск банка — это риск неполучения или просрочки уплаты денежных средств по банковской ссуде.

Он возникает в случаях:

- частичного снижения или потери заемщиком платежеспособности;

- утраты клиентом деловой репутации.

Кредитные риски банков могут касаться каких-то определенных ссуд, а могут охватывать весь кредитный портфель банка. Чтобы предотвратить финансовые потери, банку необходимо создать собственную политику по кредитам. Это официально утвержденная система контроля всей внутренней деятельности по кредитованию.

В формировании кредитного портфеля важно соблюсти определенный баланс. То есть это возможность компенсации денежных потерь стабильной прибылью по другим ссудам.

Кредитный портфель образуется с учетом этих пунктов:

- прибыльность и возможные риски всех ссуд;

- высчитывание спроса клиентов на каждый вид кредита;

- нормативы кредитного риска банка, утвержденные в ЦБ;

- система кредитных ресурсов в разрезе сроков погашения кредитов.

Вся деятельность по кредитованию сама собой представляет риск. Поэтому политика банка должна быть направлена на снижение вероятности финансовых потерь.

Как именно это можно исполнить:

- проанализировать платежеспособность клиента, найти и оценить его рейтинг в качестве заемщика;

- выполнить диверсификацию существующих ссуд (по размерам, видам, типам заемщиков);

- чтобы снизить кредитный риск банка, целесообразно застраховать кредиты и депозиты;

- сгруппировать надежные резервы для компенсации финансовых потерь;

- создать или модернизировать существующую структуру управления в отношении политики кредитования.

Чтобы максимально улучшить деятельность в области кредитования, полезно использовать все современные возможности внешнего информирования о платежеспособности заемщиков. Также желательно ознакомиться с зарубежными методиками управления кредитами и работы с заемщиками.

На данный момент в ЦБ России утверждена классификация кредитных рисков банков по уровням. Итак, ссуды делятся на 5 групп:

- стандартные;

- нестандартные;

- сомнительные;

- проблемные;

- безнадежные.

Данная система позволяет более точно определять вероятность задолженностей по кредитам, лучше оценивать и минимизировать финансовую нестабильность.

Факторы кредитного риска банков

Методы оценки кредитного риска банка учитывают следующие факторы:

- экономическое и политическое положение в стране и конкретном регионе. Имеют место макроэкономические и микроэкономические факторы (ситуация кризиса в экономике, неотрегулированная банковская система и т. д.);

- доля кредитования конкретных отраслей, зависимых от экономической ситуации внутри страны (большое влияние имеют крупные суммы займов, выданных предприятиям определенных отраслей);

- кредитоспособность, история займов, вид организации клиента, его отношения с поставщиками и предыдущими финансовыми организациями;

- на показатели кредитных рисков банка влияет наличие банкротств у клиента;

- количество кредитов и других финансовых договоров с банками у клиентов, имеющих неблагоприятное финансовое положение;

- степень вовлеченности банка в малоизученные, нестандартные методы кредитования (лизинг, факторинг и т. д.);

- количество новых, вновь появляющихся заемщиков, информация о которых не получена в должной мере;

- факты мошенничества, сознательного несоблюдения договора со стороны клиентов;

- число таких взаимоотношений с заемщиками, при которых залогом выступают быстро обесценивающиеся предметы. Также учитываются случаи, когда клиент с большой долей вероятностью неспособен оплатить кредит, возможные ситуации утраты залога;

- диверсификация кредитного портфеля;

- точность полученного анализа сделки с заемщиком;

- частота изменений политики по кредитованию;

- вид, форма и величина кредита, его обеспеченность.

Все перечисленные пункты влияют на риски кредитной политики банка или в положительном, или в отрицательном ключе. Их действия могут быть противоположны, то есть компенсировать друг друга. Но может произойти ситуация, когда несколько факторов одинаково положительны или одинаково отрицательны. В этом случае совокупное влияние удваивается, утраивается и т. д.

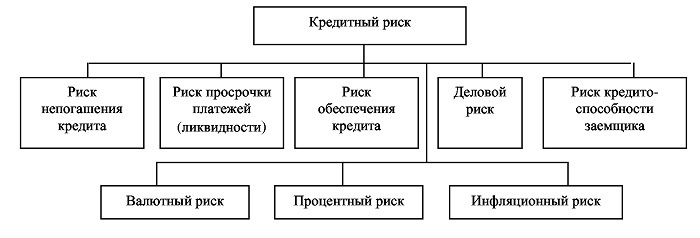

Основные виды кредитных рисков банка

Риски кредитной деятельности банка делятся на несколько видов.

- Внутренние. Они в большей степени зависят от типа кредитного продукта, а также финансовой нестабильности заемщика.Основное влияние на уровень внутреннего риска может оказывать как сам банк, так и заемщик. В первом случае имеют место следующие факторы стратегического характера: качество организационной системы банка, тип рыночной стратегии, готовность участвовать в разработке и продвижении новых кредитных продуктов, целесообразность политики в области кредитования, правильность формирования кредитного портфеля, временные риски (если заем производится на большой срок, есть вероятность изменения процентов, курсов валют, стоимости ценных бумаг, процентной маржи).Кроме того, внутренние риски зависят также и от более частных факторов: вероятность отзыва кредита до завершения заемного срока из-за несоблюдения обязательств по договору, профессиональный уровень работников, наличие современного технологичного оборудования и др.

Внутренние риски также имеют свою классификацию:

- Риск ликвидности. Выражается в нарушении равновесия активов и пассивов банка по срокам и объемам.

- Операционный риск. Здесь имеют место эти факторы: уровень обслуживания договора по кредиту, методы анализа кредитного портфеля.

- Риск обеспечения по кредиту.

- Вероятность неуплаты суммы займа.

- Внешние. В этом случае основной фактор определения кредитного риска банка это платежеспособность заемщика (финансовая надежность).Внешние факторы влияния: экономическая ситуация в стране на данный момент, направления ее развития, существующая денежная, кредитная, внешняя и внутренняя политика, перспективы ее развития и изменений.Внешние риски также делятся на категории:

- Политические. В этом случае клиент теряет финансовую надежность из-за ухудшающейся политической ситуации.

- Инфляционные. На неспособность заемщика оплачивать кредит влияют показатели инфляции.

- Экономические (микроэкономические). Финансовая стабильность клиента определяется экономической ситуацией.

Помимо этого, выделяют следующие внешние кредитные риски банков: макроэкономический, социальный, отраслевой, региональный, риск, связанный с возможными изменениями на законодательном уровне (например, увеличение возможностей для займов в определенных отраслях), возможность скачков процентной ставки по кредиту. Как правило, у финансовой организации нет возможности заранее предусмотреть изменения процентной ставки. Но она может подготовить и проанализировать существующие резервы по компенсации вероятных потерь.

- Фундаментальные. Основные факторы влияния – ценность и надежность залога клиента, вероятность согласия или отказа на выдачу кредита, который не регламентирован нормативами данной организации.

- Коммерческие. Здесь во внимание берется отношение организации к определенным клиентам малого, среднего и крупного бизнеса.

- Индивидуальные – касаются возможной несостоятельности отдельных кредитных продуктов, услуг, сделок и др.

- Совокупный – описывает возможную угрозу для целого кредитного портфеля.

Подобная классификация помогает четко определить вид и особенности каждого риска, а также соотнести его с остальными группами.

Зная категории и группы кредитных рисков банка, организация может легко контролировать и снижать возможные финансовые потери.

Управление кредитными рисками в банке

В управление входят конкретные действия организации по снижению вероятности возникновения рисков. Система управления рисками – это комплекс мер конкретного банка, направленных на получение должной прибыли даже в условиях возможных финансовых потерь. Также это действия для прогноза и предотвращения (или компенсации) неуплат по кредитам.

Успешное определение и предотвращение вероятных денежных потерь возможны лишь при наличии четко отлаженной организационной структуры управления.

Объекты описанной структуры управления – активы и финансовые инструменты банка (кредиты и займы). Субъекты в этом случае – различные отделы банка, которые ведут контроль и учет рисков.

Управление кредитными рисками в деятельности коммерческого банка имеет свои особенности.

Вся система управления строится на нескольких основных принципах.

- Комплексность. При анализе возможных потерь необходимо учитывать всю деятельность по отношению к политике кредитования и сопутствующие факторы влияния. Это позволит более точно прогнозировать и контролировать денежные потери.

- Системность. При комплексном анализе финансовой стабильности кредитного портфеля нужно принимать во внимание информацию, данную самим заемщиком, а также реальную картину его платежеспособности.

- Динамичность. Способность банка к быстрому анализу внутренних и внешних изменений способствует такому же быстрому определению возможных потерь, а также нахождению способов их компенсации.

- Объективность. Анализ кредитного портфеля организации – это точные, выверенные расчеты и аналитические заключения. Все они должны основываться на реальных фактах.

Данные положения отлично описывают основную цель всей организационной деятельности коммерческой структуры – это улучшение качества кредитного портфеля, которое возможно благодаря сокращению потерь по кредитам.

Определив цель, можно назначить конкретные задачи. В отношении минимизации рисков они будут звучать так: все сведения о возможных финансовых потерях должны быть достоверными и своевременными; качественный и количественный анализ предполагает максимальную точность; чтобы правильно определить направления действий по минимизации возможных потерь, нужно выявить и оценить связь разных групп рисков; управление рисками должно начаться сразу после обнаружения проблемы.

Возможно ли снижение кредитного риска банка

Полностью оградить себя от финансовых рисков не может ни одна организация. Лишь эффективный менеджмент поможет минимизировать и при необходимости скомпенсировать возможные потери.

Как правило, управление основывается на следующих действиях:

- Лимитирование. Наиболее известный способ уменьшения потерь коммерческого банка. Методика предполагает введение определенных ограничений на предоставление займов отдельным категориям лиц и организаций.

- Резервирование. ЦБ России установил обязательство коммерческих банков, по которому каждая организация должна иметь в запасе определенную сумму, которая при необходимости пойдет на компенсацию невыплаченных кредитов.

- Страхование. Данная операция также входит в политику минимизации кредитных рисков коммерческих банков. Обычно страхуется то имущество, которое заемщик выставляет под залог, чтобы избежать его потери (поломки, разрушения и т. д.). Для страховки выбираются только проверенные страховые компании.

- Распределение. В этом случае в процентную ставку добавляется сумма рисковой надбавки. Это означает, что сумма повышается для каждого заемщика, даже если он не входит в потенциальную группу некредитоспособных граждан. Сумма надбавки зависит от обеспечения по кредиту, величины долга, продолжительности срока и др.

Тщательный анализ каждой сделки и одобрение договора с последующими проверками состояния ссуд важны для поддержания оптимального кредитного портфеля. От этого, в свою очередь, зависит эффективность всей деятельности коммерческой организации.

Эффективная политика кредитования – это направленная деятельность в сфере развития и улучшения всей работы организации. Она выражается в правильном инвестировании кредитных ресурсов, модификации системы управления и постоянном совершенствовании методов оценки и уменьшения кредитных рисков банка.