В России с каждым днем всё больше людей берут ипотеку, а банки принимают участие в сделках с недвижимостью. У молодых семей появилась реальная возможность за короткий срок обзавестись лично жилплощадью как на вторичном рынке, так и в новостройках. Но иногда финансовые организации отказывают в выдаче кредита без объяснения причин. Из этой статьи вы узнаете о том, почему банки отказывают в ипотеке и что нужно делать в таком случае.

По каким причинам банки отказывают в ипотеке

Как правило, «ВТБ 24», «Сбербанк» и прочие финансовые учреждения не говорят клиентам, на чем основывается их решение о выдаче кредита. Поэтому заемщиков терзает закономерный вопрос: «Как же узнать, почему нам отказывают в ипотеке?»

В действительности причины такого решения достаточно очевидны. А знание этих причин позволяет человеку не только сэкономить свое время, но и откорректировать некоторые пункты, чтобы увеличить шансы на получение займа.

1. Несоответствие заемщика основным требованиям банка.

Такие требования имеются у любой кредитной организации. Клиентам, которые им не соответствуют, сразу отказывают. И даже не рассматривают остальные критерии. Поэтому прежде, чем подавать заявку на кредит, узнайте, кого именно банк желает видеть в качестве заемщика. Основные требования выглядят примерно следующим образом:

- общий трудовой стаж за последние 5 лет – минимум 1 год;

- трудовой стаж на последнем месте работы – минимум 6 месяцев;

- подходящий возраст – от 21 до 75 лет.

Подходите под главные критерии? Тогда можете смело подавать заявление на оформление кредита. Хотя даже при этом нельзя быть полностью уверенным в положительном ответе, так как существует много других причин, по которым финансовые учреждения отказывают в выдаче займа.

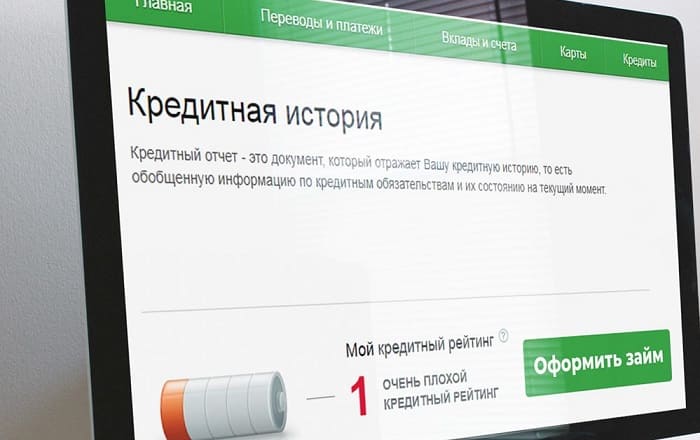

2. Плохая кредитная история.

Все кредитные организации в первую очередь изучают кредитную историю клиента. В базе данных хранится информация о движении кредитных средств каждого человека за последние несколько лет. Поэтому представитель банка сразу видит наличие задолженностей и просрочек или стабильное погашение займа.

[offerIp]Если на данный момент у вас имеются просрочки, то ответ по заявке с большей вероятностью будет отрицательным. Также банки иногда отказывают заемщикам, у которых были просрочки по уже давно погашенному кредиту. Чистая кредитная история тоже может вызвать сомнения финансового учреждения, ведь тогда невозможно определить добропорядочность и платежеспособность заявителя.

Как взять ипотеку, если банки отказывают из-за чистой кредитной истории? Можете оформить на короткий срок небольшой потребительский кредит, а затем выплатить его немного раньше срока. Главное, не сделать это слишком быстро. В противном случае банковский аналитик может расценить ваши действия как накрутку рейтинга.

3. Допущены ошибки в документах.

Довольно часто кредитные организации отказывают в выдаче займа из-за ошибок в поданных документах. Их допускают как невнимательные клиенты, так и некомпетентные сотрудники организации, выдающей справки о доходах.

Чаще всего встречаются обычные опечатки. Но недооценивать их не стоит. Ведь любые ошибки искажают первоначальную информацию, которая играет важную роль в принятии решения о выдаче займа.

4. Недостаточно финансовых возможностей.

Может ли банк отказать в ипотеке из-за недостаточной платежеспособности заемщика? Разумеется, на это обращают особое внимание. Чем продолжительнее ваш трудовой стаж и выше доход – тем больше к вам доверия. Кредитору понадобится справка формы 2-НДФЛ или справка, заполненная по банковской форме и заверенная работодателем. Постарайтесь убедить организацию в том, что у вас хороший достаток, и тогда трудностей не возникнет.

Следует отметить, что индивидуальному предпринимателю, который осуществляет свою деятельность по упрощенной схеме налогообложения, намного сложнее подтвердить размер своего заработка, а банку довольно трудно определить его реальный доход. Людям, работающим неофициально, тоже не следует слишком рассчитывать на получение займа.

5. Задолженности в налоговой и ГИБДД.

Прежде, чем обращаться в финансовое учреждение, обязательно проверьте свои задолженности перед налоговой и ГИБДД. Невыплаченные штрафы и ссуды также могут вас подвести.

В большинстве случаев банки отказывают в выдаче ипотеки ранее осужденным лицам. Хотя они вполне могут пойти на уступки, если судимость была лишь условной.

6. Неуверенное поведение клиента.

При принятии решения кредитные организации не ограничиваются только компьютерной обработкой данных, их представители обязательно беседуют с заявителями. Путаница в ответах и неуверенное поведение клиента может вызвать подозрения у сотрудника и привести к отрицательному ответу. Поэтому советуем всегда говорить правду, особенно когда вопросы касаются вашей работы и зарплаты.

7. Информация, предоставленная заемщиком, не может быть подтверждена.

Предоставление клиенту ипотечного кредита подразумевает выплату большой суммы денег. Очевидно, что в интересах финансового учреждения узнать о платежеспособности заемщика и удостовериться в правдивости предоставленных им сведений. Банковские работники тщательно проверяют полученную информацию, и если не могут связаться по указанному номеру с руководителем клиента, то просто отказывают в выдаче кредита.

Вот почему так важно указывать достоверные сведения и заранее предупреждать бухгалтерию и начальника о возможном звонке. Если вы предоставляете в анкете мобильные номера своих друзей и родственников, необходимо предупредить и их.

8. Фальсификация документов.

Современные методы проверки позволяют практически всегда отличить подделанный документ от оригинала. Поэтому категорически не рекомендуем пользоваться услугами людей, предлагающих оформление фиктивных документов.

Разоблаченным «махинаторам» в лучшем случае отказывают в ипотеке, а в худшем – заносят в «черный список» (базу недобросовестных клиентов). Более того, подделка документов чревата уголовной ответственностью.

9. Неудовлетворительное состояние здоровья заемщика.

Как часто банки отказывают в ипотеке по этой причине? Возможно, вы удивитесь, но здоровье заемщика имеет важное значение для финансовых учреждений. Чаще всего в выдаче ипотечного кредита отказывают клиентам, длительное время лечащимся в стационаре и беременным женщинам. Наличие инвалидности, а также явные признаки серьезной болезни – довольно распространенные причины отрицательных ответов по кредитам.

Важно! Выше перечислены основные критерии, по которым банки отказывают в ипотеке. Но в каждой организации действует своя система проверки, со своими требованиями. Так, «ВТБ 24» реже отказывает в предоставлении кредита заемщикам с меньшим доходом, но более длительным трудовым стажем на одном месте, чем клиентам с высоким доходом и многочисленными отметками о местах работы в трудовой книжке.

В 2019 году стабильность российской экономики ухудшилась, из-за чего кредитные организации теперь отказывают в выдаче ипотечного займа в 80% случаев.

10. Низкая ликвидность объекта недвижимости.

Требований к залоговой недвижимости зачастую гораздо больше, чем к заявителю. Почему же банки отказывают в ипотеке в данном случае?

Прежде, чем выдать ипотеку, банковские эксперты детально оценивают жильё, которое передаётся в залог. Они всегда отталкиваются от худшего варианта развития событий – заемщик отказывается выплачивать кредит. В такой ситуации финансовое учреждение будет вынуждено реализовать ипотечную недвижимость, чтобы покрыть вырученными деньгами основной долг по кредиту.

Примерные критерии оценки приобретаемой жилплощади:

- юридические аспекты – отсутствуют незаконные перепланировки, долги и прочие обременения;

- местонахождение – пригородная либо городская местность, регионы работы банковских филиалов;

- благоустройство – наличие электричества, канализации, холодной воды, санузла и отдельной кухни;

- дата постройки — не ранее 1965 года;

- вид недвижимости – частный дом с земельным участком либо благоустроенная квартира.

Как правило, банки отказывают в предоставлении ипотеки на покупку комнат в общежитиях и коммунальных квартирах. А также не рассматривают жильё, расположенное в отдаленных регионах, так как его очень трудно продать.

Читайте также: «Как получить отсрочку по ипотеке: порядок действий»

Что еще может являться поводом для отказа в выдаче ипотеки

1. Сотрудник банка не смог дозвониться до клиента или работодателя.

Представьте себе, что клиент обратился в кредитную организацию с заявлением на получение ипотеки, а через несколько дней уехал отдыхать в другую страну. Мобильный номер, который он указал в анкете, стал недоступен. В результате банк отказывает в ипотеке, так как сотрудник не смог дозвониться до клиента.

Чтобы не попасть в похожую ситуацию, обязательно проверяйте правильность всех указанных в анкете телефонных номеров. Причем финансовые учреждения просят предоставить именно стационарный номер работодателя. Всегда будьте на связи и заранее предупредите начальника о возможном звонке, ведь банковский работник может позвонить в любой момент. Если вы не возьмете трубку, то не удивляйтесь потом, почему вам отказывают в выдаче кредита.

Вы точно не пропустите звонок, если выполните следующее:

- предупредите своё руководство;

- будете всегда держать телефон при себе;

- проверите правильность номеров в анкете.

2. Работодатель имеют плохую репутацию.

Пример: Анатолий обратился в банк с заявлением о получении ипотеки. Он на протяжении последних 5 лет является сотрудником крупной компании, получает большую зарплату и полностью доволен своей работой. С отчислениями в пенсионный фонд тоже всё в порядке. Но спустя 2 дня с Анатолием связывается банковский работник и советует ему сменить место работы. Анатолий недоумевает.

Всё дело в том, что у финансовых учреждений есть доступ к базе данных действующих предпринимателей и компаний. Совет банковского сотрудника в приведенном примере означает, что у работодателя Анатолия возникли проблемы и фирма может вскоре закрыться. При таких обстоятельствах кредитные организации отказывают в выдаче займа. Но если Анатолий найдет другое, более надежное место работы, то ему наверняка его предоставят.

3. Высокая кредитная нагрузка и большие расходы.

Предположим, что девушка по имени Мария арендует жилье за 15 000 рублей. Она подсчитала, что выгоднее платить те же деньги за ипотеку, проживая при этом в собственной квартире. Но, проверяя кредитную историю Марии, банковский аналитик обнаружил 2 действующих кредита, которые девушка брала на посудомоечную машину и автомобиль. Её общий ежемесячный платеж по займам составляет 20 000 рублей. Кроме того, у Марии имеется кредитная карта с лимитом 80 000 рублей, которой та пока что не пользовалась. В итоге банк отказывает в ипотеке.

Почему было принято такое решение? Размер заработной платы Марии – 50 000 рублей. Если она получит ипотечный кредит, то к её ежемесячным выплатам добавится ещё 15 000 рублей. Выходит, что у неё останется всего 15 000 рублей на жизнь. А значит, Марии отказывают в выдаче займа из-за ее закредитованности.

Считается, что на человека, у которого остается менее 60% от зарплаты после выплаты всех кредитов, ложится большая кредитная нагрузка. При наличии кредитной карты банк даже прибавляет такому клиенту 10% от лимита. Причем независимо от того, пользовался тот когда-нибудь этой картой или нет.

Если на вас лежит большая кредитная нагрузка и поэтому банки отказывают в ипотеке, выполните следующее:

- Выплатите все задолженности (подавать заявку на ипотеку нужно только после этого).

- Если не получается сделать это своими силами, привлеките незакредитованногосозаемщика с хорошей кредитной историей и стабильным доходом.

- Воспользуйтесь услугами брокера, чтобы подобрать кредитную организацию с лояльными требованиями к финансовой нагрузке (как правило, с более высокой процентной ставкой для покрытия своих рисков).

4. Маленькая зарплата.

Сотрудники финансовых учреждений всегда проверяют, не превышает ли ежемесячный платеж по ипотеке 40% заработка клиента. Они хотят быть уверены, что у заемщика достаточно финансов для кредитных выплат и поддержания своей нормальной жизнедеятельности.

Так, заявителю с зарплатой в размере 15 000 рублей никогда не выдут кредит с ежемесячным платежом 10 000 рублей. Хотя он может обратиться в какое-нибудь мелкое финансовое учреждение или привлечь созаемщика. Как быть, если работодатель выплачивает часть зарплаты «в конверте»? В такой ситуации заявителю необходимо заполнить справку по банковской форме и указать в ней реальную сумму своего дохода. Важно, чтобы его руководитель подтвердил данную цифру по телефону, а размер зарплаты соответствовал занимаемой должности.

Пример. Официально Андрей зарабатывает 25 000 рублей. При этом ему каждый месяц «на руки» выплачивают премию в размере 10 000 рублей. Выходит, что фактически зарплата Андрея составляет 35 000 рублей в месяц, хотя по справке 2-НДФЛ – всего 25 000 рублей. В данном случае Андрею следует сообщить сотруднику банка о том, что его реальный доход в 1,5 раза превышает цифру, указанную в справке.

Здесь нечего боятся, так как банк не будет жаловаться на работодателя в налоговую. У него совсем иная цель – определить фактическую платежеспособность заемщика. Если руководитель Андрея подтвердит эти сведения, то Андрей получит желанную ипотеку.

5. Несколько отказов в разных банках.

Несколько банков отказывают в ипотеке Михаилу. Он не знает, что информацию по всем решениям финансовые учреждения передают в БКИ. Теперь Михаилу будет ещё сложнее получить ипотеку, так как банковский работник сразу увидит в его кредитной истории, что все банки ему отказывают, и просто не будет рассматривать его кандидатуру. Михаилу следовало обратиться к брокеру после того, как ему отказали впервые. Тогда у него было бы гораздо больше шансов на успех.

6. Мораторный отказ.

Мораторий на отказ выражается в том, что заявитель, которому не одобрили ипотеку, в течение установленного срока (обычно 1 месяц) не может повторно обратиться с заявкой. Если он сделает это раньше, то система моментально откажет в выдаче займа.

7. Клиент часто меняет место работы.

Ещё один негативный фактор – частая смена работодателя. Это одна из самых распространенных причин, по которым банки отказывают в ипотеке.

Доверие к заявителю повышается, если он работает:

- на стабильной работе. Бармен, охранник, таксист, официант и т.д. – это профессии с высоким риском увольнения и нестабильным заработком;

- на текущем месте минимум полгода;

- 1-2 года в одной организации.

Если вам отказывают в выдаче займа по данной причине, вы можете обратиться в небольшой банк. Мелкие финансовые учреждения заинтересованы в каждом заемщике и индивидуально рассматривают каждый отдельный случай. Другой вариант – привлечь созаемщика. Это убедит банк в том, что если не вы, то другой человек точно выплатит кредит.

8. У заемщика сомнительная профессия.

Некоторые банки отказывают в ипотеке клиентам с опасной или сомнительной профессией.

В группе риска могут оказаться:

- государственные чиновники, неспособные подтвердить полную сумму своего заработка справкой 2-НДФЛ;

- творческие работники;

- пожарные, охранники, телохранители;

- сотрудники ломбардов;

- индивидуальные предприниматели;

- работники игорных клубов;

- менеджеры по продажам;

- страховые агенты и риэлторы.

Даже в случае одобрения ипотеки работники опасных профессий обязаны застраховать свою жизнь и здоровье. У них особенно высок риск смерти и потери трудоспособности. А значит, и страховые выплаты для них будут больше.

9. Клиент ранее судился с банком.

Антон обратился в кредитную организацию с заявлением о получении ипотеки. Несколько лет назад его обманул банк, после чего Антон подал в суд и выиграл дело. Теперь другой банк отказывает выдать ему ипотеку. Оказывается, судебное разбирательство повлияло на его решение. Учтите, что кредиторы опасаются тех, кто с ними судится.

10. Отсутствует военный билет.

При отсутствии у мужчины военного билета существует риск, что его призовут на службу. Кто знает, может быть, он уклоняется, а военкомат найдет его ни сегодня-завтра. Вот почему банки отказывают в ипотеке мужчинам от 18 до 27 лет, не имеющим военного билета.

11. Наличие судимости.

Существует негласное правило не давать займы ранее судимым лицам. И многие финансовые учреждения его придерживаются. Считается, что человек, нарушивший закон однажды, вполне может сделать это ещё раз. И тогда он не сможет погасить кредит, а банк будет вынужден реализовать ипотечную квартиру на торгах (что крайне невыгодно).

Что делать, если банк отказал в ипотеке

Когда вам отказывают в ипотеке, это совсем не означает, что вы не сможете подать заявку снова. Но для этого должно пройти некоторое время. Обычно 2-3 месяцев бывает вполне достаточно для анализа сложившейся ситуации и принятия мер для получения положительного ответа в будущем.

Важно! Не стоит подавать один и тот же набор документов – это бессмысленно. Внимательно изучите каждую бумагу, и при необходимости замените.

Разумеется, вы можете попытаться узнать причину отрицательного решения у банковского работника. Однако далеко не каждый пойдет вам навстречу. Обычно банки не дают объяснений. А значит, ваш единственный выход — это:

Тщательно проанализировать свою кредитную историю и попытаться ее улучшить.

Ни разу её не просматривали? Тогда сделайте это прямо сейчас. Закажите документ на сайте госуслуг или лично обратитесь в банк. Никто из нас не застрахован от ошибок. Поэтому ваша история может оказаться подпорченной по вине некомпетентного сотрудника или по другим техническим причинам. Если оказалось, что банк отказывает в ипотеке из-за такой ошибки, то обратитесь в организацию, составившую отчет для БКИ. А при наличии задолженности по текущему кредиту обязательно её погасите и исправно вносите выплаты на протяжении нескольких месяцев. Только после этого обращайтесь с ипотечной заявкой повторно.

Если вы никогда не брали ссуды и ваша кредитная история «чиста», рекомендуем оформить небольшой потребительский кредит и заранее его погасить.

Важно! Не закрывайте свой заем в течение первых 2-3 месяцев. Иначе банк решит, что вы просто пытаетесь поднять свой рейтинг.

Одобрение ипотечной заявки требует тщательного изучения банковских требований как к заемщику (и созаемщику), так и к приобретаемой жилплощади.

Если банки отказывают в ипотеке по последнему пункту, то ситуацию вполне можно исправить. Но нужно будет отыскать такую квартиру, которая подходит по всем критериям. Если её стоимость окажется более высокой, то для одобрения заявки на ипотеку предоставьте дополнительный залог или увеличьте первоначальный взнос.

Другие способы повышения шансов на принятие банком положительного решения:

1. Привлеките созаемщиков.

Найдите платежеспособного созаемщика, у которого хорошая кредитная история. Тем самым вы увеличите допустимую кредитную нагрузку и повысите доверие банка. В качестве созаемщика может выступить ваш родственник или супруг. Как правило, когда один супруг берет ипотеку, второй в обязательном порядке становится его созаемщиком.

2. Держите телефон при себе.

Представитель кредитной организации может связаться с вами в любой момент. Поэтому будьте всегда на связи и приготовьтесь уверенно отвечать на вопросы. Не забудьте предупредить своего начальника о возможном звонке.

3. Найдите другую недвижимость.

Банк отказывает в ипотеке, потому что ему не нравится квартира? Тогда выберите другую. Самой надежной считается жилплощадь в доме не старше 50 лет, расположенном в благоустроенном районе. Недалеко от приглянувшегося вам коттеджа или частого дома должны находиться банковские филиалы.

Убедитесь, что в залоговой квартире есть все необходимые удобства:

- санузел;

- свет;

- вода;

- газ;

- канализация;

- отопление.

Важно, чтобы жильё было в хорошем состоянии, не имело видимых дефектов, не находилось в аресте и не было чем-либо обременено.

4. Подайте заявку в другом банке.

Сейчас действует очень много мелких финансовых учреждений, которые остро нуждаются в клиентах. Они довольно лояльны и порой выдают ипотеку даже при плохой кредитной истории.

5. Подтвердите неофициальный доход.

Если вы сдаете квартиру или получаете другой неофициальный доход, сообщите об этом работнику банка и предоставьте ему документы, которые подтвердят ваши слова.

6. Расскажите о неофициальных доплатах.

Если вам доплачивают из «серой кассы», нужно не только упомянуть об этом, но и попросить у работодателя подтверждения.

Читайте также: «Страхование ипотеки: где оформить и как сэкономить»

Альтернативные способы оформить ипотеку, если банки отказывают

- Обратиться за финансовой помощью в иные организации.

Что касается конкретно ипотечного кредитования, то его могут осуществлять только те финансовые организации, которые официально зарегистрировались и получили соответствующие лицензии. Однако обычный кредит можно взять в МФО, у частных инвесторов, других компаний или даже в ломбардах.Несмотря на то, что в таком случае вы получите и потратите денежные средства на приобретение жилья, подобное кредитование нельзя будет назвать ипотекой. Например, МФО предоставляют займы, иногда с залогом в виде приобретаемой или имеющейся в собственности недвижимости. Ломбарды – тоже заимодавцы, которые принимают в качестве залога имущество клиентов (в том числе недвижимое).Обычно такие услуги намного доступнее банковской ипотеки, потому как данные организации выдают деньги практически всем, предъявляют минимум требований к клиентам и редко им отказывают. С другой стороны, предлагаемые ими условия кредитования не всегда выгодны заёмщикам. Более того, они могут быть заведомо неблагоприятными (довольно крупные штрафы при малейших просрочках, слишком высокие процентные ставки), хотя и не нарушают действующее законодательство. В результате клиенту придется очень много переплачивать, что увеличивает риск потери его залоговой недвижимости.

Что касается конкретно ипотечного кредитования, то его могут осуществлять только те финансовые организации, которые официально зарегистрировались и получили соответствующие лицензии. Однако обычный кредит можно взять в МФО, у частных инвесторов, других компаний или даже в ломбардах.Несмотря на то, что в таком случае вы получите и потратите денежные средства на приобретение жилья, подобное кредитование нельзя будет назвать ипотекой. Например, МФО предоставляют займы, иногда с залогом в виде приобретаемой или имеющейся в собственности недвижимости. Ломбарды – тоже заимодавцы, которые принимают в качестве залога имущество клиентов (в том числе недвижимое).Обычно такие услуги намного доступнее банковской ипотеки, потому как данные организации выдают деньги практически всем, предъявляют минимум требований к клиентам и редко им отказывают. С другой стороны, предлагаемые ими условия кредитования не всегда выгодны заёмщикам. Более того, они могут быть заведомо неблагоприятными (довольно крупные штрафы при малейших просрочках, слишком высокие процентные ставки), хотя и не нарушают действующее законодательство. В результате клиенту придется очень много переплачивать, что увеличивает риск потери его залоговой недвижимости. - Воспользоваться помощью брокеров.

Банки отказывают в ипотеке? Тогда почему бы не обратиться к брокеру? Брокер – это компания-посредник, которая выступает в качестве связующего звена между кредитором и потенциальным заёмщиком.Давайте разберемся, как они работают. После поступления вашей заявки, брокерская компания проводит её анализ и составляет список документов, которые вам необходимо подготовить для получения ипотеки. Затем брокер подбирает наиболее подходящие для вас варианты займов с учётом залоговой недвижимости и направляет запрос к соответствующим кредиторам. На заключительном этапе посредническая компания уведомляет вас о принятом решении, помогает заключить сделку и правильно оформить договор.Конечно, брокеры не дают клиентам стопроцентной гарантии на получение ипотеки, однако, несомненно, увеличивают их шансы: хотя бы один банк наверняка одобрит заявку. К тому же, посредники существенно упрощают и ускоряют процесс оформления ипотеки для заемщиков. Всё, что требуется от последних – подать заявку и ждать.

Банки отказывают в ипотеке? Тогда почему бы не обратиться к брокеру? Брокер – это компания-посредник, которая выступает в качестве связующего звена между кредитором и потенциальным заёмщиком.Давайте разберемся, как они работают. После поступления вашей заявки, брокерская компания проводит её анализ и составляет список документов, которые вам необходимо подготовить для получения ипотеки. Затем брокер подбирает наиболее подходящие для вас варианты займов с учётом залоговой недвижимости и направляет запрос к соответствующим кредиторам. На заключительном этапе посредническая компания уведомляет вас о принятом решении, помогает заключить сделку и правильно оформить договор.Конечно, брокеры не дают клиентам стопроцентной гарантии на получение ипотеки, однако, несомненно, увеличивают их шансы: хотя бы один банк наверняка одобрит заявку. К тому же, посредники существенно упрощают и ускоряют процесс оформления ипотеки для заемщиков. Всё, что требуется от последних – подать заявку и ждать.

Читайте также: «Как получить отсрочку по ипотеке: порядок действий»

Что делать, если банк отказал в рефинансировании ипотеки

В последнее время в России все чаще говорят о рефинансировании ипотеки. Из-за снижения ключевой ставки рефинансирования Центрального Банка уменьшаются процентные ставки по ипотеке и рефинансированию. Заемщики очень довольны, так как переводят свои кредиты под меньшие проценты. Но иногда клиентам отказывают в рефинансировании в своих банках или при переходе в другие. Мы решили разобрать обе ситуации.

Прежде всего, узнайте, рефинансирует ли банк, предоставивший вам ипотеку, свои кредиты. На сегодняшний день банки плохо с этим справляются и чаще всего устанавливают высокие ставки. Но все же рекомендуем узнать условия своей кредитной организации, так как рефинансирование в любой другой – достаточно длительный (1,5-2 месяца) и трудоемкий процесс.

Если свой банк отказывает в рефинансировании ипотеки, то вам остается только одно — обратиться в другие.

Могут ли подходящие под конкретную ситуацию банки отказывать в рефинансировании ипотеки? Разумеется. Учтите, что они обязательно проверяют потенциальных клиентов, а также залоговую недвижимость. Как уже говорилось ранее, в большинстве случаев финансовые учреждения не объясняют, почему отказывают заемщикам. Последним остается самостоятельно догадываться о возможных причинах.

Самые распространенные причины отказов в рефинансировании ипотеки:

- Выбор неподходящего банка. Некоторые кредитные организации не осуществляют рефинансирование клиентов, использовавших материнский капитал. При подаче заявки сотрудники могут пропустить этот момент, но аналитики наверняка отсеют такого клиента, если в банке нет соответствующего условия рефинансирования.

- Наличие просрочек по кредитным выплатам (на данный момент или в прошлом). Вам придется погасить все текущие просрочки, подождать несколько месяцев, и только после этого повторно подать заявку.

- Ошибки в документах. Внимательно проверьте бумаги, подготовленные работодателем. Ошибка в телефонном номере может привести к тому, что банковский работник не дозвонится в вашу компанию для подтверждения информации. А из-за ошибки в ИНН организации аналитик не сможет соотнести её наименование и ИНН, что также является причиной отказа.

- Не хватает денег на оплату своих займов. Убедитесь в том, что сумма ежемесячных платежей по всем вашим кредитам не превышает половину официально подтвержденного дохода. В противном случае банк наверняка откажет, даже если вы исправно выплачиваете свои кредиты на протяжении нескольких лет.

- Доход, указанный в справке, не соответствует фактическому доходу. Так, если размер зарплаты, указанный в справке о доходах, заполненной по банковской (свободной) форме, не подтвердится при звонке в бухгалтерию вашей компании, то банк откажет в рефинансировании ипотеки.

В случае успешного прохождения стадии одобрения заемщика начинается стадия одобрения залоговой недвижимости. На данном этапе банки отказывают по заявке, если:

- Отсутствует программа для выбранного типа недвижимости. К примеру, не все организации проводят рефинансирование без свидетельства о праве собственности.

- В квартире делались перепланировки. В данном случае очень важно правильно выбрать банк, ведь многие из них негативно относятся к перепланировкам. Можете также попытаться договориться с оценщиком, чтобы тот не отражал перепланировки в своем отчете об оценке. Но это не самый лучший вариант.

- Документы на жильё вызывают сомнения. Когда банк проверяет залоговою недвижимость, он также проверяет и все связанные с ней документы (включая договор купли-продажи). Новый банк может обнаружить какие-то неприятные моменты, даже если предыдущий банк их не заметил.

Если вам отказывают в рефинансировании ипотеки, в первую очередь проанализируйте свою ситуацию, подумайте о возможных причинах такого решения и устраните их.

Когда сумма кредитов превышает половину зарплаты, необходимо досрочно погасить займы. Таким образом, вы снизите кредитную нагрузку. Получаете больше, чем указано официально? Тогда пусть бухгалтер напишет в справке ваш фактический доход и подтвердит эти данные при звонке банковского сотрудника. Прежде, чем подать заявку, тщательно изучите программы кредитования, предоставляемые банком. Особое внимание обратите на то, как именно следует подтверждать свой доход, использовался ли материнский капитал, недвижимость какого типа подлежит рефинансированию и пр.