Для тех, кто хочет взять краткосрочный заём, есть удобный инструмент – кредитная карта. Условия получения и использования кредиток в российских банках сильно варьируются. У кредитных карт есть такое немаловажное преимущество, как беспроцентный период кредитования – время, когда пользование заёмными средствами является абсолютно бесплатным для клиента. Если вы задумываетесь о взятии кредита, вас заинтересует информация о том, что значит льготный период по кредитной карте, по каким формулам рассчитываются проценты и какие существуют способы заработка на беспроцентных кредитках.

Кредитная карта: описание, особенности

Какое платёжное средство приходит вам на ум в первую очередь? Скорее всего, это дебетовая карта – самый распространённый банковский продукт, с помощью которого выплачивают зарплату, переводят деньги друг другу, совершают покупки. У некоторых людей имеется несколько таких карт от разных банков. Многие копят деньги именно с помощью дебетовок.

Схема работы такой карты проста: пока на ней есть ваши личные финансовые средства, вы можете ими распоряжаться как угодно, но как только они закончатся, расходование денег тут же прекращается.

Кредитная карта позволяет совершать операции не только с собственными деньгами, но и со средствами банка в пределах, установленных кредитным договором.

Оформляя кредитную карту, клиент банка заключает с ним договор, в котором зафиксированы все условия предоставления денег в пользование. После этого заёмщику открывается кредитная линия.

Кредитные карты предназначены для разных типов клиентов и выпускаются в разных видах. Как правило, по этому виду карт открывается возобновляемая линия. То есть, кредит можно возмещать как целиком, так и по частям, и лимит на линии будет постоянно пополняться, в течение всего периода действия договора с банком.

Кредитная линия открывается с установленным лимитом – той максимальной суммой, которой может распоряжаться клиент, осуществляющий платежи посредством карты.

Величина лимита определяется в соответствии с кредитной политикой и внутренними правилами банка, а также платёжеспособностью клиента, которая оценивается по его зарплате, трудовому стажу, кредитной истории и другим факторам.

Превысить лимит не может ни один держатель кредитной карты. Поэтому навыки планирования личного бюджета выходят на первый план: даже имея кредитку с самыми выигрышными условиями и гигантским лимитом, следует рассчитывать только на доступный объём средств.

Всё больше россиян выбирают пластиковые карты в ситуациях, когда им необходимы дополнительные деньги. Оформить кредитку оказывается по многим причинам намного удобнее и выгоднее, чем взять обычный потребительский заём:

- Простая процедура выпуска карты (в некоторых банках это можно сделать онлайн).

- Лёгкость получения карты на руки: нужно просто явиться в отделение банка один раз и, показав документы (как правило, не более двух), забрать свою кредитку.

- Предлагаются различные системы бонусов. Обычно это начисление баллов за покупки. Баллы можно превратить в значительные, до 99 %, скидки на товары и услуги различных магазинов и фирм.

- Выигрышные условия пользования деньгами: низкий ежемесячный платёж, возможность возобновить кредитную линию, наличие льготного периода.

Чем так привлекателен льготный, или грейс-период по кредитным картам? Это отрезок времени, на протяжении которого клиент может делать покупки, не переплачивая за пользование заёмными средствами. В каждой банковской организации, выпускающей кредитные карты, свои расценки и условия, и длительность льготных периодов тоже различается.

Что значит льготный период по кредитной карте

Льготный период (также называемый беспроцентным) позволяет распоряжаться предоставленными деньгами бесплатно. Главное – не выйти за лимит. Чтобы применять этот период грамотно, нужно учитывать некоторые нюансы, которые являются следствием алгоритма работы самой пластиковой карты.

С финансовой точки зрения кредитка является нецелевым потребительским займом, который банк предоставляет кредитополучателю под определённый процент. Но, если в случае с обычным кредитом этот процент начисляется в первый же день с момент получения средств и на всю величину займа, то процент по карточке охватывает лишь фактически истраченную сумму, а не весь заём.

Предположим, вы оформили кредитную карту с лимитом в 100 тысяч рублей и за месяц совершили платежи на 20 и 10 тысяч рублей. Проценты будут начисляться именно на эти потраченные 30 тысяч рублей за каждую покупку отдельно со дня её совершения. И если вы успеете вернуть на счёт карты эти деньги до установленной даты в следующем месяце, то вам не придётся переплачивать.

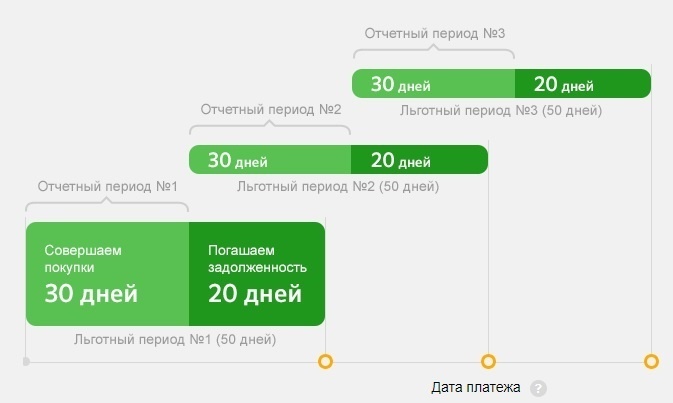

Таким образом, льготный период по кредитной карте складывается из расчётного периода и количества дней, в течение который нужно успеть погасить долг в следующем месяце.

Каждый банк устанавливает длительность грейс-периода по своему усмотрению. Как правило, он составляет 50-60 дней, но у некоторых финансово-кредитных организаций льготные периоды по картам больше 100 дней.

Кстати, льготный период распространяется только на определённые операции. Обязательно уточните в своём банке, какие именно.

К этим операциям у любых банков относятся все виды покупок (как онлайн, так и оффлайн) в России и зарубежных странах, если они оплачиваются картой.

А вот на снятие наличных с кредитки льготный период распространяется далеко не всегда. Безналичные переводы денег на другие банковские счета облагаются процентной ставкой в любом случае – на них грейс-период не действует (а некоторые банки вообще запрещают подобные операции по кредиткам).

Ряд банковских учреждений ограничивают приобретение валюты в электронном виде и некоторые виды платежей посредством интернет-банкинга.

Вот несколько практических примеров условий отечественных банков по кредитным картам:

- В «Райффайзенбанке», «ЮниКредит Банке» и «Уралсибе» комиссия за снятие наличных берётся даже в льготный период.

- «Авангард» не распространяет льготные условия грейс-периода на переводы между картами, снятие налички и отдельные платежи (оплату коммунальных услуг и электроэнергии, например).

- В «Ситибанке» снять наличные без комиссии не получится даже в льготный период. Программа «Заплати в рассрочку» тоже не подпадает под льготы.

- В “Сбербанке” беспроцентный период пользования картой является таковым только для покупок.

Читайте также: «Стоит ли брать кредитную карту: все плюсы и минусы»

Льготный период по кредитной карте: 3 разные методики расчета

Длина льготного периода по кредитке определяется способом его расчёта, принятым в банке. Обычно это формулировки типа «Льготный период кредитования – до … дней».

Но в этом примере указана не фиксированная длительность периода, а лишь его предельное значение. А фактическое количество дней зависит от даты первой покупки, оплаченной с помощью карты.

Некоторые кредитные организации, чтобы привлечь клиентов, указывают в рекламе и офертах поразительно долгие грейс-периоды: 100 дней, 200 дней или более. Вот тут нужно быть очень внимательным: с большой вероятностью имеется в виду первый льготный период, открываемый при оформлении кредитки. А последующие периоды будут вполне стандартными: всё те же 50-60 дней.

Льготные периоды по кредитным картам вычисляются по трём основным схемам.

1. Расчет на основе отчетного периода (нефиксированный льготный период).

Данная система формирования беспроцентного периода по кредитке практикуется банками чаще всего, едва ли не каждой кредитно-финансовой организацией.

Алгоритм расчётов здесь довольно сложен. Чтобы сделать его более наглядным для пользователей, банки размещают на своих сайтах онлайн-калькуляторы, с помощью которых можно самостоятельно рассчитать грейс-период.

Чтобы понять суть данной методики, разберёмся, чем же является расчётный период по кредиту.

После окончания расчётного следует платёжный период, когда клиент обязан вернуть всю сумму долга обратно на кредитку.

Чтобы вычислить льготный период по кредитной карте, складываем расчётный (30 дней) и платёжный (20-25 дней) периоды и получаем 50-55 дней.

Это и есть предельная продолжительность грейс-периода (если первая покупка была сделана в первый день расчётного периода), а минимальная не может быть меньше 20-25 дней (если покупка сделана в самом конце расчётного периода).

Всё было бы просто, если бы во всех банках была принята единая отчётная дата. Но это не так. Некоторые учреждения (в числе которых, например, «ЮниКредитБанк», «ВТБ 24») формируют выписку строго в начале каждого календарного месяца. Это самый простой вариант. Задача держателя карты – успеть погасить весь долг по кредитке за прошедший месяц до 20 либо 25 числа текущего месяца.

Но, к примеру, «Сбербанк» устанавливает расчётные периоды для каждого своего клиента отдельно. Пользователю необходимо знать, когда была сформирована последняя выписка по его счёту, чтобы не просрочить платёж.

Дата выписки отражается в онлайн-кабинете клиента и в ежемесячных отчётах, которые ему присылают по e-mail. Так, если последний отчёт был составлен 5 июля, то расчётным периодом будет промежуток между 6 июля и 5 августа. Платёжный период по условиям договора равен 20 дням. В таком случае все расходы по кредитной карте, приходящиеся на этот отрезок времени, должны быть возвращены банку до 25 августа. Тогда вы попадаете в льготный период, и с вас не взимаются проценты.

Расчётные периоды в банках могут отсчитываться от:

- первого числа месяца;

- следующей за днём формирования отчёта даты;

- даты первой оплаченной по карте покупки;

- момента выпуска карты;

- момента её активации.

Выяснить, какой схемы придерживается ваш банк, желательно до оформления кредитной карты.

Некоторые финансовые организации приостанавливают льготный период тем клиентам, которые не полностью выплатили свои долги за предыдущие отчётные периоды. И по всем операциям, совершённым до полного возврата долгов, им начисляют проценты. Это очень распространённая практика.

2. Расчет с момента совершения первой покупки (фиксированный льготный период).

Это самые популярные и удобные кредитки. Банк чётко устанавливает, сколько календарных дней даётся клиенту на беспроцентное пользование картой.

Началом льготного периода становится первая покупка по карте. Например, такая система принята в «Альфа Банке».

Предположим, вы оплатили первую покупку кредиткой первого июля, и банк предоставляет вам грейс-период в 100 дней. В этом случае погасить долг вам нужно до 8 октября. Всё это время вы продолжаете своевременно вносить ежемесячные платежи.

Таким образом, суммы всех ваших трат по кредитке за эти 100 дней должны быть возмещены банку до 9 октября. Тогда вы избежите начисления процентов. После этого следующая покупка откроет для вас новый льготный период.

3. Расчет для каждой отдельно взятой операции.

Этот метод расчёта довольно экзотичен для российских банков. По каждой покупке формируется свой льготный период. Поэтому погашение долга должно производиться в том же порядке, в каком расходовались средства.

По такой системе работает, к примеру, «Москомприватбанк». Кому-то, наверное, это удобно. Но всегда существует риск запутаться, забыть, что и когда вы покупали, и просрочить платёж. Тогда за покупку начисляются проценты.

Как пользоваться льготным периодом правильно

Чтобы извлечь максимум выгоды из льготного периода по кредитной карте и не переплачивать проценты, следует внимательно ознакомиться с условиями, заключая договор, и тщательно изучить тарифы, а затем помнить о сроках выплат и аккуратно следовать им.

Первое, что должно вас интересовать – это точная дата начала льготного периода. Не менее важны такие параметры, как даты и доля платежей в расчётный период, «честным» или «нечестным» является льготный период. Эта информация есть в личном кабинете клиента банка и в выписках по счёту.

Имейте в виду, что процентная ставка по пластику вне льготного периода значительно – иногда в разы – превышает процент по стандартным потребительским кредитам. Не пожалейте времени и изучите все условия внимательно, чтобы в будущем не потерять деньги.

Выяснить дату, в которую начинается льготный период по вашей кредитной карте, можно несколькими путями. Рассмотрим их на примере кредитки от «Сбербанка».

- Задать вопрос по горячей линии «Сбербанка». Для этого позвоните по номеру 8 800-555-5550 (либо, если вы в Москве, 500-55-50) и, назвав свои ФИО и кодовое слово, запросите у сотрудника дату формирования отчёта для вашей карты.

- Лично посетить отделение банка. Предъявите менеджеру свою кредитную карту и паспорт, а сотрудник, проверив её по базе, предоставит вам полную информацию по условиям вашего договора. Это займёт порядка трёх минут.

- В личном кабинете клиента на «Сбербанк Онлайн». Перейдите в раздел «Карты и счета», найдите свою кредитку и, кликнув на неё, ознакомьтесь со всей информацией. Дата начала льготного периода там обязательно присутствует.

- С помощью банкомата. Вставьте кредитку и введите свой пин-код. Интересующие вас сведения о льготном периоде содержатся во вкладке «Сервис и другие услуги», в пункте «Данные карты». Информацию по карте можно не только посмотреть на экране терминала, но и распечатать.

Как можно зарабатывать на льготном периоде

Опытные заёмщики, хорошо понимающие принцип действия льготного периода по кредитной карте, активно пользуются ею для извлечения прибыли. Льготный период можно использовать наряду с прочими банковскими продуктами и опциями. Хотя на большой доход рассчитывать не приходится.

Кредитные организации не запрещают подобного использования карт, а в некоторых случаях и поощряют его. Чтобы заработать больше денег на льготном периоде, выбирайте кредитные карты с самыми простыми условиями: чтобы обслуживание было бесплатным, а за снятие наличных не взималась комиссия.

Для дополнительной экономии отключают SMS-уведомления. В мобильном приложении в любом случае сохраняется вся история операций, можно просмотреть уведомления там.

Есть два пути заработка на кредитных картах с льготным периодом:

- С помощью дебетовой карты, где начисляются проценты на остаток, либо накопительного счёта, либо вклада, допускающего частичное снятие наличных. Покупки оплачиваются кредиткой, а собственные средства клиента лежат на дебетовой карте (вкладе, счёте). В день погашения кредита необходимая сумма переводится с дебетовой на кредитную карту, и проценты за пользование деньгами не взимаются, а дебетовая карта приносит доход.Если открыть несколько кредитных карт параллельно, то можно пользоваться льготным периодом одной, пока длится платёжный период другой.

- С помощью кэшбэка. Здесь всё зависит от условий бонусной программы. Выбирайте кредитку, обеспечивающую повышенные бонусы по покупкам, которые вы делаете чаще всего. Идеально, если кэшбэк начисляется в рублях, но подойдут и баллы, легко обмениваемые на рубли. Схема действий та же, что и в первом способе: вы оплачиваете свои расходы кредиткой, а потом гасите задолженность средствами с дебетовой карты.

Важно удержаться во время льготного периода и не потратить деньги сверх той суммы, которую вы сможете легко погасить. Если долг не будет возвращен целиком, банк возьмёт с вас проценты, и вместо дополнительного дохода получится убыток. Рассчитывайте свои затраты и прибыль аккуратно, не забывайте о базовых принципах финансовой грамотности.