В наше время кредит легко может получить почти каждый. Высокая доступность заемных денег приводит к бесконтрольным расходам и, как результат, росту количества непогашенных кредитов. Подобные проблемы банки решают, как правило, через суд. И в этом случае краеугольным камнем является исковая давность по кредитной задолженности. По окончании срока подачи такого иска вопрос, скорее всего, решат в пользу заемщика.

Что такое исковая давность по кредитной задолженности

В практике банков и микрофинансовых организаций заемщики, вносящие платежи с опозданием или вовсе не делающие взносы по кредиту, – явление нередкое.

Для решения вопроса с нарушением выплат кредитующая организация может пойти тремя путями: использовать свой внутренний отдел по работе с должниками, продать задолженность в коллекторское агентство либо, если срок давности по кредиту еще действует, подать иск в суд.

Срок исковой давности по кредитной задолженности (СИД) — это период, в течение которого кредитор может подать на заемщика в суд и полностью взыскать положенную по договору сумму, а также получить компенсацию за судебные издержки (дополнительно еще около 10 тысяч рублей к сумме иска).

При неистекшем СИД по кредитной задолженности суд практически всегда решает дело в пользу истца. Поэтому данный вариант для заемщика-должника весьма нежелателен. Но тем не менее он лучше, чем продажа долга по кредиту в коллекторское агентство.

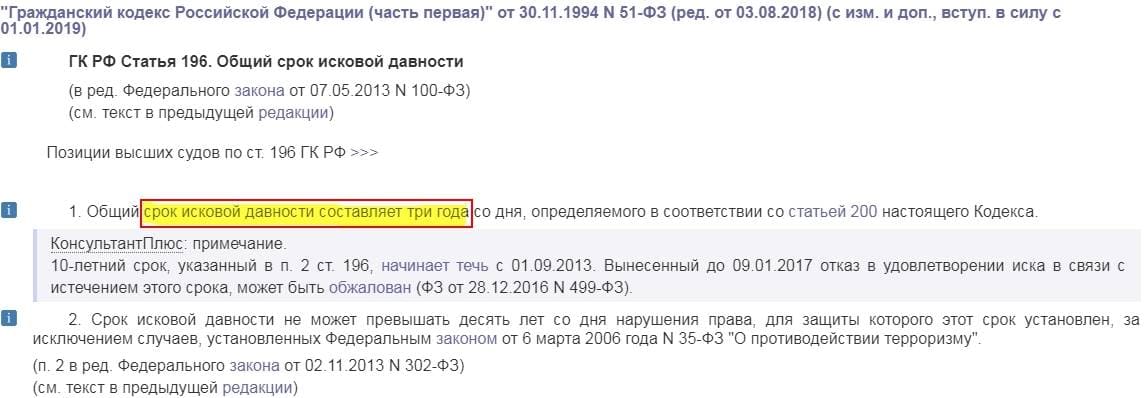

Учитывая вышесказанное, при оформлении кредита стоит помнить, что срок исковой давности по кредитной задолженности составляет 3 года. Более подробную информацию по СИД можно найти в статье 196 Гражданского кодекса РФ.

Суд откажет банку в удовлетворении иска в том случае, если заемщик сможет документально подтвердить истечение исковой давности по взысканию кредитной задолженности. В данной ситуации кредитная организация также не имеет права взыскивать просроченную задолженность своими силами. Однако для продажи или передачи долга коллекторам истечение СИД препятствием не является.

Читайте также: «Помощь должникам по кредитам: виды и алгоритм действий»

От чего зависит срок исковой давности по кредиту

СИД регулируется Гражданским кодексом РФ. В соответствии с п. 1 ст. 196 Гражданского кодекса РФ, его базовая продолжительность равна 3 годам. В случае внесения изменений, согласно п. 2 ст. 196 Гражданского кодекса РФ, срок исковой давности по кредитной задолженности не должен превышать 10 лет с момента установления нарушения прав кредитора.

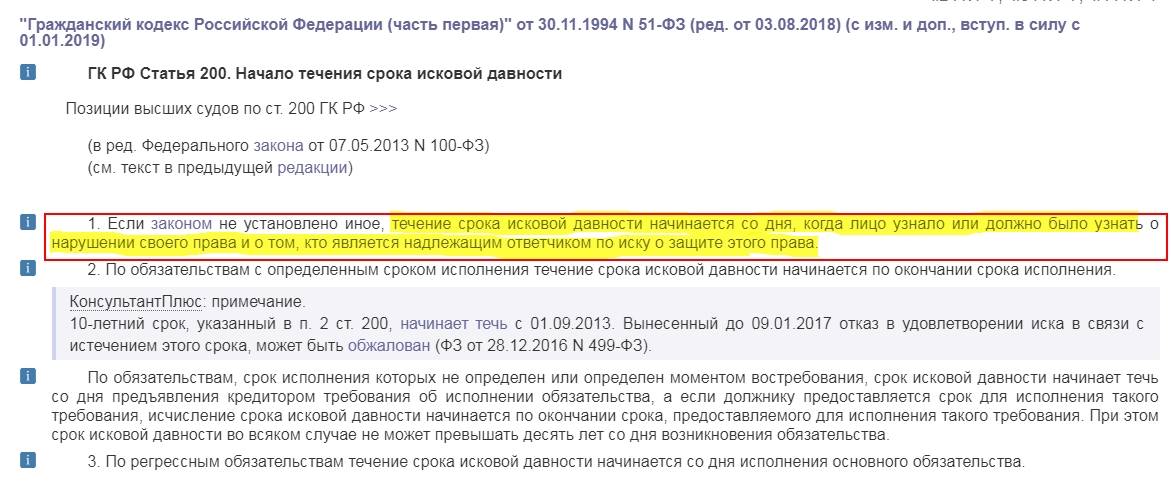

Началом этого периода, в соответствии со ст. 200 Гражданского кодекса РФ, является дата, когда кредитной организацией было отмечено нарушение ее прав по договору займа (просроченная задолженность). Для этого юристы банка в обязательном порядке фиксируют любые нарушения сроков выплат по кредиту.

Последнее слово в таком случае всегда бывает за Верховным судом, и вопрос обычно решается в пользу истца. Реже встречается ситуация, когда банк неправомерно увеличивает СИД, начиная отсчитывать его не от первой просрочки, а с даты окончания договора. В таком случае Верховный суд, руководствуясь п. 1 ст. 196 Гражданского кодекса РФ, может решить дело в пользу заемщика.

Кредитная организация может использовать еще один законный способ увеличения срока исковой давности: вынести распоряжение о полном досрочном погашении кредита через 3 месяца после прекращения выплат заемщиком. С этой даты срок исковой давности по кредитной задолженности начнут отсчитывать заново.

Изменение СИД по кредитной задолженности может произойти также в следующих ситуациях:

- внесение изменений в документы, в том числе пунктов о досрочном погашении;

- реструктуризация или рефинансирование кредита;

- подача претензии получателем кредита в связи со штрафами или пени.

Иными словами, если после фиксации нарушения прав кредитора заемщик любым способом взаимодействовал с финансовой организацией, отсчет СИД по кредитной задолженности начнется заново.

При вынесении решения суда в пользу кредитной организации, согласно ст. 21 ФЗ № 229, в силу вступает исполнительное производство. После чего срок исковой давности уже не играет роли. Взыскание суммы долга может происходить добровольно либо через службу судебных приставов.

Иногда истец за начало отсчета СИД принимает дату окончания кредитного договора. Как упоминалось ранее, в настоящее время существует успешная практика опротестования судебных решений в подобных ситуациях. Так как, согласно постановлению Верховного суда № 43 от 29.09.2009, отсчет срока исковой давности начинается с даты, когда банк узнал о неспособности заемщика погасить задолженность.

Но у кредитных организаций появилась уловка для решения подобных «проблем»: расчет СИД и выставление отдельного иска по каждой просроченной ежемесячной выплате отдельно (см. таблицу 1). В подобных ситуациях суд первой инстанции принимает сторону истца. Решение можно попытаться опротестовать в Верховном суде, но положительный исход для ответчика маловероятен.

[offer]Согласно ст. 202 Гражданского кодекса РФ приостановление срока исковой давности по кредитной задолженности допускается в нескольких ситуациях:

- внесение изменений в законы, регулирующие эту правовую область;

- наступление форс-мажорных обстоятельств;

- введение моратория;

- призыв на службу в ВС РФ;

- объявление военного положения.

Возобновление периода СИД происходит сразу же, как только перестанут действовать вышеуказанные обстоятельства. На заседании суда кредитор также может потребовать продлить срок исковой давности, ссылаясь на встречу заемщика с сотрудником банка в период существования просрочки по кредиту. Если факт встречи будет доказан истцом, то начало срока исковой давности передвинут на дату этого контакта.

Таблица 1. Пример расчета СИД по ежемесячным платежам

| Дата платежа по кредиту | Начало СИД | Окончание СИД | |

| Первая оплата | 10.05. 2018 | – | – |

| Оплата | 10.06. 2018 | – | – |

| Оплата | 10.07. 2018 | – | – |

| Оплата | 10.08. 2018 | – | – |

| Не оплачено | 10.09. 2018 | 11.09. 2018 | 11.09. 2021 |

| Не оплачено | 10.10. 2018 | 11.10. 2018 | 11.10. 2021 |

| Не оплачено | 10.11. 2018 | 11.11. 2018 | 11.11. 2021 |

| Не оплачено | 10.12. 2018 | 11.12. 2018 | 11.12. 2021 |

| Не оплачено | 10.01. 2019 | 11.01. 2019 | 11.01. 2022 |

| Не оплачено | 10.02. 2019 | 11.02. 2019 | 11.02. 2022 |

| Не оплачено | 10.03. 2019 | 11.03. 2019 | 11.03. 2022 |

| Не оплачено | 10.04. 2019 | 11.04. 2019 | 11.04. 2022 |

| Не оплачено | 10.05. 2019 | 11.05. 2019 | 11.05. 2022 |

Давайте рассмотрим пример расчета срока исковой давности по кредитной задолженности. В таблице 1 мы видим, что в мае 2018 года заемщик подписал кредитный договор, согласно которому ежемесячно 10 числа он должен вносить определенный платеж.

Гражданин сделал четыре взноса по кредиту, но, в связи с сокращением, в сентябре 2018 года стал неплатежеспособен. Соответственно, 10 сентября он не смог внести требуемую сумму в банк. Банк фиксирует нарушение прав кредитора 11 сентября 2018 г. – это начало периода исковой давности по кредитной задолженности.

Далее, если банк своими силами не может добиться от заемщика добровольного возобновления платежей по кредиту, то до сентября 2021 г. он может подать иск о возврате всей суммы задолженности через суд.

В данной ситуации расчет срока исковой давности выглядит достаточно просто. На самом же деле так случается далеко не всегда.

В течение всего 3-летнего периода исковой давности по кредиту банк имеет право взыскать всю неуплаченную сумму через суд. Но, как правило, кредитные организации, изначально пытаются решить вопрос с должником самостоятельно. К судебному разбирательству прибегают только на 2-3-й год существования просроченной задолженности.

По прошествии 3-летнего периода исковой давности кредитор теряет право подать в суд на должника. В данном случае иск рассмотрен не будет, и привлечь заемщика к ответственности, равно как и взыскать с него штрафы и пени, не получится.

Но не стоит особо обольщаться, рассчитывая на этот вариант, поскольку на практике такое случается очень редко.

Влияние разных обстоятельств на исковую давность

1. Если кредитная задолженность возникла по кредитной карте

Период исковой давности по кредитке также равен 3 годам. Как правило, договор по кредитной карте не включает в себя график выплат. Но в нем оговаривается, что заемщик будет возвращать задолженность частями.

В документах при этом может значиться: «заемщик обязуется не позднее 20 числа каждого месяца вносить не менее 15 % от общей суммы задолженности».

При формировании просроченной задолженности банк, выпустивший кредитку, фиксирует нарушение своих прав. И с этого момента начинается отсчет срока исковой давности.

2. Исковая давность по кредиту для поручителя

При отсутствии платежей по кредиту у поручителя могут потребовать погашения задолженности. В такой ситуации, конечно, оказаться не хочется никому. Поэтому важно понимать, какова продолжительность СИД для поручителя.

Период, в течение которого вы являетесь поручителем, как правило, указан в подписанных вами документах. В случаях, когда срок не зафиксирован, поручительство и исковая давность по нему прекращают свое действие через 12 месяцев с даты окончания договора займа. Если в течение этого срока кредитор не инициировал судебное разбирательство, вы больше не несете ответственности как поручитель.

Важно знать, что этот период – пресекательный. Это значит, что изменить его каким-либо образом (прервать, восстановить, удлинить) кредитор не сможет.

Данный порядок оговаривает п. 6 ст. 367 Гражданского кодекса РФ. И если заявление в судебные органы в отношении поручителя подано кредитором вне рамок искового срока, поручившемуся лицу необходимо заявить о прекращении своих обязательств, ссылаясь на указанную статью.

Случается также, что просроченная задолженность возникает в связи со смертью заемщика. Что ожидает поручившееся за него лицо в такой ситуации?

3. Исковая давность по кредиту умершего заемщика

В данной ситуации решение будет определяться условиями договора поручительства.

- Если в документе указано, что в случае смерти получателя займа поручившееся лицо несет ответственность за вновь установленного заемщика, то поручительство продолжится сразу после установления правопреемника (наследника умершего заемщика).

- Если же в документах подобной информации нет, то после установления правопреемника поручительство заканчивается.

Смерть заемщика не влияет на продолжительность периода поручительства и срока исковой давности по кредиту. Из этого следует, что они длятся на протяжении указанного в документах срока либо в течение 12 месяцев после окончания действия договора займа.

4. Если у банка отозвали лицензию или признали банкротом

Возможна еще одна нестандартная ситуация, в которой есть свои особенности срока исковой давности по кредиту. Это – банкротство кредитной организации или лишение ее лицензии. Стоит заемщику делать платежи в данном случае или нет, учитывая, что лишение лицензии не всегда приводит к ликвидации финансовой организации?

Здесь существует не один вариант развития событий. Прежде всего, заемщик может погашать задолженность, как и раньше. Если же внесение платежей невозможно по независящим от него причинам (не работает офис банка и т. п.), СИД по кредитной задолженности, согласно пункту А ст. 202 Гражданского кодекса РФ, приостанавливается из-за действия обстоятельств непреодолимой силы.

Даже в случае объявления кредитной организации банкротом работа с задолженностью не приостанавливается. Более того, правопреемник банка потребует у заемщика оплаты долга по кредиту.

А если просто не выплачивать кредит и ждать?

Чего следует ожидать заемщику, не делающему платежи по кредитам в надежде переждать период исковой давности:

- лишения возможности взять кредит в будущем из-за испорченной кредитной истории;

- роста общей суммы долга в связи с увеличением ставки и появлением пени;

- если не был осуществлен ни один платеж, действия дебитора подпадают под статью 159 Уголовного кодекса РФ (мошенничество);

- при сумме задолженности более 30 000 руб. могут возникнуть сложности с выездом за рубеж.

В случае прекращения платежей по кредиту банк прибегает к прессингу должника с задействованием всех возможных каналов связи. Кроме телефона, активно используются социальные сети, где сотрудники банка свяжутся со всеми вашими контактами. Поэтому даже смена сим-карты вам не поможет.

Сотрудники банка свяжутся с вашими друзьями, родственниками и коллегами. О просроченной задолженности узнает все ваше окружение. Зачастую при вышеописанной тактике кредитору даже не приходится прибегать к угрозам и другим противозаконным действиям. Возобновление выплат достигается психологическим давлением.

При неэффективности этих действий кредитор подает иск в суд (если не истекла исковая давность) или подключает коллекторское агентство.

Если иск подан в рамках СИД по кредитной задолженности, суд принимает сторону истца. В этом случае вам придется вернуть сумму долга плюс штрафы, пени, судебные издержки и сбор судебных приставов.

После вступления решения суда в законную силу вас посетят приставы и опишут имущество, подлежащее продаже для возмещения долга кредитору. Если этого не хватит для погашения долга, то ваш работодатель получит исполнительный лист, в соответствии с которым с каждой вашей заработной платы будет удерживаться до 50 %.

Как видите, ничего хорошего такая ситуация не сулит. Поэтому при потере платежеспособности (увольнение, болезнь и т. п.) связывайтесь с банком самостоятельно и ищите компромиссные варианты решения проблемы с кредитной задолженностью. В противном случае можно дождаться не окончания исковой давности, а только роста суммы долга.

Внимание! Юристы банка внимательно следят за срокам исковой давности по долгам. Поэтому наивно надеяться, что в вашем случае СИД пропустят и вы оставите кредитора ни с чем. Такая ситуация – большая редкость.

4 случая, когда долг можно не платить по закону

С точки зрения закона, банк вправе требовать выполнения вами обязательств по договору займа. Поэтому не стоит особо обольщаться, если вам предлагают услуги по аннулированию кредита. И все же существуют ситуации, в которых должник имеет законные основания не вносить платежи:

- Истек срок исковой давности по взысканию кредитной задолженности, и суд отклонил заявление банка.

- Списание задолженности банком. Такие ситуации единичны, поскольку финансовой организации выгоднее продать проблемный актив, чем списать.

- Подписан документ, в соответствии с которым заемщик обязуется оплатить часть долга, а банк – списать оставшуюся сумму.

- Наступление страхового случая, если кредит был застрахован и по условиям договора остаток долга должен выплачивать страхователь.

Например, по договору страхования компания обязана выплатить банку остаток долга по кредиту в случае потери работы заемщиком. Чтобы страховая фирма исполнила свои обязательства, необходимо заявить о наступлении страхового случая и предоставить все подтверждающие документы.

5 советов тем, кто хочет избежать проблем

- Если кредитор не подал в суд в течение 3-летнего периода исковой давности, по закону вы освобождаетесь от своих финансовых обязательств. Однако не стоит рассчитывать на то, что кредитор отступится по прошествии этого периода и спишет кредитную задолженность.

- Любой ваш контакт с кредитной организацией (встреча, телефонный разговор) начинает отсчет срока исковой давности заново.

- Если к вам пришли коллекторы, обращайтесь с жалобами в полицию и прокуратуру. В соответствии с законом, ваше имущество неприкосновенно, а деятельность коллекторских агентств противозаконна.

- Воспользуйтесь услугами специалиста. В каждом случае есть индивидуальные особенности срока исковой давности и условия конкретного договора. Здесь поможет разобраться только опытный кредитный адвокат. В качестве примера можно привести специалистов группы компаний РФК.

- Прежде чем подписать кредитный договор, тщательно изучите все его пункты. И, конечно же, своевременно осуществляйте платежи по кредиту.