Как зарабатывать на дивидендах? С чего начинать и какие конкретно действия необходимо предпринимать? Сегодня известно несколько стратегий, посредством которых инвесторы зарабатывают на покупке ценных бумаг дивидендных компаний на фондовом рынке. Именно об этом мы и расскажем подробно в нашей статье.

- Что нужно знать про дивиденды

- Сколько можно зарабатывать на дивидендах

- Стратегии заработка на дивидендах: инвестирование или спекуляция

- Важные показатели для заработка на дивидендах компании

- Где можно купить дивидендные акции

- Топ-5 рабочих способов заработка на дивидендах

- Реальные примеры заработка на дивидендах

- Какие компании лучше выбрать для покупки дивидендных акций

- Оплата налогов при заработке на дивидендах

- Итоговые советы, как не ошибиться при заработке на дивидендах

Что нужно знать про дивиденды

Дивидендами называют часть прибыли, распределяемую фирмой среди акционеров. После приобретения акций компании на бирже и на протяжении всего времени, что вы будете являться их держателем, у вас появляется право получать дивиденды.

Гипотетический пример: некая компания выпустила 100 акций, а вы приобрели одну из них. Годовая прибыль компании составила 100 рублей, значит вы заработаете в качестве дивидендов 1 рубль.

Если вы плохо разбираетесь в том, как можно зарабатывать на дивидендах, то следующие пояснения будут вам полезны.

- Существуют компании, которые выплачивают вознаграждение, и те, которые это не практикуют. Процесс начисления дивидендов прописывается в уставе фирмы. Как правило, дивиденды составляют определенную часть прибыли, размер которой варьируется от минимальных 5–10 % до 50–70 % в разных компаниях. В данном случае нас интересуют дивидендные акции.

- В большинстве случаев вознаграждение выплачивают 1 раз в год. Однако поскольку всё зависит от самой фирмы, выплаты могут производиться и чаще: например, два или четыре раза в год (что бывает крайне редко).

- Каков размер выплат? В разных компаниях разбежка может быть значительной: от 2-3 % до 15–20 %. В целом стоит настраиваться на 5–8 %.

- Информация о дне выплат и их размере на 1 акцию обнародуется обычно за 2 месяца до выплат. Этому предшествует собрание всех акционеров.

- Важным понятием является дивидендная отсечка (иначе – дата закрытия реестра). Под этим термином понимается последний день, когда вы должны быть держателем акций, чтобы иметь возможность получить дивиденды по ним. Получается, что можно приобрести ценные бумаги именно в этот день и получить выплату. И наоборот – можно сбыть акции в это время и остаться без вознаграждения, даже если вы были владельцем ценных бумаг на протяжении многих месяцев.

- По закрытии реестра каждый держатель акций получит дивиденды по ним в течение двух месяцев на свой брокерский счет.

- Желающих зарабатывать на дивидендах по акциям много, вследствие чего котировки растут. После прохождения отсечки цена акций резко падает, как правило, на сумму не меньшую, нежели размер дивидендов. Это объясняется тем, что прибыль уже получена и держать бумаги дальше не имеет смысла. В результате начинается продажа акций.

Читайте также: «Рефинансирование потребительского кредита: как оформить, как провести и в каких случаях он выгоден»

Сколько можно зарабатывать на дивидендах

Тем, кто планирует зарабатывать на дивидендах, полезно узнать, что выплачивать вознаграждение компании могут только при условии, что они заработали для этого достаточное количество средств. Иногда фирмы, чтобы погасить обязательства перед акционерами, берут деньги в долг, однако впоследствии их необходимо будет вернуть.

Управляет финансовыми потоками совет директоров, избираемый акционерами или собственниками компании. Именно этот орган управления на основании рекомендаций менеджеров принимает решение о том, какую часть прибыли необходимо вложить в развитие компании, какую часть нужно выделить для погашения долга, сколько средств следует направить на выкуп своих акций, а сколько выплатить держателям ценных бумаг в качестве вознаграждения. Эти самые выплаты акционерам и называются дивидендами.

Чтобы заработать на дивидендах, в первую очередь следует найти те компании, которые обладают хорошим потенциалом в плане роста дивидендных выплат. В качестве критериев поиска таких компаний нужно рассматривать такие показатели, как:

- свободный денежный поток, то есть те средства, которые компания может пустить на развитие производства и привлечение инвесторов;

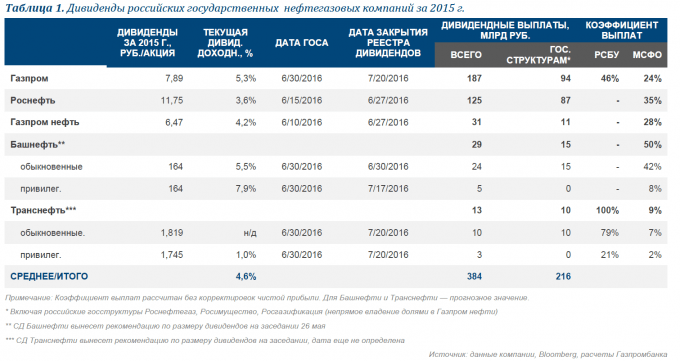

- коэффициент выплаты дивидендов – соотношение размера дивидендов и чистой прибыли фирмы. Если этот коэффициент примерно равен 1, значит, практически вся чистая прибыль компании идет на выплату дивидендов, а следовательно, перспективы роста не самые благоприятные. Если рассчитываемый показатель выше 1, то от акций этой компании следует отказаться, поскольку она зарабатывает меньше, чем должна выплатить в качестве дивидендов. Такая ситуация обычно приводит к определенным проблемам и, возможно, уменьшению размера дивидендов.

Желающим зарабатывать на дивидендах в первый год вложения денег в акции не стоит ждать больших выплат. Обычно стоимость акций начинает быстро расти после того, как фирма значительно увеличивает размер дивидендов. Этим и объясняется тот факт, что в первый год владения акциями размер выплат составляет порядка 6-7 % годовых в рублях и 2-3 % в долларах. Так, если вы приобрели акции на 10 000 рублей, то, скорее всего, за отчетный год вы получите не более 1 000 рублей.

Однако если компания увеличивает размер выплачиваемых дивидендов, с каждым последующим годом вы станете зарабатывать большую выплату по своим акциям, даже если не приобретете новые.

Стратегии заработка на дивидендах: инвестирование или спекуляция

Зарабатывать на фондовом рынке по акциям можно двумя способами:

- на росте курсовой стоимости бумаг;

- получая дивиденды.

Оптимально, если вы можете зарабатывать одновременно двумя способами.

Также отметим, что для получения дохода можно заниматься инвестированием или спекуляцией. Тем, кто планирует зарабатывать на дивидендах, стоит понимать, чем эти способы отличаются друг от друга. Остановимся на этом вопросе подробнее.

При инвестировании предполагается, что акции будут ежегодно приносить стабильный доход, причем размер выплат должен увеличиваться с течением времени. Однако это долгосрочный способ заработка, который займет годы.

При спекуляциях речь идет о краткосрочных вложениях, то есть о возможности заработать деньги быстро: минимум – несколько дней, максимум – несколько месяцев.

Для лучшего понимания ситуации приведем пример.

Сергей, занимающийся спекуляцией, покупает несушку за 100 рублей. На второй день после покупки курица сносит яйцо. Сергей сразу же продает курицу и яйцо за 100 и 5 рублей соответственно. Таким образом, Сергей очень быстро заработал 5 % прибыли. Этот же алгоритм действий мужчина повторяет на следующий день.

Матвей, будучи инвестором, также тратит 100 рублей и приобретает курицу, однако, получив яйцо, не продает птицу, как Степан. Матвей продает каждое снесенное яйцо. Учитывая, что необходимо тратиться на корм для птицы, то чистая прибыль с одного яйца будет меньше пяти рублей. Но при этом Матвей будет гарантированно зарабатывать в долгосрочном периоде.

Возможен и другой вариант: Матвей не станет продавать яйцо, а вырастит из него еще одну курицу. В этом случае его капитал возрастет (2 курицы стоят дороже, чем 1), то есть вырастет курсовая стоимость, также увеличатся и дивиденды, поскольку речь идет о продаже яиц уже от двух куриц.

Способ заработка каждый выбирает для себя сам. Чтобы принять взвешенное решение, необходимо учитывать целый ряд факторов, в частности – можете ли вы постоянно подыскивать выгодные варианты либо предпочитаете инвестировать средства как можно реже.

Утверждать, что какой-то из вышеописанных методов лучше и позволяет зарабатывать больше, нельзя. Одни делают состояние на спекуляциях, другие же обогащаются посредством долговременных инвестиций.

Важные показатели для заработка на дивидендах компании

Чтобы высчитать, сколько вы сможете зарабатывать на дивидендах, необходимо провести анализ и сопоставить полученную информацию по деятельности нескольких компаний в одной сфере. После этого вам останется лишь выбрать среди них лучшую по следующим показателям:

- Соотношение стоимости к прибыли (P/E) – этот параметр можно также встретить под названием «множитель прибыли». Данный показатель используют по отношению к сформировавшимся компаниям при сравнении дивидендных акций. Сопоставление ценных бумаг дает представление о том, какие акции более выгодные: чем выше показатель, тем больше средств акционеры готовы отдать за каждую единицу прибыли. P/Е = рыночная цена акции/прибыль по одной акции. Так, если рыночная цена акции равна $ 30, а средняя прибыльность за четыре последние квартала равна $ 2, то годовой показатель P/E составит 15.

- Прибыль на акцию (Earnings per share, EPS) демонстрирует соотношение чистой прибыли, которую компания готова выплатить по дивидендам, к среднегодовому количеству обыкновенных акций. Определить значение EPS можно, разделив сумму годовой чистой прибыли на количество выпущенных обыкновенных акций. Допустим, размер прибыли, выделенной для распределения, равен $ 2 млн, а в обращении в текущем году было 1,5 млн простых акций. Таким образом, простая прибыль на одну акцию определяется следующим образом: $ 2 млн / $ 1,5 млн = $ 1,33.

- Совокупная доходность – это объем дивидендов в сочетании с курсом акции на рынке. Данный параметр помогает понять, насколько прибыльны дивидендные акции. Например, если в течение года стоимость акции вырастет на 6 %, а размер дивиденда будет в пределах 3 %, то суммарная прибыльность актива составит 9 %.

- Коэффициент выплаты дивидендов (Dividend Payout Ratio) отражает размер дивидендов, выражается в процентах от прибыли на 1 ценную бумагу. Показатель является индикатором, дающим информацию о том, будет ли фирма в состоянии выплачивать дивиденды акционерам, если прибыль уменьшится.

Так, например, какая-нибудь «Фирма» установила порядок выплат с периодичностью 1 раз в квартал в размере $ 0,25 на каждую акцию. Таким образом, за год на одну акцию будут приходиться дивиденды, равные $ 1,00. По итогам текущего года «Фирма» получила прибыль в размере $ 10 на акцию, следовательно, коэффициент выплаты составит: $ 1 / $ 10 = 10 %. Получается, что «Фирма» выплатила акционерам 10 % чистой прибыли, 90 % можно распределить на другие статьи расходов данной компании.

Где можно купить дивидендные акции

Каждый, кто стремится зарабатывать на дивидендах, задается вопросом: где можно купить дивидендные акции? Всё просто: у любого брокера, который имеет доступ на Московскую биржу.

Если говорить детально, то фирмы, выпускающие дивидендные акции, проходят листинг на фондовых биржах, среди которых – Московская. Однако просто прийти на биржу и купить акцию невозможно. Для этого необходим посредник – брокер.

Желающим зарабатывать на дивидендах нужно знать, что, приобретая акцию, вы должны будете заплатить комиссию, размер которой невелик – десятые либо сотые доли процента. Однако помимо комиссии брокеры взимают плату за обслуживание, ведение депозита и так далее.

Таким образом, получается, что без обращения к брокеру акцию вы приобрести не сможете, а значит, не получится и зарабатывать на дивидендах.

Читайте также: «Какие бывают банковские карты, и как выбрать нужную»

Топ-5 рабочих способов заработка на дивидендах

Успешно зарабатывать на дивидендах можно, придерживаясь одной из следующих стратегий:

- Купил? Держи.

- Покупай дешево

- Покупай до отсечки

- Покупай заранее — продавай в день отсечки

- Покупка после дивидендов

Простейшая стратегия, суть которой заявлена в самом названии: необходимо приобрести акции одной или нескольких компаний и ежегодно получать по ним дивиденды. Компания же будет иметь возможность развиваться, благодаря чему возрастут ее прибыли, а это повлечет и рост выплачиваемых акционерам дивидендов.

Несмотря на кажущуюся простоту, эта стратегия гарантирует вам получение прибыли. Многие миллионные состояния выросли благодаря таким долгосрочным вложениям. Среди недостатков стоит упомянуть только долгий срок инвестирования: минимальный порог составляет несколько лет. Тем не менее, следуя этой стратегии, вы гарантируете себе стабильный заработок. Заниматься постоянным отслеживанием позиций и тратить время в этом случае нет необходимости.

Например: дивиденды по акциям «Лукойл» постоянно растут – с 2010 года они выросли в 4 раза. Стоимость акций за это время возросла примерно в 2,5 раза.

К сожалению, как бы велико ни было наше желание зарабатывать на ценных бумагах, мы никак не можем повлиять на сумму дивидендов. Их размер зависит исключительно от решения компании. Каждый акционер зарабатывает одинаковую сумму выплат в расчете на 1 акцию: и те, кто владеет миллионными пакетами, и те, в чьем распоряжении всего несколько бумаг.

Однако у тех, кто решил зарабатывать на дивидендах, есть возможность увеличить прибыль: необходимо покупать перспективные акции в период снижения цены.

На протяжении года цена акции будет то взлетать, то падать без очевидных на то причин. Разница может составлять десятки процентов. Если понаблюдать за графиком котировок в длительном периоде, то вы увидите, что он постепенно возрастает. При этом скачки, с точки зрения средних значений, выглядят аномально.

Однако именно эти отклонения и представляют для нас интерес, поскольку дают возможность зарабатывать больше.

Вывод: необходимо искать акции, стоимость которых упала относительно пиковых показателей, и приобретать их. Важно, чтобы это были акции надежных компаний, а падение котировок не было вызвано проблемами внутри фирмы.

Чего можно добиться, применив данную стратегию?

Приобретая акции по пониженной цене, мы на ту же самую сумму можем купить большее количество ценных бумаг. Естественно, что в этом случае вы станете больше зарабатывать на дивидендах.

Пример: акция компании стоит 100 рублей, а выплата по ней составляет 10 рублей. Располагая 100 000 рублей, можно приобрести 1 000 акций. Дивиденды в этом случае составят 10 000 рублей в год.

Спустя какое-то время котировки упали до отметки в 75 рублей. Таки образом, имея по-прежнему 100 000, вы можете приобрести уже 1 333 акции. Соответственно возрастет и ежегодный доход: он будет равняться 13, 3 тысячи рублей.

Таким образом, заключив лишь одну выгодную сделку, вы увеличите свой ежегодный доход на 30 %. Причем этот бонус будет действовать не один год, а всё время, что вы останетесь держателем акций. Более того, вы всегда будете зарабатывать больше, нежели те, кто купил акции по более высокой цене.

После того как размер дивидендов станет известен, интерес инвесторов к акциям возрастает. И этот интерес будет всё выше по мере приближения к отсечке. Естественно, возрастут и котировки. Желание зарабатывать дивиденды приведет к тому, что акции будут интенсивно скупаться.

Сущность стратегии заключается в приобретении нужных акций для получения дивидендов, причем не накануне отсечки, а заранее – в тот момент, когда котировки еще не начали быстро расти (за пару недель).

Итог: вы гарантированно получите дивиденды в заранее обозначенном размере за непродолжительный срок (к примеру, один месяц). Еще одним плюсом является то, что вы купили акции на длительный период по приемлемой цене.

Стоит отметить, что по такому сценарию события развиваются не всегда, но в большинстве случаев.

Данная стратегия очень похожа на описанную выше. Интересующие вас акции следует приобрести заранее, однако продать их нужно, не проходя отсечки.

Зачем так поступать?

Дело в том, что на следующий день после отсечки образовывается дивидендный гэп, все котировки резко идут вниз. Размер падения примерно равен размеру дивидендов. Большинство акционеров теряют интерес к акциям, следующие выплаты по которым состоятся только через год. Именно поэтому начинаются массовые продажи ценных бумаг.

Таким образом, максимальная цена на акции установится непосредственно перед отсечкой. В цену уже заложены будущие дивиденды. Повторим еще раз: продавать акции следует в тот момент, когда их цена выросла до максимума, не дожидаясь ее обрушения на следующий день после прохождения отсечки.

Взяв на вооружение эту стратегию, вы можете покупать акции ближе к отсечке – примерно за неделю.

Так, потеряв возможность получить дивиденды, вы будете зарабатывать на разнице котировок.

Еще один значимый момент, которым можно воспользоваться, наступает после дивидендного гэпа, когда происходит падение цены. Акции, купленные по сниженной цене, имеют больший потенциал в плане роста.

В течение нескольких недель, иногда – нескольких месяцев, эта брешь быстро закроется. В некоторых случаях цена может вернуться к додивидендному значению всего за пару дней.

Вывод: высока вероятность, что за несколько месяцев вы заработаете таким способом как минимум в размере прошлых дивидендных выплат.

Реальные примеры заработка на дивидендах

Понять, как много вы можете зарабатывать на дивидендах, вам помогут следующие реальные примеры из практики российских и американских компаний:

- Российский сотовый оператор «МТС» по итогам 2010 г. распределил среди акционеров дивиденды в размере 14,54 руб. на акцию или 5,8 % прибыли от ее рыночной цены. В начале года 1 акция стоила 250 руб., следовательно, за 100 акций необходимо было заплатить 25 тысяч рублей. По истечении года прибыль составила 1 450 рублей без учета роста котировок.

- В начале 2014 г. можно было приобрести акции американской корпорации Procter & Gamble Co. по цене $ 83,55 за 1 шт., в ноябре размер дивиденда на акцию был равен $ 2,45. Таким образом, купив 100 акций за $ 8 355, каждый акционер смог получить прибыль в размере $ 245 или 3,12 %.

- Приобретя в 2015 году дивидендные акции компании ExxonMobil Corp. по цене $ 90,26 за 1 бумагу, летом 2016 г. держатели получили прибыль $ 2,88 или 3,69 % годовых. Другими словами, имея на руках 100 акций, купленных за $ 9 026, можно было получить $ 288 дивидендов.

- Знаменитый автомобилестроительный концерн Ford Motor Co. в 2016 г. выплатил держателям акций дивиденды, равные 4,26 %. Цена одной бумаги в начале года составляла порядка $ 11,7, размер дивидендов был равен $ 0,60 на каждую акцию. Исходя из этого, владея 100 акциями компании, чья суммарная стоимость равнялась $ 1 170, держатель получал прибыль в размере $ 60.

Читайте также: «12 способов, как заработать на курсе валют уже сейчас»

Какие компании лучше выбрать для покупки дивидендных акций

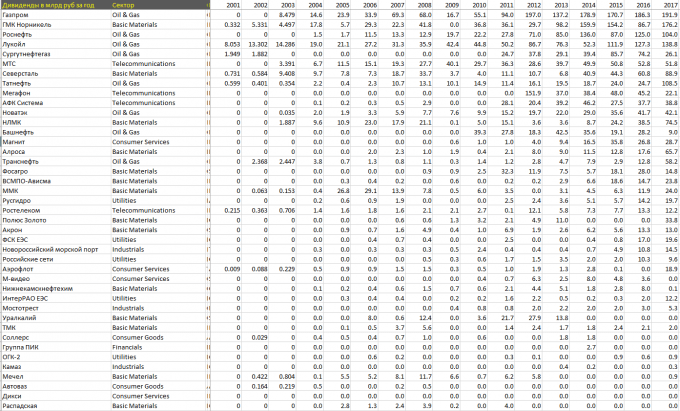

Если вы хотите заработать на дивидендах, то в первую очередь вам надо найти компании, которые делают стабильные выплаты своим акционерам. В РФ таких эмитентов не много. Рекомендуем обратить внимание на следующие компании:

- МТС – регулярные выплаты и хорошие перспективы;

- «Лукойл» – регулярный рост дивидендов;

- Сбербанк – главный банк страны, дивидендная политика предполагает увеличение выплат;

- Московская биржа – хорошие перспективы роста;

- «Норильский никель»;

- «Газпром».

Иностранные эмитенты:

- Kimberly-Clark;

- SySCo;

- Coca-Cola;

- Apple;

- Berkshire Hathaway;

- Procter & Gamble (производитель «Тайда»);

- McDonald’s и другие дивидендные аристократы США.

Тем, кто собирается зарабатывать на дивидендах, важно иметь в виду, что вышеперечисленные компании регулярно выплачивают вознаграждение и, более того, увеличивают размер выплат. Приобретя акции любого из этих эмитентов по сниженной цене, вы вправе ожидать, что в какой-то момент размер дивидендов станет больше, чем сумма, которую вы отдали при покупке акций.

В целом же, если вы решили начать зарабатывать на дивидендах по акциям, выбирать эмитента стоит, руководствуясь следующими критериями:

- насколько давно компания производит выплаты;

- возрастают ли дивиденды;

- каково финансовое положение компании;

- не перекуплены ли акции;

- заложены ли в стоимость акций дивиденды;

- выкупает ли компания свои акции (желая зарабатывать на дивидендах, стоит обратить внимание на те, которые это делают, поскольку такая политика приводит к росту котировок и, помимо этого, выплачивая дивиденды самим себе, менеджеры будут более щедрыми);

- запланировано ли изменение дивидендной стратегии.

Безусловно, внимания заслуживают и коэффициенты, в частности, P/E и P/S. Также важно следовать одной из стратегий покупки дивидендных акций.

Имейте в виду: если компания имела высокие доходы в прошлом, это вовсе не означает, что такое положение сохранится и в дальнейшем. Пусть это будет для вас информированием о возможных рисках.

Оплата налогов при заработке на дивидендах

Зарабатывая на дивидендах, необходимо знать, что этот вид прибыли облагается НДФЛ – подоходным налогом. Размер налога для физических лиц равен 13 %. Возможно, выбранный вами брокер является налоговым агентом и взаимодействует с налоговой службой. В этом случае он будет самостоятельно следить за налоговыми отчислениями, а вы будете избавлены от этой необходимости.

Другая ситуация складывается, если вы прибегли к услугам иностранного брокера (например, в России действует американский брокер Interactive Brokers). В этом случае вы должны будете ежегодно заполнять форму 3-НДФЛ и сдавать ее в прикрепленную к вам налоговую службу и делать налоговые выплаты. Может показаться, что это не так просто, однако на деле вы сможете всё сделать за один вечер, а подать необходимые документы можно в режиме онлайн.

Читайте также: «Куда вложить свободные деньги: ТОП-10 вариантов инвестиций»

Итоговые советы, как не ошибиться при заработке на дивидендах

И напоследок несколько важных рекомендаций для тех, кто решил попробовать зарабатывать на дивидендах. Следуя им, вы сможете сократить риски и увеличить свою прибыль.

1. Не ставьте всё на один вариант

Все новички, желающие зарабатывать на дивидендах, обычно действуют примерно так: находят одну или несколько компаний, которые платят самые высокие дивиденды, и вкладывают в их акции все свои средства. Конечно, вкладываться в ценные бумаги фирм, которые обещают самые большие выплаты, логично.

Однако при этом большинство абсолютно не думает о возможных рисках. Однако у компании могут возникнуть финансовые затруднения. Чем же это обернется для акционеров?

- Компания прекратит выплачивать дивиденды либо значительно снизит их размер.

- Котировки уменьшатся если не до критичной отметки, то на несколько десятков процентов точно.

Таким образом, вы можете остаться без прибыли по дивидендам. Реализовать же акции такой компании можно только в убыток себе. Даже если спустя пару лет кризис будет преодолен и все показатели вернутся на нормальный уровень, вы много потеряете в результате простоя.

Получается довольно затруднительная ситуация.

Пример: по итогам 2015-2016 годов компания «Сургутнефтегаз» платила своим вкладчикам дивиденды в размере 18–22 % на акцию, что весьма и весьма неплохо. Однако через некоторое время этот показатель очень сильно уменьшился и составил всего 2-3 %. Вдобавок произошло обрушение котировок: с 45 рублей до 30.

Стоит отметить, что за 2017 год некоторые другие компании выплатили своим акционерам очень высокие дивиденды.

Предотвратить появление такой проблемы можно, покупая акции нескольких компаний, даже если дивиденды некоторых из них будут не столь высоки. Таким образом, если в одной из фирм возникнут финансовые трудности, вы сможете зарабатывать на дивидендах по акциям от других.

2. Я Нострадамус

Увы, никто не способен со 100 % точностью предсказать, как станет развиваться ситуация на рынке или как будут обстоять дела с акциями конкретной фирмы спустя несколько лет. Если же кто-то возьмется прогнозировать, доверять ему не рекомендуется.

Правда такова, что в текущем году компания может выплачивать акционерам большие дивиденды, а уже в следующем уменьшить их в несколько раз. Это довольно распространенная ситуация.

Бывает и наоборот: эмитент, делающий весьма небольшие выплаты, в какой-то момент может «подняться» и значительно увеличить размер дивидендов.

Таким образом, не стоит надеяться исключительно на компании с высокими дивидендными выплатами. Чтобы снизить риски, включите в свой портфель и эмитентов среднего уровня.

Пример: «Аэрофлот» не входил в список компаний с высокими дивидендными выплатами. За 2002 год акционеры получили прибыль в размере 6 копеек за 1 акцию. Были случаи, когда выплаты и вовсе не проводились. Однако в 2017 году ситуация резко изменилась, и размер дивидендов с каждой акции составил 17,5 рубля. В дальнейшем Аэрофлот обещает не снижать планку.

Таким образом, за 15 лет размер дивидендов вырос практически в 300 раз!

3. Реинвестиции

На получаемые дивиденды можно докупать акции, благодаря чему вы бесплатно сможете увеличить свои доходы от дивидендов в перспективе.

К примеру, получив выплаты в размере 10 % на каждую акцию, на эти средства вы покупаете новые. Таким образом, через год вы станете зарабатывать на 10 % больше. Этот алгоритм можно повторять ежегодно. В данном случае речь идет о правиле сложного процента, которое в долгосрочном периоде позволяет намного увеличить и капитал, и ежегодный доход.

В конечном счете спустя время количество ваших акций вырастет в 4 раза, а годовой доход в виде дивидендов буде равняться 40 % от изначальных вложений.

При этом мы не берем в расчет тот факт, что котировки также могут возрасти. То же самое касается и дивидендных выплат. В этом случае вы будете зарабатывать еще больше.

4. Ребалансировка

После того как вы укомплектовали свой портфель дивидендными акциями, возможно следующее: некоторые акции могут сильно подорожать, в результате чего их доля в вашем портфеле станет слишком высокой, а значит, возрастут и риски в случае критичных ситуаций.

Рекомендуется соблюдать баланс между активами – удерживать их примерно в одинаковой пропорции (либо в той, что была изначально). Для этого часть дорогостоящих акций следует продать, а взамен на вырученные средства приобрести бумаги с упавшей ценой.

В результате:

- предотвращается рост рисков;

- появляется дополнительная прибыль за счет продажи части бумаг по максимальным ценам;

- вы получаете средства, которые можете потратить на приобретение большего количества акций по сниженным ценам.

Допустим, в вашем распоряжении имеется 200 000 рублей. На них вы приобрели акции «Газпрома» и Сбербанка в равных долях, потратив на акции каждой из компаний по 100 тысяч. Спустя год стоимость бумаг Сбербанка возросла в 2 раза – плюс 100 тысяч рублей прибыли. А стоимость акций «Газпрома» уменьшилась на 30 % — это 30 тысяч убытка.

По факту имеем 70 тысяч чистой прибыли или 270 тысяч стоимости всех акций.

Таким образом, за прошедший год соотношение доходности в вашем портфеле изменилось: на долю Сбербанка приходится 75 %, а на бумаги «Газпрома» лишь 25 %.

Из этого следует, что в случае если котировки Сбербанка начнут падать, то для вас это обернется серьезными потерями. Рост котировок «Газпрома» на размер общей прибыли повлияет весьма незначительно.

Теперь следует продать 25 % содержимого портфеля – только акции Сбербанка по высокой цене. Этим мы зафиксируем часть прибыли. На вырученные средства следует купить акции «Газпрома» с серьезным дисконтом.

Резюмируя вышесказанное, становится понятно, что физические лица имеют возможность выбирать среди множества существующих подходящий именно им способ зарабатывать на дивидендах по акциям: можно выбирать и конкретных эмитентов, и индексные фонды либо ПИФы, которые сосредоточены на работе с компаниями, увеличивающими свои дивиденды.

Желающим зарабатывать на дивидендах рекомендуем не зацикливаться лишь на отечественных эмитентах. Внимания заслуживают и иностранные компании, которые могут иметь немало достоинств. Так, американцы часто предлагают ежеквартальные дивидендные выплаты. Также в США дивидендная политика легче поддается анализу, а значит, есть возможность сделать прогнозы.

Подготовьтесь к тому, что для получения результата от инвестирования необходимо время. Быстро заработать на дивидендах можно только в том случае, если направить свой капитал в высокорисковые активы и пирамиды. Однако в большинстве случаев это приводит к убыткам.

Удачных инвестиций и высоких дивидендов!