Секрет финансового благополучия в семье во многом зависит от правильного планирования бюджета. Для тех, кто даже не представляет, о чем идет речь, трудно распоряжаться своими доходами так, чтобы был достаток, даже если они высоки. Знать, что такое составляющие семейного бюджета, как их рассчитать, и что делать с этими знаниями – просто необходимо, если вы стремитесь к стабильному достатку.

Для чего вообще вести семейный бюджет

Семейный бюджет – это суммирование доходов членов семьи и планирование расходов на определенный период. Обычно, на месяц, но бывают и более глобальные планы, расписываемые на год.

Итак, зачем же нужно заниматься этой семейной бухгалтерией? Вот несколько причин, на наш взгляд, наиболее важных.

- Учет реальных доходов. Если вы весьма смутно представляете, каков доход в вашей семье, то не сможете рационально тратить деньги, ведь вы просто не знаете, какую сумму потратить можно. Такие заблуждения и приводят к образованию долгов перед зарплатой. Про накопления на более серьезные покупки или осуществление каких-либо целей и говорить нечего – не зная, сколько можно потратить, вы не сможете и накопить.

- Контроль расходов. Этот пункт избавит вас от постоянного недоумения на тему: «Куда же деваются деньги». Контроль расходов исчерпывающе ответит на все вопросы. Заодно даст понять, какие бесполезные траты, которые мы зачастую и не замечаем, можно исключить абсолютно без вреда для потребностей семьи, и тем самым неплохо сэкономить деньги.

- Планирование расходов. После того, как вы определились с обязательными и необязательными расходами, можно смело переходить к планированию. Когда вы знаете, какую сумму в месяц вы потратите совершенно точно (оплата коммунальных услуг, оплата школы, детского сада, кружков, расходы на проезд и обслуживание машины, покупки продуктов), не составит труда запланировать крупную покупку. Вы будете знать, сколько денег получится отложить за месяц, и легко рассчитаете, за какое время накопите нужную сумму.

- Накопление. Это и есть та самая награда за все расчеты. Накопления вы вправе тратить на то, что вам хочется, например, на хобби или путешествия.

- Создание “подушки безопасности”. Весьма необходимый пункт, но трудно достигаемый. Ведь так тяжело удержаться от покупок, когда имеются средства. Но жизнь непредсказуемая штука, и наличие денег для поддержки в случае беды будет всегда полезно.

- Покой и мир в семье. Ведение семейного бюджета ограждает супругов от вечного спора о том, кто больше тратит денег, и насколько это уместно. Вы совместно распланируете свои расходы, в которых согласуете, что можете себе позволить в этом месяце, а какие нужды и развлечения можно отложить и на потом. Тогда деньги будут расходоваться разумно и без ущерба для интересов всех членов семьи.

Структура семейного бюджета

Семейный бюджет – это не прихоть и не блажь, а необходимая составляющая успешной семейной жизни. Умение рационально распределять свои денежные средства избавит от многих неприятностей.

Финансовое благополучие обеспечивает благоприятную атмосферу в семье. Согласитесь, тяжело поддерживать нормальные, здоровые отношения в условиях, где постоянно присутствует напряжение от нехватки денег, или недовольство друг другом из-за мыслей, что кто-то тратит больше в ущерб интересам остальных. Чтобы избежать трудностей такого рода, необязательно быть богатыми людьми. Просто надо с умом распоряжаться теми средствами, какими обладаете на данный момент.

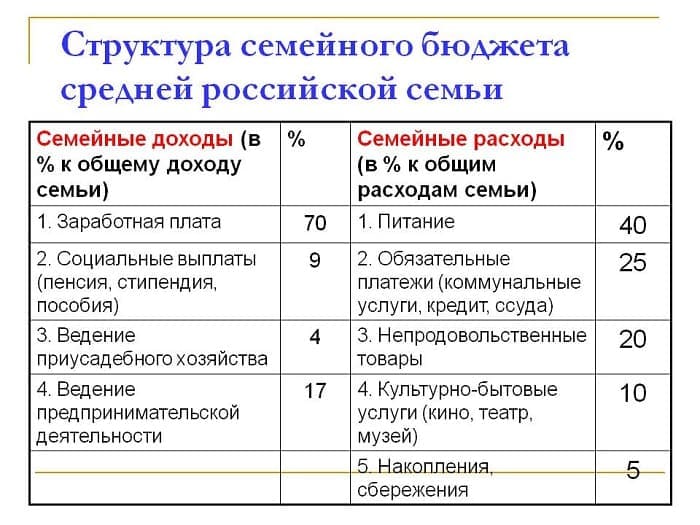

Доход семьи – это деньги или материальные ценности, получаемые за определенную деятельность (работу или услугу) за некоторый временной промежуток (месяц).

Ведение семейного бюджета должно быть обязательным действием в укладе семейной жизни.

Семейные доходы включают в себя средства, заработанные всеми членами семьи за определенное время. В большинстве случаев это зарплата родителей. Дети считаются иждивенцами, не имеющими возможности пополнить семейный бюджет (хотя, современные подростки могут удивить!).

Наша жизнедеятельность, даже самая скромная, требует трат, ведь практически все, что нас окружает, мы вынуждены покупать. Поэтому так важно рационально расходовать деньги, чтобы хватало на все необходимое.

Расход – это траты на жизнедеятельность каждого члена семьи, расходование денег для достижения каких-либо целей и планов.

Мы делим наши расходы на питание, одежду и другие необходимые нужды. Вот как выглядит колонка расходов за месяц:

- На еду — это покупки продуктов для пропитания всей семьи.

- На транспорт — в современном мире также необходимый пункт, который обязательно надо учесть. Ведется расчет и на общественный транспорт, и на машину, если она есть.

- На личные нужды – рассчитываются индивидуально на каждого члена семьи. Кому-то в этом месяце требуется обновить гардероб, а кому-то необходимо купить новые книги.

- На бытовые товары — расходы на нужды бытовой жизни (средства личной гигиены, кухонная утварь, сантехнические принадлежности, моющие средства и прочие товары для дома).

- На коммунальные услуги — стандартная оплата за свет, газ, воду, отопление, мусор, домовое обслуживание, кабельное ТВ и т.д.

- На связь – как правило, это оплата стационарного и мобильных телефонов, интернета.

- Резерв — это деньги, которые могут понадобиться в течение месяца ни иные, неучтенные расходы.

- Накопления – средства, которые можно отложить на определенные цели (крупные покупки, обучение, путешествия и прочее).

Расходы также делятся на текущие и долговременные. Текущие расходы рассчитываются исходя из постоянных доходов семьи, для долговременных расходов необходимы дополнительные средства, которые можно накопить или же заработать иными способами (не затрагивая основной доход). К тому же, нельзя забывать о том, что невозможно запланировать все заранее, всегда будут иметь место внезапные, непредвиденные расходы – незапланированная покупка, поездка и т.д. Поэтому необходимо в семейном бюджете планировать резерв, чтобы в неожиданных ситуациях иметь возможность потратить деньги, не урезав основные расходы.

В семейном бюджете имеют место постоянные ежемесячные расходы, которые практически не изменяются, как бы вы ни старались. Это постоянные суммы, которые не зависят от вас: плата за услуги, родительская плата за сад и взносы в школу, питание в школе, проезд на общественном транспорте, аренда за жилье и прочее.

Существуют также переменные расходы, которые имеют временный характер и требуются не каждый месяц. К ним относят предметы личного пользования и для развлечения: одежда, белье, книги и т.д.

Доходы семьи определяют границы расходам, ведь мы не можем тратить больше, чем имеем. Поэтому для всех, кто хочет накопить, так или иначе встает вопрос экономии – чтобы отложить сбережения, нужно некоторую сумму ежемесячно откладывать, а не тратить все подчистую. Для большинства семей это проблематично. Какую бы покупку вы не запланировали, придется постараться, чтобы не истратить накопленную сумму и не потерять интерес к своей цели.

Для детей копить деньги – практические немыслимое дело. Как можно удержаться от покупки вкуснятины или интересной игрушки, когда в руках есть деньги? Привычка тратить, не считая и не задумываясь, а необходима ли эта покупка, или можно обойтись без нее, не позволит человеку накопить денег. В таких случаях оптимальный вариант – хранить сбережения отдельно от общих денег.

Для осуществления этой цели можно воспользоваться разными способами. Детские деньги, например, полученные в подарок от близких людей, разумнее всего отдать на сохранение родителям, которые могут положить их в банк, обменять на валюту, драгоценные металлы или активы.

Накопления на разные цели можно делать разными способами, в зависимости от срочности и величины суммы. Умение рассчитывать и делать сбережения – одна из самых важных составляющих ведения семейного бюджета.

Когда суммы доходов и расходов уравнены, речь идет о сбалансированном семейном бюджете.

Если сумма доходов получается больше, чем сумма расходов, то это приятное явление называют избытком или профицитом бюджета.

А вот в печальной ситуации, когда расходы превышают доходы, имеет место дефицит бюджета, который и является причиной появления кредитов и займов. Разницы нет, кто дает вам в долг – банк или родственник, это очень облегчает жизнь и позволяет заемщику решить свои проблемы. Но если человек не умеет здраво оценивать свои финансовые возможности, и его долги растут несоразмерно потенциальным доходам – это повлечет за собой крайне неприятные последствия.

Идеальный семейный бюджет – это бюджет, в котором расходы формируются рационально на основе разумных норм потребления, включающих в себя необходимые для жизнедеятельности нужды, а также услуги и блага для духовного развития, что также является обязательным для полноценной жизни человека.

Экономический кризис влияет на набор потребительских нужд в расходной части семейного бюджета. Так, он сокращается до минимума и включает только самые необходимые человеку товары и расходы. Опираясь на реальные цены на рынке товаров и услуг, основывается сумма доходов, необходимая, чтобы покрыть минимальную расходную часть. Это называется прожиточным минимумом. Его сумма условна, так как необходимые нужды и блага для каждого человека индивидуальны.

Опираясь на составляющие семейного бюджета, можно определить экономический статус семьи, ее социальную роль в обществе, уровень жизни, предпринимательскую активность, способность к инвестициям.

Принципы планирования семейного бюджета

Специалисты по финансам предлагают к изучению несколько правил, придерживаясь которых можно сократить расходный лист и повысить свой уровень жизни:

- Пятую часть доходов, а именно 20%,откладывать и считать неприкосновенными. Для лучшей сохранности деньги можно вложить в банк под проценты или обменять на акции, так от сбережений получится еще прибыль.

- Выплатить все долги и кредиты, и стараться обходиться без них.

- Распределять траты в соответствии с оставшимися 80% от доходов.

Если семья никогда не делала сбережений, для нее будет сложно сразу откладывать по 20% от доходов. Чтобы облегчить себе задачу и выработать полезную привычку, можно начать с небольших сумм, по 5%.

Существует и другая схема:

- 50% от всех доходов распределять на постоянные ежемесячные расходы (услуги ЖКХ, оплата школы и детского сада, продукты, обслуживание машины, проезд).

- 30% от оставшейся суммы тратить для души: на развлечения и предметы досуга.

- Последними 20% погашать долги и кредиты. Если таковых не имеется, откладывать или инвестировать.

Есть еще интересная структура составляющих семейного бюджета – правило 60% или метод конвертов. По ней доходная часть делится на 5 пунктов:

- 60% — на расходы первой необходимости;

- 10% — сбережения на дорогостоящие покупки и цели;

- 10% — долгосрочные выплаты;

- 10% — на незапланированные расходы;

- 10% — расходы на досуг и отдых.

Какой вид экономии более рационален и удобен, каждая семья решает для себя самостоятельно. Важно подобрать подходящее для вас планирование семейного бюджета и строго следовать ему.

После завершения временного промежутка, на который составлялся план бюджета, необходимо проанализировать результаты и выяснить следующее:

- Потребовались ли дополнительные средства на неучтенные расходы? Почему?

- Получилось ли сократить расходы и в каком пункте?

- Стали ли больше постоянные ежемесячные расходы (вследствие роста цен, например)?

- Появились ли доходы помимо основных?

Сделав анализ, вы получите ясную картину финансовой ситуации в семье и сможете корректировать ее, планируя будущий семейный бюджет.

Основные составляющие семейного бюджета по типам планирования

1. Раздельный семейный бюджет.

Для каждого члена семьи привычно планировать свои расходы в индивидуальном порядке и распределять свой доход. Для молодых семей характерно делить совместные расходы поровну и договариваться по поводу каждого. Такой вид планирования трат рационален в начале семейной жизни, когда нет детей и общего имущества. Или, наоборот, для пожилых пар, которые уже не обременены совместными заботами о детях, когда обоюдно нажитое условно поделено, и где каждый живет по своему, устоявшемуся жизненному укладу.

В раздельном планировании семейного бюджета значимую часть занимает договоренность между супругами. Это некоторым образом напоминает деловое соглашение между партнерами в бизнесе.

Бывают семьи, на мой взгляд, впадающие в крайности, когда даже коммунальные услуги оплачиваются мужем и женой совместно, в соответствии с размерами пользования каждого. Например, жилая площадь делится между супругами поровну, и каждый оплачивает за ту часть, которой пользуется в большей степени (муж – за гараж, жена – за кухню, и т.д.).

2. Совместный семейный бюджет.

Самый простой способ ведения хозяйства, однако и у него есть подводные течения, появляющиеся в том случае, когда один член семьи вкладывает в семейный бюджет больше других. Чтобы избежать неприятных моментов, изначально супругам необходимо обговорить, что независимо от вложений, если бюджет общий, то и расходовать его супруги должны наравне.

На деле распоряжение «общей кассой» постоянно пересматривается и корректируется. Происходит это, как правило, по желанию супруга, зарабатывающего больше. Особенно сильно на равные траты реагирует жена, когда она вкладывает больше мужа. Если смотреть на это с точки зрения психологии, то такую реакцию можно объяснить конфликтом реальности с исторически устоявшимся представлением об укладе семьи, где мужчина – добытчик, которые приносит доход в дом, а жена – хозяйка, которая им распоряжается. Проблема может возникнуть и на том основании, что некоторые независимые личности, стремящиеся к свободе и самостоятельному планированию своей жизни, испытывают дискомфорт при общем бюджете, где необходимо отчитаться за каждую покупку и заработанную копейку. Так появляются «заначки» от своей половинки, и общий семейный бюджет плавно переходит в смешанный.

Совместное планирование семейного бюджета еще называют «иждивенческой моделью», так как фактически в таких ситуациях один супруг находится на содержании у другого. Сохранить равноправие голосов при таком укладе сложно, ведь старо как мир понятие: кто платит, тот и решает.

3. Смешанный вид бюджетирования.

Самый популярный и удобный вид семейного бюджета, когда имеется и «общая касса», и личные деньги у каждого участника. Здесь главенствуют солидарность и договоренность, когда супруги часть своих доходов откладывают на общие расходы, а часть оставляют на свои личные нужды, которые не обязаны включать в список расходов и отчитываться за них. Долевой вклад участников смешанного семейного бюджета может быть двух видов:

- когда партнеры вкладывают одинаковый процент от своих доходов, и кто зарабатывает больше, тот и отдает больше;

- супруги вкладывают поровну, и тот, кто зарабатывает меньше, довольствуется меньшей суммой на личные расходы, при этом размер общей кассы остается неизменным.

Негласно считается, что последний вид вклада в семейный бюджет предполагает развитие личного мотива к стремлению увеличить свой заработок супругу, который имеет меньший доход.

Учет и планирование семейного бюджета подчиняются определенным целям, связанным, например, с режимом жесткой экономии, или отвечающим на требования воспитания и дисциплины в конкретной семье. Капитализм процветает, и уже в начальной школе детей учат распоряжаться финансами и предлагают изучать понятие семейного бюджета и способы его планирования. Закладывание данной информации на подсознательном уровне помогает формировать в детских умах аналитические способности, которые в будущем помогут избежать ошибок, связанных с оценкой своих финансовых возможностей.

Читайте также: «Сколько денег тратить в месяц на еду: статистика и примеры»

Как составить семейный бюджет, грамотно распределяя 4 составляющие

Если вы решили начать ведение семейного бюджета, в первую очередь, определите, какой вид вам больше подходит – раздельный, смешанный или общий. После проанализируйте свои доходы и расходы за последние несколько месяцев. Так вы облегчите себе составление финансового плана на следующий месяц, так как примерно будете представлять, какими суммами можете располагать.

Две главные составляющие планирования семейного бюджета – доходы и расходы.

Расходы делим на 4 пункта:

- обязательные расходы на необходимые нужды;

- расходы на нужды детей;

- расходы на семейные нужды;

- расходы на личные нужды.

Доходы делятся на две категории:

- доходы мужа;

- доходы жены.

Расходы определяются исходя из размеров доходов. Другие составляющие планирования семейных финансов – резерв и инвестиции. Теперь поговорим об основах семейного бюджета более детально.

1. Доходы.

Первая и самая важная составляющая, без которой не получится никакого планирования – это доход. В него включены заработки мужа и жены (для общего бюджета). Следует заботиться о росте данного пункта, чтобы улучшить качество своей жизни. Сей вопрос в большей степени занимает мужчин, так как традиционно именно на их плечи ложится основная часть доходов. Какими способами увеличить свои денежные средства, каждый решает сам. Можно устроиться на более высокооплачиваемую работу, найти подработку, заняться индивидуальным предпринимательством, совмещая это с основной работой и так далее.

Когда основной доход имеет непостоянный характер, например, если зарплата зависит от продаж или премий, необходимо делать денежные вклады в банк для периода, когда заработок выйдет маленьким. Старайтесь делать это в те месяцы, когда доходы получились высокими и после распределения суммы на расходы, остались свободные деньги.

2. Расходы.

Следующая по важности составляющая семейного бюджета, представляющая с доходами бессмертный дуэт – расходы. Сумма расходов должна быть равна прибыли или быть меньше. Превышение расходной части над доходной приведет к появлению долгов. Поэтому старайтесь уравновешивать эти составляющие. Для сокращения пунктов расходов, можно прибегнуть к следующим советам.

Во-первых, сократите количество покупок. Перед каждым походом в магазин тщательно анализируйте, что вам действительно нужно, а что просто блажь. Так вы сэкономите не только деньги, но и время. Лучше проведите его с пользой, чем на бесполезные траты. Покупая продукты, старайтесь меньше приобретать вредную пищу, которая создана не для насыщения, а для заполнения свободного времени (чипсы, сухарики, шоколадки и пр.). Такая экономия сохранит ваши деньги и здоровье.

Чтобы не делать лишних покупок, всегда заранее готовьте список того, что вам необходимо и не отходите от него. Старайтесь избегать незапланированных походов в магазин. Не поддавайтесь рекламе и убеждениям, что для поднятия настроения необходимо пройтись по магазинам. Если вы экономите, шоппинг произведет обратный эффект – вы расстроитесь от того, что не сможете купить то, что хочется, и снова расстроитесь, если все же купите, и ваш бюджет пострадает.

Если вы не привыкли ограничивать себя в тратах, а тут вдруг пришлось, первое время будет трудно. Но постепенно вы привыкните контролировать себя и свои желания, а вскоре научитесь хорошо понимать, что для вас действительно важно. Поверьте, очень приятно знать, что у вас всегда имеются при себе деньги, чем сожалеть о бесполезных тратах.

Второй совет – при возможности покупайте дешевле. Например, вы покупаете компьютер, но не тот, что соответствует вашим потребностям, а тот, что лучше разрекламирован и имеет навороченные функции, о которых вы не имеете ни малейшего понятия.

Итог – да, у вас в доме стоит крутой и дорогущий компьютер, половиной возможностей которого вы даже не воспользуетесь, а в семейном бюджете, меж тем, образовалась огромная дыра. А ведь можно было купить машинку недорогую, но полезную, а на сэкономленные деньги приобрести еще и полезный принтер. Например.

Это рядовой пример для обычного человека, ведь все мы наделены честолюбием и хотим обладать лучшим, на это и нацелены все рекламные кампании. Но будьте честны с собой и учитесь отделять зерна от плевел, а именно действительно нужные вещи от дорогих безделушек. Несложно проанализировать текущие предложения на рынке интересующего вас товара и выбрать бюджетный материал.

Третий совет – проводите анализ своих покупок. Желательно письменно. Поверьте, многое вас очень удивит, так как некоторые действия, в том числе и траты, мы делаем импульсивно, не задумываясь. Проведя анализ расходов, вы сможете увидеть, куда же так быстро исчезают деньги, и проконтролировать этот момент в будущем.

Четвертый совет – практикуйте профилактику лишних расходов. Будьте бережливыми и аккуратными со своими вещами, не выбрасываете то, что можно починить. Не выполняйте домашнюю и кухонную работу без перчаток и фартука, берегите одежду. Не забывайте выключать за собой свет и воду.

Все это мелочи, но в совокупности это поможет значительно сократить расходы. Если хотите узнать больше о способах сохранения вещей в первозданном виде как можно дольше, есть много информации в сети.

3. Собственное жилье.

Составляющая семейного бюджета под номером три – это собственное жилье. Для молодых семей (и не только) характерно проживание с родителями. Это, конечно, не очень удобно и представляет определенные трудности, которые в свою очередь нередко приводят к конфликтам. Поэтому стремление приобрести свое жилище является приоритетным. Данный пункт в планировании ваших финансов должен быть первостепенным.

Четвертая составляющая – резерв – это средства, откладываемые на неучтенные ситуации, которые могут требовать незапланированных трат (приезд гостей, приглашение на праздник, поход к врачу). Он может требоваться часто, если вы ведете достаточно активную жизнь, а может храниться годами, если ваш семейный уклад тихий и размеренный.

Скажем однозначно, зная, что на всякий случай у вас имеется некоторая сумма, спать гораздо спокойнее. Вдруг один из добытчиков потеряет работу и придется довольствоваться половиной (а то и меньше) дохода? Вот тут и поможет резервный капитал. А если неожиданно сломался холодильник или стиральная машина? Опять помогут сбережения на черный день, и не придется ждать, пока накопиться сумма на новую технику или, того хуже, брать кредит.

4. Инвестиции.

Следующая составляющая семейного бюджета – инвестиции. Данные средства призваны приносить пассивный доход. Это может быть накопительный счет в банке, акции, валюта, драгоценные металлы. Сюда же относятся и потребительские кредиты.

Конечно, лучше кредитов не иметь, так как ежемесячные платежи негативно влияют на состояние бюджета и психологическую атмосферу в семье – осознание долга тяжким грузом ложится на плечи и постоянно нервирует. Постарайтесь как можно быстрее отдать все займы и в будущем поставьте себе цель накопить деньги для инвестиций, чтобы при необходимости тратить их, а не занимать.

Что еще важно – перед планированием семейного бюджета, необходимо поговорить с супругом и выяснить, каковы ваши цели, взгляды на жизнь, и чего вы хотите добиться в будущем. Получите ответы на следующие вопросы:

- Какой уровень жизни вас устроит?

- Какими способами вы хотите его достичь?

- Планируете ли вы крупные покупки, серьезные траты?

- Как вы смотрите на инвестиции?

- Собираетесь ли вы брать кредит?

- Открывать свой бизнес, проходить обучение?

Все эти вопросы важны для составления плана расходования своих финансов.

Читайте также: «Сколько денег откладывать: универсальная формула расчета»

Как составить семейный бюджет на год, опираясь на график доходов

Выстраивая план семейного бюджета, могут возникнуть трудности с распределением расчетного периода. Общество подчиняется календарному ритму, так как все выплаты производятся согласно месячному циклу – квартплата, услуги ЖКХ, кредиты, родительские платы за детские учреждения, кружки, секции. Но доходы не всегда поступают в соответствии с календарным месяцем.

- Не составит труда согласовать колонки доходов и расходов для людей, получающих зарплату раз в месяц или чаще. Особенно, если суммы фиксированные. Это люди, работающие на окладе, получающие проценты от вкладов, социальные выплаты и постоянную зарплату. Именно на таких предсказуемых доходах и базируются готовые графики бюджетирования.

- Гораздо сложнее распределять финансы тем семьям, в которых хотя бы один супруг имеет нестабильный доход, например от сдельной оплаты по завершению работы. Такой вид заработка присущ всем фрилансерам, разнорабочим, людям, занимающимся индивидуальным предпринимательством и работающим на себя. В таких ситуациях рекомендуется за основу брать доход того семьянина, который получает стабильную зарплату, а плавающий доход отнести к дополнительным, и распределять его на среднесрочные и долгосрочные расходы.

- Доходом является гонорар – вознаграждение за выполненную работу. Такой вид оплаты распространен для людей творческих профессий: писателей, художников, актеров кино. Эти люди могут работать ежедневно в ожидании оплаты своего труда или продажи выполненной работы, при этом расценки за труды постоянно скачут, и их невозможно конкретизировать. В таких условиях планировать бюджет просто невозможно, если только не полагаться на стабильный заработок второго супруга, у которого первый может находиться на содержании до получения гонорара.

- Смешанный тип доходов возникает, когда оба супруга имеют как основные, так и дополнительные заработки. В таких семьях рекомендуется крупные подработки планировать на достижение долгосрочных целей, а небольшие случайные заработки – на среднесрочные расходы и резерв.

- Особого внимания заслуживает вид доходов, при котором прибыль фиксируется 1-2 раза за сезон. Это заработки от аренды жилья в курортных районах, оказания услуг в тех же условиях, реализации сельскохозяйственных товаров. В общем, доход от сезонной деятельности. В таком случае, при получении прибыли рассчитывается среднестатистический месячный доход, от которого исходит дальнейшее планирование. Если в какой-то момент получилась прибыль больше обычного, излишки планируются на долгосрочные проекты, инвестиции или резервный капитал, если иные виды доходов отсутствуют.

Подытожив, сделаем вывод, что для грамотного составления семейного бюджета стабильные заработки предпочтительнее плавающих, даже если они и выше.