Работа на производстве всегда сопровождается риском наступления опасной чрезвычайной ситуации. Это может произойти из-за непосредственного выполнения сотрудником своих должностных обязанностей или в результате стихийного бедствия. Невозможно предусмотреть и предотвратить абсолютно все обстоятельства, способные стать причиной получения травм и даже гибели работников. Поэтому российское законодательство обязывает руководителей предприятий застраховывать своих подчиненных. Из этой статьи вы узнаете о том, какие бывают страховые случаи и виды страхования на производстве.

- Какие бывают виды страхования на производстве

- Что такое Фонд социального страхования на производстве

- Как осуществляются выплаты при наступлении страхового случая на производстве

- Права и обязанности работодателя как гаранта страхования на производстве

- Как составляется договор страхования на производстве

- Виды страхования от несчастных случаев и профзаболеваний на производстве

Какие бывают виды страхования на производстве

Каждый процесс производства в определенной степени сложен и опасен. Использование технического оборудования всегда связано с вероятным риском травмирования обслуживающего его персонала. Вот почему страхование на производстве так необходимо.

Наиболее распространенные виды чрезвычайных ситуаций:

- обрушение производственного помещения;

- техническая неисправность;

- стихийное бедствие, вызванное природными причинами;

- устаревший технологический процесс;

- нарушение правил безопасности, отсутствие средств индивидуальной защиты и пр.

Если сотрудник попадет в одну из указанных выше ситуаций, он может утратить свою трудоспособность или даже получить несовместимую с жизнью травму. Страхование работников от несчастных случаев на производстве и профессиональных заболеваний обеспечивает социальную защиту граждан, стабильно или временно потерявших работоспособность в результате наступления описанных выше обстоятельств. Если из-за чрезвычайной ситуации сотрудник погибнет, то благодаря любому виду страхования его иждивенцы и другие лица, обладающие правом получить финансовую помощь при потере кормильца, получат материальную поддержку.

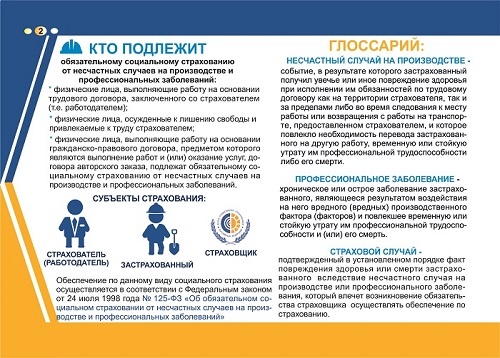

В Федеральном Законе №125 говорится об обязательном виде страхования. Но там также упоминается возможность руководителя защититься. Ведь если его сотрудник получит травму (даже приведшую к кратковременной нетрудоспособности), для собственника предприятия это будет очень неприятно и невыгодно. Основные виды страхования:

- Обязательное (социальное) – распространяется на всех лиц, имеющих постоянное место работы (вне зависимости от формы собственности компании-работодателя на время оформления).

- Добровольное (дополнительное) – этот вид услуги предоставляется по желанию клиента.

Первый вариант позволяет сотруднику получить гарантию на получение денежных выплат, если он утратит трудоспособность либо на материальное обеспечение его семьи (иждивенцев), если он погибнет из-за аварии на производстве. Оформляя в свой штат сотрудника, руководитель предприятия берет на себя обязанность ежемесячно отчислять за него страховые взносы.

Когда наступает страховой случай (техническая поломка, авария или иное чрезвычайное происшествие), приводящий к профессиональному заболеванию или травмированию трудящегося, тот получает денежное пособие. А если же он погибнет, то право обратиться за финансовыми выплатами переходит к его родственникам. Только для этого им нужно будет предоставить страховой компании определенный пакет документов.

Добровольный вид страхования – это дополнительная мера, которая иногда применяется работодателями (к примеру, для повышения престижа фирмы или проявления заботы о своем персонале). При этом у работника появляется возможность получить более крупную компенсацию, потому что рамки страховых случаев здесь существенно расширяются.

Обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний защищает интересы трудящихся при:

- смертельном исходе;

- ухудшении здоровья;

- невозможности трудиться.

Оно предназначено для лиц:

- осужденных и выполняющих работы;

- получивших ущерб здоровью или травму;

- работающих по трудовому соглашению.

Согласно законодательству РФ, страхователями считаются:

- Российские и зарубежные организации, действующие в России.

- Индивидуальные предприниматели, заключающие договоры и соглашения со своими работниками.

Читайте также: «Для чего нужен кэшбэк»

Что такое Фонд социального страхования на производстве

Российский фонд социального страхования (ФСС) выступает в роли страховщика. Ежемесячные отчисления работодателей за своих сотрудников формируют его бюджет. При этом размер взносов рассчитывается с учетом заработный платы каждого работника.

Ст. 8 ФЗ содержит перечень основных видов расходов бюджетных средств фонда:

- оплата лечения и восстановление после травмы, приобретение лекарств;

- выплата компенсации родственникам погибшего клиента;

- выплата пособия по нетрудоспособности.

Обязанностью руководителя любого предприятия является подача заявления на оформление страхования работников от несчастных случаев на производстве. Причем он сам должен выбрать наиболее подходящий к данной ситуации тариф. Так, при получении увечья или травмы, за которую полагается компенсация, работнику следует предоставить в отделение ФСС следующие документы:

- заключение медико-социальной экспертизы;

- справку о наличии заболевания либо акт об аварии на производстве;

- акт, составленный по итогам проверки специальной комиссии по факту произошедшего инцидента;

- справку о своих доходах;

- свидетельство об официальном трудоустройстве на предприятии, где произошла чрезвычайная ситуация;

- справку о реабилитации и прохождении медосмотра.

Существует 32 вида страховых тарифов, по которым рассчитывается размер отчислений в ФСС. Каждый из них предусматривает ряд определенных страховых случаев и производственных рисков. Работодатель выбирает наиболее подходящий вариант с учетом специфики деятельности компании. Как правило, при этом используется код деятельности по ОКВЭД.

Тарифы за услуги составляют примерно 0,2-8,5% от страховой суммы. Но точная цифра будет зависеть от суммарной прибыли. Основное преимущество добровольного вида страхования заключается в том, что клиент располагает возможностью выбрать наиболее гибкие условия и:

- Те страховые случаи, наступление которых влечет за собой финансовые выплаты. Например, когда риск возникновения одной болезни у сотрудников выше, чем другой, то логичнее будет застраховаться от первой. При этом не обязательно тратить средства на защиту, в которой нет необходимости.

- Длительность действия страховки.

- Порядок предоставления компенсации и отчисления средств (может отличаться от стандартного, установленного в договоре обязательного вида страхования).

Добровольный вид страхования на производстве представляет собой дополнительную защиту сотрудников, гарантирующую им финансовую поддержку. Страховщиками здесь являются негосударственные организации. Причем руководитель и его работник могут сами выбрать ту компанию, с которой они хотели бы заключить договор. Тарифы таких страховщиков в среднем составляют от 0,1 % до 10 % от размера прибыли, иногда устанавливаются конкретные, фиксированные суммы.

В зависимости от способа расчета компенсации в мировой практике выделяют системы двух видов:

- Первого риска – причиненный страхователю ущерб возмещается в рамках страхового лимита. Например, если максимальное возмещение по полису – 10 000 000 рублей, то эту сумму выплачивают полностью при ущербе в 20 000 000 рублей и частично – при ущербе в 5 000 000 рублей.

- Пропорционального возмещения – когда часть ущерба возмещается в пропорции, которую изначально установили стороны договора. Помимо этого условия, как правило, оговаривается также условие франшизы – ущерб не возмещается, если его размер меньше минимума, указанного в письменном соглашении.

В мировой и российской практике активно используют обе эти системы страхования работников от несчастных случаев на производстве. Однако стоимость полиса с пропорциональным возмещением гораздо ниже стоимости полиса с полным возмещением. Поэтому когда цена обычной страховки слишком высока, клиенты чаще всего выбирают первый вариант.

Как осуществляются выплаты при наступлении страхового случая на производстве

Согласно российскому законодательству, наступление страхового случая тесно связано с выплатой страховой компенсации (денежное возмещение сотруднику при наступлении определенного вида чрезвычайного происшествия). В ст. 3 ФЗ №125 закреплено понятие страхового несчастного случая на производстве. Им считается документально зафиксированная авария, которая привела к получению травмы, увечья или гибели сотрудника в процессе выполнения им своих трудовых обязанностей. Рабочим временем здесь считается не только период занятости на производстве, но и время следования клиента на работу и с работы, если при этом используется служебный транспорт, принадлежащий компании-работодателю.

Кроме того, увечья и травмы, которые были получены в результате чрезвычайного происшествия, обязательно должны повлечь за собой последствия в виде стойкой или временной нетрудоспособности. Если из-за полученной травмы сотрудника переводят на другую работу, это тоже означает, что возник страховой случай.

Согласно закрепленному в законе определению, социальное страхование охватывает весь период рабочей деятельности сотрудника, независимо от срока действия трудового договора и вида выполняемых им работ. Право на получение пострадавшим компенсации возникает с того момента, когда полученную им производственную травму зафиксируют в документах.

Длительность страховки при добровольном виде страхования устанавливается сторонами договора. Они могут определить годичный, месячный или иной срок. Кроме того, данный вид страхования на производстве предусматривает выплату компенсации при травмировании сотрудника в процессе выполнения им конкретных работ, в период командировки и пр.

Но не стоит забывать о том, что при этом возмещается лишь тот вред, который был фактически нанесен здоровью трудящегося. А моральный ущерб взыскивается уже с того, кто его причинил.

При наступлении страхового случая пострадавший работник вправе рассчитывать на получение выплат следующих видов:

- материальная помощь, равная стоимости нужного медицинского обследования;

- временная компенсация, которая выплачивается сотруднику до тех пор, пока он не сможет приступить к исполнению своих профессиональных обязанностей;

- ежемесячные компенсации;

- разовая выплата.

Расходы на реабилитацию также бывают нескольких видов:

- оплата проезда до медицинского учреждения и обратно;

- затраты на лечение;

- расходы на переквалификацию сотрудника после его длительного пребывания в состоянии нетрудоспособности;

- приобретение расходных материалов и лекарственных средств;

- обеспечение транспортным средством со всем необходимым оборудованием для перевозки пострадавшего;

- оплата санаторно-курортного лечения;

- затраты на изготовление протезов (если это действительно необходимо).

Как уже упоминалось ранее, гибель работника или его заболевание вследствие случившейся аварии предусматривает выплату страховых компенсаций его родственникам.

Следует отметить, что добровольный вид страхования на производстве часто подразумевает не столько денежную компенсацию, сколько обеспечение надлежащего медицинского обследования и лечения пострадавшего в том учреждении, с которым компания-работодатель заключила соглашение.

Страховая выплата, которую формируют внесенные ранее работодателем взносы, напрямую связана с наступлением чрезвычайной ситуации. Сумма компенсации рассчитывается с учетом общего трудового стажа сотрудника, а после 8 лет работы составляет 100% – его среднемесячную зарплату. Пострадавший на производстве вправе потребовать получение разовой или ежемесячной выплаты. Первый вид компенсации главным образом зависит от степени его травмирования, а последний выплачивается на протяжении всего периода нетрудоспособности работника (даже если это будет длиться всю жизнь), подвергаясь ежегодной индексации.

В то же время размер пособия пострадавшего в результате чрезвычайной ситуации за весь месяц не может составлять больше четырехкратного максимального размера той суммы, которую каждый месяц должна выплачивать страховая компания (п. 12-13 ст. 12 Федерального закона от 24.07.1998 г. №125 «Об обязательном социальном страховании от несчастных случаев на производстве и профзаболеваний») – 289 161,6 руб. (72 290,4 рублей х 4) на 2018 г.

Ежемесячные и разовые страховые компенсации предоставляются тем лицам, которые имеют законное право их получить, если застрахованный человек погиб, или когда заключение медико-социальной экспертизы подтверждает частичную/полную потерю профессиональной трудоспособности пострадавшего работника либо наличие у него профессионального заболевания.

Сумма единовременной выплаты определяется в зависимости от того, в какой степени пострадавший утратил свою трудоспособность. Данную степень устанавливает специализированное учреждение медико-социальной экспертизы.

Что же касается порядка установления наличия профессиональных заболеваний и степени утраты профессиональной трудоспособности из-за производственных аварий, то его определяет Правительство РФ.

Сумма единовременной страховой выплаты в 2018 году определялась с учетом степени утраты сотрудником своей профессиональной трудоспособности и максимальной страховой суммы (94 018,0 рубля), подлежащей ежегодной индексации, а также в зависимости от индекса роста потребительских цен за прошедший год. Коэффициент индексации тоже определяет Правительство РФ.

Если сотрудник, заключивший договор обязательного социального страхования от несчастных случаев на производстве и профзаболеваний, погибает, то его родственники получают единовременную компенсацию в размере 1 000 000 рублей.

Сумма ежемесячной выплаты, компенсирующей заработок пострадавшего, утраченного из-за травмирования (или профессионального заболевания) рассчитывается как часть его среднемесячной зарплаты, исчисляемая с учетом степени утраты им своей трудоспособности.

Читайте также: «Куда вложить свободные деньги: ТОП-10 вариантов инвестиций»

Права и обязанности работодателя как гаранта страхования на производстве

Обязанности по оформлению обязательной страховки для сотрудников и внесению отчислений в ФСС полностью лежат на работодателе. Застрахованные работники, а также их руководители вправе предпринимать следующие действия:

- Подавать заявления и отстаивать свои интересы в суде.

- Получать документы для проверки расходов.

- Запрашивать информацию из ФСС.

Помимо прав, у работодателя также есть ряд обязанностей:

- Уведомлять своего подчиненного о возможности самостоятельного обращения в страховой фонд.

- Регулярно и в полном объёме производить отчисления в ФСС за всех застрахованных штатных сотрудников.

- Извещать ФСС о любых изменениях в сфере деятельности компании (новые трудовые условия и пр.).

- Оповещать ФСС о произошедших авариях и чрезвычайных ситуациях.

Своевременное страхование работников от несчастных случаев на производстве – это важная и ответственная сфера. Данная процедура позволяет обеспечить безопасность и создать необходимые условия труда на производстве. Кроме того, благодаря ей действительно уменьшается число профессиональных недугов и аварий.

Как составляется договор страхования на производстве

Помимо упомянутой выше классификации страхования, оно делится ещё на несколько видов: групповое, индивидуальное и относящееся к отдельным группам населения (пассажиры, военнослужащие и пр.). Последний вид является обязательным. Сторонами любого страхового соглашения являются фирма (страховщик) и лицо (страхователь), независимо от выбранной им правовой формы.

Возраст страхователя не должен быть меньше 14 лет на момент подписания соглашения и больше 75 лет к дате окончания его действия. Если же на момент оформления договора у клиента уже имеется 1 или 2 группа ограниченности трудовых способностей или он состоит на учете в психиатрическом либо наркологическом диспансере, то компания-страховщик вправе отказаться от сотрудничества с ним.

После того, как страховое соглашения будет заключено, страхователь получит свой экземпляр и страховой полис. Страховые выплаты временно нетрудоспособным лицам с профессиональными заболеваниями или производственными травмами осуществляются за счет бюджета страховщика, в роли которого здесь выступает ФСС. Именно это учреждение выплачивает материальную компенсацию пострадавшим. Согласно условиям обязательного социального страхования от несчастных случаев на производстве и профзаболеваний, оно обязательно должно быть одной из сторон соглашения и его не может заменить какая-то другая организация.

- получает несовместимые с жизнью травмы;

- становится временно нетрудоспособным;

- получает группу инвалидности;

- получает увечье или травму.

Страховой случай также может возникнуть при получении работником травмы в служебном транспорте по пути на работу или во время возвращения его с работы.

Ситуации, не являющиеся страховыми случаями:

- авария на производстве спровоцирована самим пострадавшим, который находился в состоянии наркотического или алкогольного опьянения;

- работник сам умышленно травмировал себя;

- причиной смерти оказался суицид;

- травма была получена в ходе совершения застрахованных лицом противоправных действий.

Обратите внимание: к страховому случаю также не относится и моральный вред.

Читайте также: «Санация банка для заемщика: какие могут быть последствия»

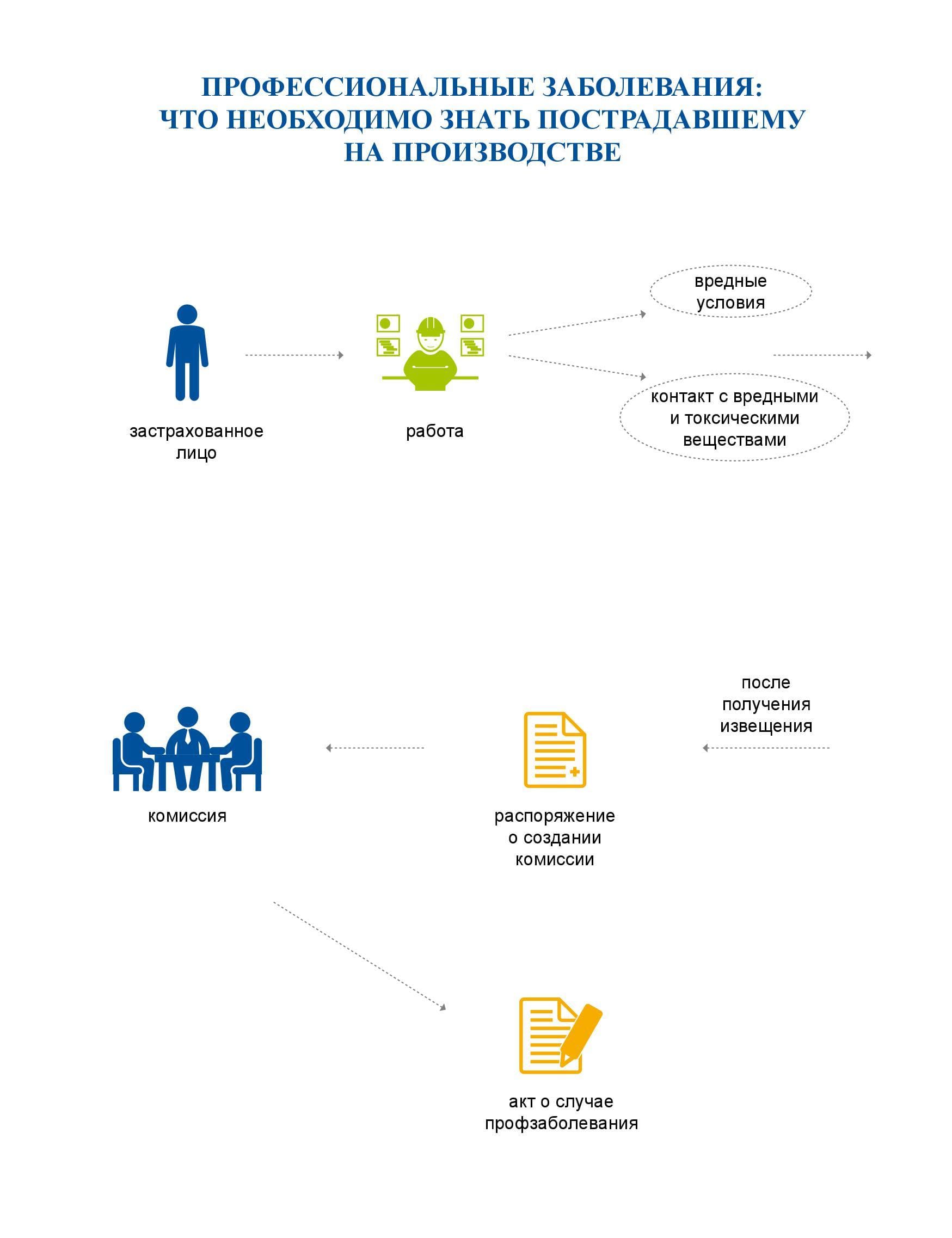

Виды страхования от несчастных случаев и профзаболеваний на производстве

Страхование работников от несчастных случаев на производстве и профзаболеваний – отдельная категория социальной защиты трудящихся.

Можно с уверенностью сказать, что это самый востребованный и распространенный вид личного страхования среди физических и юридических лиц.

Такое страхование применяется к тем, кто постоянно подвергается повышенной опасности и риску возникновения чрезвычайной ситуации (полиция, налоговая, военнослужащие, прокуроры, судьи). Необходимо добавить, что все необходимые отчисления в ФСС при обязательном виде страхования полностью вносит работодатель. Следует добавить, что эта услуга действует в 3-х основных направлениях:

- при профессиональных заболеваниях и чрезвычайных происшествиях на производстве;

- государственное страхование здоровья и жизни определенной категории госслужащих (чья работа связана с постоянным риском);

- для пассажиров.

- Страхование от профзаболеваний и аварий на производстве.

Актуально в таких ситуациях, когда возникает риск получения на рабочем месте увечья, травмы или профессионального заболевания (при наличии вредных для здоровья человека воздействий). Как мы уже знаем, особенность данного вида страхования на производстве состоит в том, что все отчисления делает работодатель. Следует также отметить, что оно распространяется на всех наемных работников, фермеров и детей, посещающих дошкольные учреждения.

Застрахованному лицу в установленной договором форме предоставляется социальная защита: материальное возмещение ущерба, причиненного его здоровью или жизни, а также оплата профилактических мероприятий, которые способствуют уменьшению числа ситуаций, приводящих к травмированию сотрудников в рабочих производственных помещениях. Российское законодательство обязывает работодателя (любой формы собственности – как индивидуальных предпринимателей, так и юридических лиц) страховать от чрезвычайных ситуаций весь свой персонал.

- Государственное страхование жизни и здоровья госслужащих, профессиональная деятельность которых сопряжена с постоянной опасностью и высоким риском.

Это обязательная процедура для всех сотрудников силовых структур, ежедневно рискующих своей жизнью, а также народных заседателей, судей и пр. Главная задача государственного страхования (как и «обычного» обязательного) – выплата материальной компенсации за увечья и травмы, которые были получены госслужащим в процессе выполнения им своих профессиональных обязанностей. Расчет страховых выплат осуществляется с учетом оклада пострадавшего или размера минимальной зарплаты, установленного на момент предоставления компенсации.

Добровольный вид страхования на производстве основывается на письменном соглашении сторон и общепринятых правилах, определяющих индивидуальные условия и порядок их осуществления для каждого клиента.

Страховщики (либо их ассоциации) устанавливают правила предоставления выбранного страхователем вида услуги и контролируют их. Разумеется, всё это должно согласовываться с действующим российским законодательством. В роли объекта любого вида страхования выступают имущественные интересы страхователей (уменьшение доходов из-за чрезвычайного происшествия, повышение затрат на лечение полученной травмы), стабильная или временная нетрудоспособность, смерть.

На момент заключения договора застрахованное лицо не должно быть младше 16 лет и старше 70 лет. По общепринятым правилам страховщик вправе отказаться от подписания соглашения из-за болезни клиента (хотя обычно никто не требует предоставить медицинскую справку). Давайте рассмотрим 2 основных вида добровольного страхования: корпоративное и индивидуальное.

Индивидуальный вариант предназначен только для физических лиц, а страховка обычно распространяется как на самого клиента, так и на его родственников.

Особенность корпоративного вида страхования заключается в том, что здесь услугу предоставляет сам работодатель, ассоциация владельцев предприятия либо какое-то общество (в пользу входящих в него членов). Следует добавить, что страховые отчисления в данной ситуации будут гораздо ниже, так как риск наступления страхового случая равномерно распределяется на всех застрахованных лиц.

События, которые считаются страховыми случаями на время действия договора страхования работника от несчастных случаев на производстве:

- Смерть, наступившая в результате аварии или чрезвычайного происшествия на производстве. При этом выплачивается полностью вся сумма, на которую был застрахован пострадавший.

- Стабильная нетрудоспособность клиента. Если он получил инвалидность, то размер обеспечения по страховке от общей страховой суммы составит: по 1 гр. – до 80 %, по 2 гр. – до 60 %, по 3 гр. – до 30 %.

- Временная нетрудоспособность клиента. Размер страховой выплаты будет зависеть от длительности периода, в течение которого пострадавший не сможет выполнять свои рабочие обязанности, а также от зафиксированной в договоре страховой суммы. Клиент получает компенсацию с учетом данной суммы за каждые сутки, когда он не посещает работу (причем первые 5 суток не оплачиваются). Выплаты осуществляются на протяжении всего периода нетрудоспособности, но их количество не может превышать 90 дней за год. Некоторые виды соглашений устанавливают размер суточных выплат в конкретных суммах, а не в процентах.