Государство наконец-то занялось вопросами микрофинансовых организаций, работа которых за последние годы способствовала стремительному росту долгов у наших соотечественников. Взятые кредиты для многих оказались непосильной ношей, что вызвало проблемы с коллекторскими фирмами, которым банки продают долговые обязательство заемщиков. Сложившаяся ситуация также обозначила перспективу повального банкротства физических лиц.

Итак, 29 марта 2016 года вступили в силу поправки в ФЗ №151 ФЗ «О микрофинансировании и микрофинансовых организациях», призванные заключить в строгие границы МФО. В данной статье мы расскажем, какой информацией должен обладать заемщик относительно новых правил микрокредитования, о видах микрофинансовых организаций и регламента их работ.

Виды микрофинансовых организаций

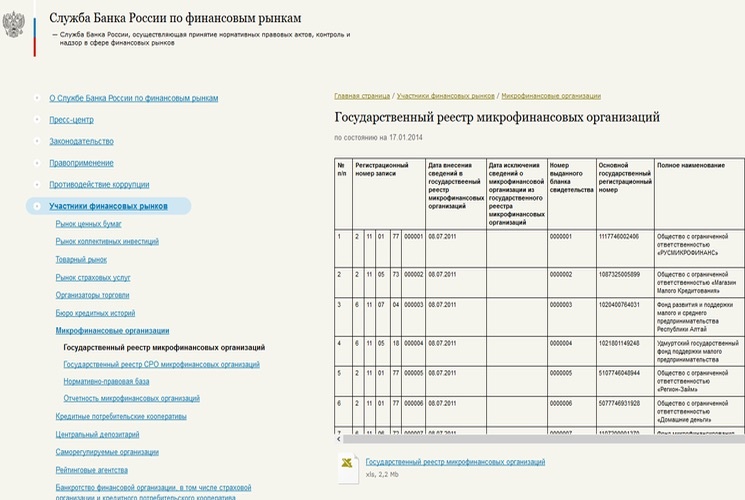

Микрофинансовой организацией является юридическое лицо, включенное в государственный реестр микрофинансовых организаций и осуществляющее деятельность по микрофинансированию. Когда сведения об МФО вносятся в реестр, то организации выдается свидетельство ЦБ РФ, что гарантирует законность ее работы. Существует два вида микрофинансовых организаций, как организационно-правовой формы юридических лиц:

- Микрокредитная организация (МКК).

- Микрофинансовая компания (МФК).

Между этими двумя видами микрофинансовых организаций существует отличие, суть которого в том, что МФК наделены правом привлекать в качестве инвесторов физических лиц, которые не являются их учредителями. Осуществить это можно лишь при соблюдении следующих условий:

- Если лицо становится обладателем биржевых или зарегистрированных облигаций, выпуском которых занимается данная организация, а также иных облигаций на сумму, превышающую полтора миллиона рублей.

- Сумма, которая предоставляется по договору займа, составляет от 1500000 рублей, при этом основная задолженность организации перед инвестором за период действия договора не должна уменьшаться.

Организационно-правовая форма МКК может быть изменена – для этого понадобится подать заявление в ЦБ РФ, после чего соответствующие изменения будут внесены в реестр.

Вдобавок, минимальный размер средств, принадлежащих организации, должен быть не меньше 70000000 рублей.

Также запрещается использовать сокращенное название «МФО». Компания, создаваемая для осуществления микрофинансовой деятельности, имеет право использовать соответствующее обозначение не более 3-х месяцев со дня, когда она была зарегистрирована в качестве юридического лица.

Ограничения МФО

Все виды микрофинансовых организаций без исключения не имеют права:

- Предоставлять кредит в иностранной валюте.

- Выдавать потребителю (как юридическому лицу, так и гражданам) микрозайм, если его основной долг станет более 3000000 рублей.

- Без уведомления заемщика (индивидуального предпринимателя, юридического лица, гражданина) изменять размер ставки по процентам и (или) схему их определения по договорам микрозайма. Также запрещается менять сроки действия этих договоров и вознаграждение в виде комиссионных.

- Начислять клиенту, являющемуся физическим лицом, проценты или прочие платежи по договору потребительского займа, который был заключен на срок до 12 месяцев, если сумма процентов и прочих платежей, начисленных по договору, достигнет четырехкратного размера суммы займа. Данные ограничения не распространяются на неустойки (пени, штрафы) и платежи на услуги, которые оказываются за отдельную плату заемщику. Условие о том, что санкции ограничены, обязаны быть прописаны на первой странице договора займа. Это нужно сделать перед таблицей, в которой обозначены индивидуальные условия договора потребительского займа.

- Применять к потребителю (индивидуальному предпринимателю и физическому лицу) штрафные санкции за возврат микрозайма до назначенного срока в том случае, если заемщик уведомил в письменной форме за 10 календарных дней.

Вдобавок, для микрофинансовых организаций установлены следующие ограничения:

- Осуществлять какую-либо деятельность кроме микрофинансовой и прописывать в уставе такую возможность. В данном пункте есть исключения – это образовательная, благотворительная деятельность и т.п..

- Выдавать потребителю кредит, сумма которого превышает 1000000 рублей.

МКК не имеет права:

- Выдавать потребителю микрозайм, размер которого превышает 500000 рублей.

- Привлекать денежные средства граждан, которые не являются учредителями компании.

- Заниматься выпуском и размещением облигаций.

- На основании договора давать кредитной организации поручения о проведении идентификации или упрощенной идентификации заемщика, являющегося физическим лицом.

Займы через МФО — их разновидность

Все кредиты, которые можно оформить в МФО, делятся на три группы: «до зарплаты», потребительские, онлайн-кредитование. В большинстве случаев, займы выдаются в МФО по упрощенной схеме, причем процент достаточно высокий. Если посмотреть статистику Центрального банка РФ, то порядка ½ кредитов, которые были выданы потребителям, составляют потребительские займы, причем под 40% годовых.

Ставка по процентам для этого кредита может быть даже выше и составляет, как правило, 1-2% в день. Данная категория займов не имеет высокого спроса по причине того, что если должник задерживает выплаты, то сумма стремительными темпами переходит в разряд «неподъемной» для должника. Именно по этой причине сумма процентов не может превышать размер основного долга более чем в четырехкратном размере.

Потребителя ожидают еще одни новшества – правила кредитования в режиме онлайн:

- Размер такого займа не может быть больше 15000 рублей.

- Только МФК имеют возможность предоставлять онлайн-кредиты.

- МФК для идентификации заемщика получили возможность привлекать банки, у которых имеется генеральная лицензия.

Проверить МФО на законность его действий

За последнее время все чаще происходят ситуации, когда микрофинансовые организации, действуя по схеме финансовой пирамиды, привлекали финансы физических лиц, не обладая на это законными правами.

Или ситуация была противоположная – организации выдавали так называемые «черные кредиты», обманом кидая потребителя в долговое ярмо. Для того чтобы застраховать себя от встречи с мошенниками, будущим клиентам МФО необходимо озадачиться проверкой информации о том, есть ли дана организация в государственном реестре, куда вносятся сведения об МФК и МКК. Для этого можно зайти на сайт службы Банка России по финансовым рынкам.