В современном обществе сегодня трудно встретить человека, который бы не прибегал к услуге банковского кредитования. Но далеко не каждый способен рассчитать свои риски, в результате чего становится неплатежеспособным по долговым обязательством перед банком. Отсутствие платежеспособности или нестабильность долговых выплат негативно отражаются на так называемой кредитной истории.

В данной статье мы расскажем, что представляет собой кредитная история, в каких целях ее можно использовать, как и где узнать кредитную историю и какие сведения могут получить различные участники правоотношений.

Цели кредитной истории

Если обратиться к Федеральному закону «О кредитных историях», то там определено, какая информация должна присутствовать в кредитной истории, отражающей исполнение обязательств по кредитным договорам или прочим договорам, содержащим условия предоставления товарного и (или) коммерческого кредитов. Гражданами, в отношении которых собрана информация в кредитной истории (их называют субъектами кредитной истории), могут являться:

- Должники, в отношении которых выдана банковская гарантия или в пользу которых было вынесено, но не исполнено (в 10-тидневный срок) решение судебного органа власти о взыскании денежных средств за неисполнение обязательств по оплате коммунальных услуг, арендной платы за жилье, услуг связи, уплаты алиментов.

- Заемщики по договору займа (кредитному договору).

- Поручители.

Хранение кредитной истории

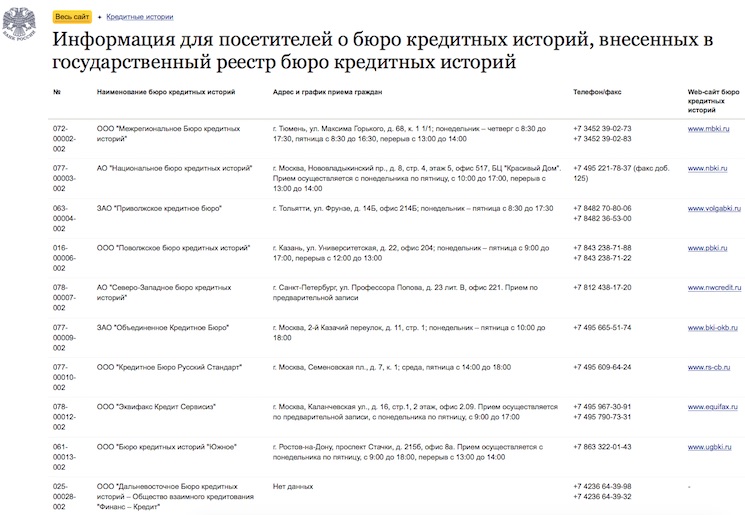

Это вправе делать юридические лица, которые прошли регистрацию в качестве бюро кредитных историй в государственном реестре бюро кредитных историй.

Информация об исполнении обязательств по договору займа (кредита) будет предоставлена в виде кредитного отчета по запросу пользователя кредитной истории и прочих лиц, которые имеют право на получение данных сведений.

В согласии субъекта кредитной истории будут прописаны цели предоставления отчета.

Использование кредитной истории

Кредитная история необходима заемщику по причине, что в ней есть сведения о кредитах, которые им были получены, а также о выполнения своих обязательств по договорам (погашение кредитов). Опираясь на данную информацию, он получает возможность:

- Трезво взвесить собственные перспективы в отношении нового кредита.

- Получить информацию о возможных мошеннических действиях. К примеру, в кредитной истории указаны сведения о тех займах, которые он не брал. Это можно расценивать двояко: как ошибку, и как мошеннические деяния.

- Проверить, правильно ли указана информация о заемщике.

Финансовое учреждение может запрашивать кредитную историю для того, чтобы оценить собственные риски и способности потенциального заемщика погасить взятые на себя обязательства. На основании кредитной истории банк примет решение о дальнейшем сотрудничестве с заемщиком.

Если вести разговор относительно дела о банкротстве физического лица, являющегося должником, то кредитная история прилагается к плану реструктуризации долгов гражданина. Вместо кредитной истории может быть приложен документ, который подтверждает, что у физического лица ее не имеется.

К примеру, наследники, изучив кредитную историю наследодателя, могут принять взвешенное решение, стоит ли принимать наследство или разумно будет отказаться от последнего.

Информация в кредитной истории

Данный документ разделен на четыре части:

- Титульная часть. В ней будут указаны паспортные данные физического лица. По желанию здесь будут обозначены данные СНИЛС и ИНН.

- Основная часть. Здесь вы найдете сведения о фактическом проживании гражданина, месте его регистрации, информацию о регистрации в качестве индивидуального предпринимателя. Также здесь может быть информация о решении судебного органа власти, которым гражданин был признан недееспособным. В данном разделе вы найдете сведения о взятом обязательстве. Это:

- Сумма кредита.

- Сроки исполнения обязательства (также по уплате процентов за пользование кредитом).

- Сумму образовавшейся задолженности.

- Сведения о решениях судебных органов власти, если рассматривались какие-то споры, имеющие место из договоров.

- Сведения о взыскании с заемщика денежных средств в связи с неуплатой им алиментов.

- Информация о неисполнении обязательств по внесению арендной платы за пользование жилым помещением.

- Неуплата за услуги коммунальных служб.

- Невыполнение обязательств по внесению платы за услуги связи.

- Прочая информация.

- Информационная часть, дополнительная (закрытая). Данная часть составляется отдельно по каждому займу. Здесь можно узнать кредитную историю, был ли предоставлен заем или потребителю было отказано в нем, о неуплате по счетам два и более раз подряд. Если заемщик получил отрицательное решение относительно выдачи кредита, в этом разделе будут прописаны основания для отказа и причины, способствовавшие этому.

- Дополнительная часть. Она содержит:

- Информацию об организации, предоставившей кредит.

- Сведения о финансовом управляющем.

- Данные о прочих источниках формирования кредитной истории.

- Информация о субъектах кредитной истории. Среди них юридические лица, индивидуальные предприниматели и приобретатели права требования (юрлица и физлица).

Данные моменты прописаны в п.3 ст.4 Закона «О кредитных историях».

Где узнать кредитную историю

Как и где узнать кредитную историю? Сведения о бюро кредитных историй, где хранится кредитная история субъекта, находятся в Центральном каталоге кредитных историй (подразделение Центрального банка РФ).

Если обратиться к ст.8 Закона, то там сказано, что субъект кредитной истории имеет право в каждом бюро кредитных историй, в котором она хранится, единожды в год без взимания платы и сколько угодно раз за определенное денежное вознаграждение (причины указывать не обязательно) получить по своей кредитной истории кредитный отчет.

В документе, в том числе, будет отображена накопленная информация об источниках формирования кредитной истории и о пользователях кредитной истории, получивших кредитные отчеты.

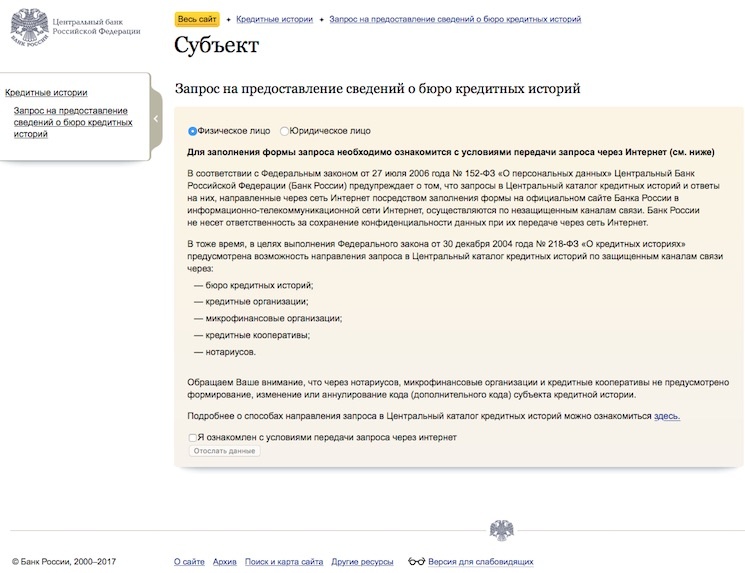

Запрос в ЦККИ вы можете отправить несколькими способами в целях узнать кредитную историю:

- Непосредственно на сайте ЦБ РФ, заполнив соответствующую форму.

- Воспользовавшись услугами почтового отделения связи.

- Обратившись в нотариальную контору.

- Посетив любое кредитное учреждение.

В запросах в ЦККИ должна быть прописана информация о субъекте кредитной истории, которая запрашивается. Она берется из титульной части документа. Вдобавок нужно указать код субъекта. Центральный каталог кредитных историй направляет ответы на указанные запросы, они оформляются в виде электронных сообщений – этот момент оговорен в ч.7 ст. 13 Закона.