Кредитный брокер – это лицо, оказывающее посреднические услуги при оформлении кредита. Каковы функции такого посредника? Он помогает заемщику получить ссуду на максимально выгодных условиях. И получает за это деньги.

В условиях кризисной экономики, когда банки выдвигают все более жесткие требования к клиентам, желающим получить заем, востребованность услуг кредитных брокеров растет: финансовые организации проявляют большую лояльность к заемщикам, которых сопровождают брокеры-партнеры. Однако появление на рынке огромного количества предложений брокерских услуг сделало выбор подходящего и честного брокера затруднительным.

- Как работает кредитный брокер

- Когда стоит обратиться за помощью к кредитному брокеру

- Сколько стоят услуги кредитного брокера

- Как отличить реального кредитного брокера от мошенников

- 7 уловок кредитных брокеров-мошенников

- Анализ деятельности некоторых кредитных брокеров по отзывам в сети Интернет

- Кто, помимо кредитных брокеров, оказывает аналогичные услуги

- Как получить кредит, не прибегая к помощи кредитного брокера и других посредников

Как работает кредитный брокер

Можно сказать, что кредитный брокер – это помощник потенциальных заемщиков. Он подбирает оптимальные программы кредитования, помогает собирать и оформлять документы, оперативно решает возникающие в процессе оформления проблемы. Для клиентов это – экономия времени, нервов и иногда даже денег.

Эксперты оценивают рынок брокерских услуг в РФ в 2-3 тыс. человек. Эта цифра охватывает и тех, кто не скрывает свои доходы, и тех, чья деятельность неофициальна. Оценка эта примерная по следующим причинам.

Во-первых, брокерством занимаются не только официальные организации, но и частники.

Во-вторых, получить кредит заемщикам помогают не только брокеры, но и специалисты различных финансовых учреждений, к примеру налоговых консультаций, консалтинговых агентств и т. п.

В нашей стране кредитные брокеры работают по одному из следующих направлений:

- оказывают услуги физическим лицам или индивидуальным предпринимателям, предлагая в основном займы без обеспечения;

- помогают в оформлении кредитов исключительно бизнесменам и владельцам крупных предприятий;

- занимаются программами ипотечного кредитования. Их клиенты – люди, покупающие в ипотеку недвижимость, которая одновременно становится залоговой.

Большинство кредитных брокеров относится к первой группе, поскольку их целевая аудитория – частные лица – является наиболее обширной.

Среди российских кредитных брокеров наибольшей известностью обладают следующие: «Кредитмарт» (Москва), «Фосборн Хоум» (Москва), «Кредитный и Финансовый Консультант» (Петербург), «Финмарт» (Москва), Независимое бюро ипотечного кредитования (Москва), «Урал-Финанс» (Ижевск).

В каких случаях может понадобиться помощь кредитного брокера:

- если банк отказал в выдаче кредита;

- если испорчена кредитная история;

- если у заемщика низкий уровень дохода;

- если получить деньги нужно очень быстро;

- если не все гладко с действующим займом;

- если требуется профессиональная консультация;

- если ссуда оформляется в первый раз.

Кредитный брокер оказывает посреднические услуги при оформлении потребительских, ипотечных и автокредитов, займов на развитие бизнеса, а также кредитных карт. Это основная сфера деятельности брокеров.

В некоторых ситуациях оформить кредит удается только при помощи посредника, особенно если есть просроченные платежи по действующему займу.

Как оказывают кредитные брокеры помощь в получении займов? Как правило, они являются агентами нескольких банков, поэтому владеют большим количеством программ кредитования и могут подобрать клиенту наиболее выгодный вариант.

В большинстве случаев применяется следующая схема посредничества при оформлении займа:

- Клиента консультируют, знакомятся с его ситуацией, кредитной историей. Выясняют, чего он хочет.

- Анализируют действующие банковские продукты, сравнивают, выбирают лучшие.

- Рассматривают вместе с клиентом отобранные варианты, делают окончательный выбор.

- Консультируют и помогают клиенту в процессе подготовки документов.

- Сопровождают при заключении кредитного договора.

Читайте также: «Банкротство брокера: как застраховаться от неприятностей?»

У брокеров имеется информация о том, по каким критериям оценивают финансовые организации потенциальных заемщиков, поэтому благодаря их помощи в подготовке документов вероятность положительного решения по заявке возрастает. Также посредник знает, к каким уловкам прибегают банки ради наживы, и может указать на них, избавив клиента от лишних трат.

Надо понимать, что доверять можно только тем кредитным брокерам, которые занимаются легальной деятельностью и не подделывают документы с целью получить одобрение на заем. Есть посредники, которые работают «по-черному», и их незаконная деятельность является уголовно наказуемой.

Когда стоит обратиться за помощью к кредитному брокеру

Воспользоваться брокерскими услугами стоит, если необходимо взять в кредит большую сумму, и благодаря грамотному подбору программы кредитования можно хорошо сэкономить. Ведь разобраться в тонкостях каждого предложения самому очень сложно. К тому же на это потребуется много времени.

Кроме того, нередко кредитные организации предоставляют лишь краткое описание своих программ и не упоминают о дополнительных комиссиях и сборах, которые значительно поднимают стоимость кредита.

Узнать об уловках банка можно только непосредственно перед заключением договора при его тщательном изучении. Соответственно, в таком случае время на сбор документов и посещение банка оказывается потраченным впустую.

Если кредитный брокер – профессионал своего дела, он знает все тонкости программ кредитования каждого банка и сразу отсеивает невыгодные предложения.

Еще одним поводом воспользоваться брокерскими услугами является отказ кредитной организации в выдаче займа.

Итак, подытожим, какие функции выполняют брокеры:

- Подбирают наиболее выгодные программы кредитования. Это очень важно, поскольку от условий программы зависит размер займа, величина ежемесячного платежа и стоимость кредита вместе с процентами и комиссиями за весь срок.Обычно посредники взаимодействуют с несколькими кредиторами и поэтому могут выбрать самое оптимальное предложение с учетом всех пожеланий заемщика.

- Правильно оформляют заявку на кредит. Кредитные брокеры знают, каким критериям должен соответствовать заемщик того или иного банка, а потому могут повысить шансы на получение ссуды, подав клиента с лучшей стороны и подготовив требуемые документы. Профессиональное оформление заявки и документов значительно отличается от самостоятельного. Разницу можно сравнить со стрижкой в салоне и подравниванием волос дома. Согласно статистике банки одобряют на 30–40 % больше заявок, поданных с участием брокеров, нежели без них.

- Рассчитывают все расходы по займу, подготавливают кредитный договор. Схемы кредитования достаточно сложны, а стоимость кредита складывается не только из ежемесячных платежей. Расходы по его погашению всегда индивидуальны. Посредник помогает правильно рассчитать их, а также выявить все скрытые комиссии в договоре и оформить его на максимально выгодных условиях.

- Помогают сэкономить. Нередко банки предоставляют своим брокерам-партнерам преференции: пользующимся брокерскими услугами клиентам делают скидки или бесплатно рассматривают заявку. Экономии добиваются также, подбирая страховку с наилучшими условиями (если она является обязательной для кредитного продукта).

- Помогают рефинансировать кредит. Если среди программ кредитования, предлагаемых на рынке, есть более выгодные, чем ваша действующая, посредник может провести вам рефинансирование.

- Ищут банки с высокой степенью лояльности к клиентам. Нередко кредиторы отказывают в займе по субъективным причинам. Поэтому отказ одного банка – это не фиаско. Кредитные брокеры, как правило, отправляют заявку нескольким банкам одновременно. Данная схема работы значительно повышает вероятность того, что кредит будет одобрен. Таким образом, посредник выступает еще и в роли апелляционного суда, принимающего «обжалования» банковских отказов в выдаче займа.

Кредит через кредитного брокера стоит оформлять в следующих случаях:

- Если нет времени и опыта. Обращение к посредникам целесообразно при необходимости взять крупную ссуду, когда различия в условиях кредитования могут существенно повлиять на стоимость кредита. Это может быть заем на потребительские цели, ипотека, автокредит или программа рефинансирования одного или нескольких предыдущих займов.К примеру, при оформлении ипотеки брокер полностью подготавливает и затем проводит сделку: собирает документы, подает заявку в банк и сопровождает клиента вплоть до получения государственной регистрации права собственности на недвижимость.По договоренности он может даже заняться подбором жилья, привлечением оценщика для установления рыночной стоимости выбранного объекта, подбором оптимальной страховой программы для ипотеки, организацией передачи денег продавцу и оформлением государственной регистрации прав собственности заемщика на жилье.

- Если вам уже отказали в кредите. Кредитный брокер поможет взять кредит тем, кто уже получил отказ нескольких кредиторов. Как правило, причину отказа банки потенциальным заемщикам не называют, а потому им непонятно, что они сделали не так. Профессиональные же брокеры знают, на соответствие каким требованиям проверяет клиентов тот или иной банк (это может быть даже род деятельности или место рождения). Соответственно, изучив ваши документы, специалист сможет подсказать, какая организация вероятнее всего не откажет в кредите.

Сколько стоят услуги кредитного брокера

Естественно, помогать в получении займа бесплатно никто не станет. Но на Западе брокерские услуги оплачивают кредиторы (за поставку клиентов), тогда как в России брокеры получают вознаграждение от заемщиков.

Стоимость услуг рассчитывается по одной из следующих схем:

- Проценты от суммы займа (как правило, от 1 % до 5 %). В случае отказа во всех банках услуга не оплачивается.

- Фиксированная ставка. Брокерские конторы устанавливают ее самостоятельно, поэтому лучше узнавать расценки заранее.

- Смешанная схема. Заемщик выбирает сам – проценты или определенная сумма. Способ оплаты может определяться также характером услуги. К примеру, консультировать посредник может за конкретную плату, а помогать в оформлении кредита – за определенный процент.

Если кредитор отказал в выдаче денег, кредитный брокер может дальше работать с клиентом до достижения результата либо отказаться от дальнейшего сотрудничества, получив вознаграждение за уже оказанные услуги.

Как правило, стоимость брокерских услуг складывается из вознаграждения за работу организационного характера и процентов от суммы одобренного займа.

Стоит отметить, что профессиональные посредники берут комиссию только в том случае, если клиент получает кредит (в размере 1-2 %, иногда до 5 %). Кроме того, официальные брокеры консультируют своих потенциальных клиентов бесплатно.

Информацию о том, сколько стоят брокерские услуги при различных суммах и видах займов, можно посмотреть в нижеследующей таблице. Указанная стоимость соответствует рекомендациям Национальной ассоциации кредитных брокеров.

| Сумма | Комиссия |

| До 300 тыс. рублей | 10 % |

| До 500 тыс. рублей | 8 % |

| До 1 млн рублей | 6 % |

| Свыше 1 млн рублей | 5 % |

| Ипотека | 2,5 % |

| Автокредит | 4 % |

Конечно, строго размер комиссии не регламентируется и может быть больше или меньше рекомендуемого, что зависит от исходных условий и договоренности с клиентом. Тем не менее рассчитывать стоит именно на приведенные цифры.

Как отличить реального кредитного брокера от мошенников

Как понять, можно ли брокеру доверять? Необходимо проверить, насколько он профессионален и компетентен.

Во-первых, его деятельность должна быть легализована. То есть у него должна быть регистрация в качестве ИП или юридического лица (убедиться в ее наличии можно, заглянув в ЕГРИП или в ЕГРЮЛ). Кроме того, брокер должен иметь лицензию и соответствующее образование. Информация об ИНН, юридическом и фактическом адресах, стационарном номере телефона официальных посредников должна быть в свободном доступе.

Во-вторых, профессионалы имеют четкий прайс на услуги. Это определенная плата за подготовку документов, консультирование и подачу заявок, а также комиссия в процентах от суммы кредита. Возможна также оплата стоимости годового обслуживания на брокерский счет.

Читайте также: «Как увеличить сбережения и обрести финансовую стабильность»

Стоит помнить, что услуги официальных посредников не оплачиваются авансом. За первую консультацию легальные брокеры оплату с клиентов не берут и тем более не требуют перевести деньги на счет постороннего физического лица.

В-третьих, лицензированные специалисты в сложных ситуациях не дают невыполнимых обещаний. Ведь даже лица с безупречной кредитной историей не всегда получают одобрение банков, не говоря уже о тех, кто не имеет постоянного дохода и ранее задерживал выплаты по кредитам.

Есть и другие признаки, по которым можно распознать честного кредитного брокера:

- Он должен быть членом саморегулируемой организации – Национальной ассоциации кредитных брокеров. На официальном сайте СРО есть информация обо всех прошедших аккредитацию частных брокерах и финансовых консультантах. Чтобы исключить вероятность незаконного использования посредником чужой лицензии, нужно попросить у него паспорт и саму лицензию.

- Профессионал, работающий легально, обязательно выявляет слабые стороны своего клиента, прежде чем подавать заявку, что помогает лучше подготовиться и повысить шансы на успех. Он может предоставить клиенту его кредитную историю и рассказать, как можно улучшить финансовый рейтинг.

- У добросовестных кредитных брокеров есть штат специалистов, а иногда и филиалы в нескольких регионах, чего нельзя сказать о нелегалах.

Прежде чем воспользоваться брокерскими услугами, следует изучить сайт выбранного посредника, отзывы о нем, а также проверить документы путем поиска реквизитов в Интернете. Может оказаться, что они принадлежат другим фирмам, либо вообще консультант является участником судебных тяжб.

Черные финансисты не назначают встреч в офисе, поскольку у них его нет, как и городского телефона. Тогда как лицензированные посредники всегда встречаются со своими клиентами лично, чтобы взять документы и рассказать об имеющихся предложениях.

Вычислить мошенников можно и по размеру требуемого вознаграждения: обычно они запрашивают 8–15 % от выданной банком суммы. Легальные же специалисты берут от 1 до 5 %.

Таким образом, пользоваться брокерскими услугами стоит только после изучения информации о предоставляющей их компании в реестре Национальной ассоциации кредитных брокеров. Немаловажное значение имеет также рейтинг посредника и отзывы его клиентов. Кроме того, стоит прислушиваться к рекомендациям знакомых и проверенных специалистов.

7 уловок кредитных брокеров-мошенников

- Кредитный брокер просит аванс. Помните, нельзя давать предоплату кредитному брокеру. Мошенники часто включают в договоры положения о том, что клиент оплачивает консультацию, информационные услуги. И когда банк отказывает в выдаче кредита, не возвращают средства, ссылаясь на договор.

- Брокер предлагает «сделать» копию трудовой книжки или 2-НДФЛ. Заключать договор с таким посредником однозначно нельзя, ведь подделка документов уголовно наказуема, к тому же если кредитор уличит вас в ней, то занесет в стоп-лист, доступный всем банкам. Кредитная история будет испорчена навсегда. Банки ведут базы фантомных компаний, поэтому сложностей с вычислением поддельных документов у них нет. К тому же существует процедура проверки налоговой истории фирмы, звонков по указанному номеру и даже выезда на рабочее место потенциального заемщика.

- Кредитный брокер ведет вебинары / его показывают по ТВ / в его офисе много сертификатов и грамот.

Задумайтесь: будет ли хороший специалист открывать секреты своего успеха широкой аудитории? Зачем ему «подкармливать» конкурентов? Обычно вебинары проводят для привлечения аудитории либо поиска покупателей своей «эффективной» бизнес-схемы.Если говорить о телевизионных выступлениях и наличии сертификатов, то это обычная реклама, целью которой тоже является увеличение клиентской базы. Однако, если брокер работает профессионально и добивается одобрения большинства заявок, ему не нужна реклама и публичные выступления. У специалистов другие методы привлечения заемщиков.

Задумайтесь: будет ли хороший специалист открывать секреты своего успеха широкой аудитории? Зачем ему «подкармливать» конкурентов? Обычно вебинары проводят для привлечения аудитории либо поиска покупателей своей «эффективной» бизнес-схемы.Если говорить о телевизионных выступлениях и наличии сертификатов, то это обычная реклама, целью которой тоже является увеличение клиентской базы. Однако, если брокер работает профессионально и добивается одобрения большинства заявок, ему не нужна реклама и публичные выступления. У специалистов другие методы привлечения заемщиков. - Кредитный брокер говорит, что у него связи в службе безопасности банков. Заявки в банках рассматриваются без участия сотрудников службы безопасности, поэтому такие связи бесполезны.Если бы кредитные брокеры на самом деле имели нужные связи в банках, зачем им было бы отдавать 80 % от полученного займа? Ведь бо́льшая выгода и безопасность обеспечиваются при работе через собственных подставных лиц.

- Кредитный брокер предлагает «подчистить» вашу кредитную историю. Важно: удаление или исправление кредитной истории невозможны. А вот улучшения вполне можно добиться. И если консультант заявляет, что у него есть связи в БКИ или банках, предлагая решить проблему, он однозначно мошенник. Кредитный брокер с плохой кредитной историей ничего сделать не сможет.

- Кредитный брокер «знает» банки, в которых не смотрят на открытые просрочки и отказы по кредитам. Такому брокеру нельзя доверять. С 2014 года кредиторы тщательно проверяют потенциальных заемщиков, в том числе и на наличие задолженностей по действующим кредитам. Владельцам плохой кредитной истории заем никто не даст.

- У этого кредитного брокера много положительных отзывов в Интернете. Сейчас многие пользуются услугами фрилансеров, готовых за небольшое вознаграждение написать любой отзыв.

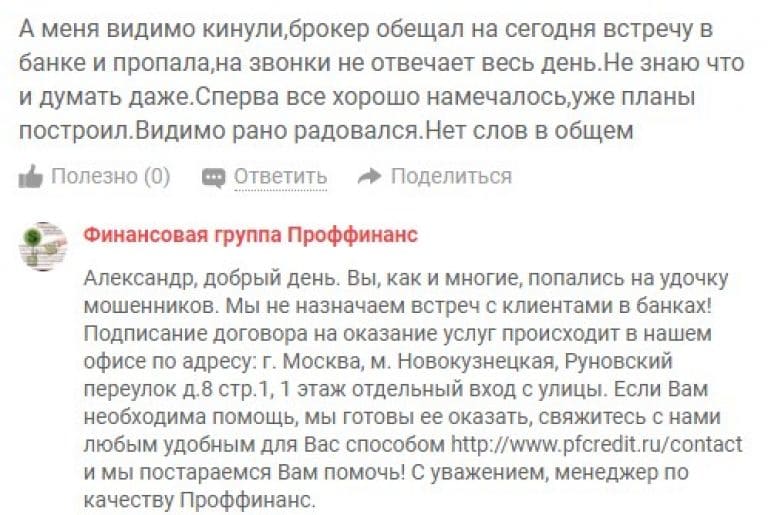

Анализ деятельности некоторых кредитных брокеров по отзывам в сети Интернет

В Сети свои услуги предлагает немало кредитных брокеров. При этом в крупных городах функционирует по 3-4 брокерских конторы и по несколько десятков частных посредников, а в Москве и северной столице таких организаций и специалистов больше как минимум на порядок.

Совет! Выбрать оптимальное предложение можно на основании отзывов бывших клиентов. Хотя нужно помнить, что нередко консультанты сами лестно отзываются о себе либо проплачивают написание положительных отзывов совершенно посторонним людям и давним клиентам.

Если почитать отзывы о брокерских компаниях в Сети, то можно увидеть, что мнения заемщиков об известных московских и петербургских брокерах расходятся.

К примеру, московская компания «Финанс-инвест» на своем сайте опубликовала множество отличных отзывов о своей деятельности, тогда как на других форумах пользователи заявляют и о негативном опыте сотрудничества с этой фирмой – жалуются на низкую скорость работы и невыполнение обещаний.

Аналогичная ситуация с московской компанией «Финарди», имеющей филиалы по России. Практически 20 % отзывов о ней в Сети (на посторонних ресурсах) негативны. Основные претензии клиентов – невнимательность и низкий уровень квалификации консультантов, особенно в регионах. Однако в 80 % случаев заемщики благодарят специалистов компании за качественную и результативную помощь в получении займа.

Хорошо отзываются о работе компании «Столичный центр кредитования» на ее официальном сайте. На страничке с отзывами можно найти несколько десятков восторженных рассказов о профессионализме брокеров, позволившем получить ссуду даже при многократных отказах банков в прошлом. Клиенты отмечают, что сотрудники конторы выполняют свою работу оперативно и качественно.

На сторонних интернет-ресурсах тоже очень много отзывов о «Столичном центре кредитования», гораздо больше, чем о других фирмах. Иногда встречаются и отрицательные оценки, однако в них не конкретизирована причина недовольства клиента – был ли он обманут фирмой либо ему не понравилось обслуживание.

Компания «Бизнес-партнер» имеет меньше отзывов, чем ее вышеперечисленные конкуренты. Количество негативных оценок составляет 20 %. Чаще всего фирма реагирует на критику, отвечая недовольным клиентам или даже вступая с ними в спор непосредственно на форумах.

О компании «Капитал Инвест» из Интернета можно узнать, что она является кредитным потребительским кооперативом, имеющим филиалы в нескольких регионах (Московской, Тульской, Рязанской, Воронежской, Липецкой, Ростовской областях). Однако, несмотря на масштабность, количество отзывов об этой организации невелико, причем половина из них отрицательные.

Прежде чем найти кредитного брокера, который поможет в получении кредита, лучше все же сначала хорошо изучить свой вопрос самостоятельно, подготовить возможные вопросы к специалистам брокерской конторы, и уже потом определиться с целью и средствами ее достижения.

Кто, помимо кредитных брокеров, оказывает аналогичные услуги

Помощь в решении финансовых вопросов предлагают не только кредитные брокеры, но и другие аналогичные компании – финансовые супермаркеты и финансовые консультанты.

Финансовый супермаркет – это своего рода магазин, в котором клиент может выбрать нужный ему финансовый продукт: кредит, депозит, страховку и т. п. Преимуществом финансовых супермаркетов является то, что выбор продуктов огромен, к тому же их легко можно сравнить.

Кредиторы и страховщики предлагают населению лишь определенную линейку разработанных ими продуктов, тогда как в финансовом супермаркете собраны депозиты, кредиты и страховые полисы большинства кредитно-финансовых организаций. Благодаря этому заемщики могут подобрать действительно выгодный для них вариант.

Компания «Кредитмарт» – один из первых российских финансовых супермаркетов.

Услуги финансовых консультантов аналогичны брокерским. Они заключаются в консультировании клиентов по финансовым вопросам, подборе оптимального банковского предложения. И это не обязательно должен быть кредит. Финансовые консультанты работают с любыми продуктами, в том числе и услугами инвестиционных компаний.

Возможно предоставление и такой услуги, как разработка личного финансового плана с учетом имеющихся целей клиента (к примеру, через полгода приобрести авто, а через пять лет – построить коттедж).

Чтобы составить финансовый план, специалисты проводят анализ активов клиента (собственности и сбережений), доходов и имущественных интересов. На выходе они получают несколько вариантов плана, следование которым позволит прийти к цели. Клиент выбирает наиболее оптимальный для себя.

Читайте также: «Как пользоваться кредитной картой, чтобы не прогореть»

Первые масштабные финансовые консультанты в Москве – «Инфинадо», «Золотые ворота» и «Личный капитал». Консультируют население по финансовым вопросам и фирмы – участники Ассоциации кредитных брокеров.

В настоящее время услуги кредитных брокеров и финансовых консультантов не являются диковинкой для граждан. И оформление займа с помощью посредника – обычная практика.

Однако прибегать к таким услугам стоит только при наличии объективной необходимости в них.

Только в таком случае желаемая цель будет достигнута, а деньги потрачены не зря.

Как получить кредит, не прибегая к помощи кредитного брокера и других посредников

Ни один кредитный брокер не может дать гарантию положительного решения по заявке на кредит. Ниже приведены правила, следование которым повысит вероятность получения займа на самых выгодных условиях без посредника (а значит, и без лишних трат).

- Следите за своей кредитной историей. Все граждане нашей страны, получившие паспорт, имеют кредитную историю. Именно ее содержание во многом определяет, одобрит банк заявку или нет. Кредитная история содержит сведения обо всех платежах человека, и не только по кредитам, но и, к примеру, за мобильную связь. Заемщики имеют право на бесплатный просмотр кредитной истории один раз в год. Рекомендуем пользоваться этим правом, чтобы следить за тем, достоверные ли в документе указаны сведения.

- Вовремя платите за коммуналку, кредиты и другие счета. Если кредитная история не испорчена, то вероятность получения ссуды увеличивается. Очень важно своевременно оплачивать все счета. Для удобства можно подключить автоплатежи в «Яндекс.Деньгах».

- Следите за предложениями банков. При выборе кредитора необязательно лично посещать отделение каждого банка. Сравнить банковские продукты можно на одном из многочисленных интернет-порталов. К примеру, после заполнения анкеты на «Сравни.ру» пользователям выдают информацию о том, в какой организации они с большей вероятностью получат кредит.Перед подачей заявки нужно убедиться в надежности выбранного кредитора: проверить наличие лицензии ЦБ РФ и почитать отзывы клиентов.