Что это? Межбанковские переводы – это передача денежных средств между физическими и юридическими лицами, счета которых оформлены в разных банках. За эту услугу может взиматься комиссия.

Как выполняются? Переводы могут осуществляться разными способами: с карты на карту, по номеру счета, по реквизитам. Один из наиболее удобных способов без комиссии – использование системы быстрых платежей.

- Суть межбанковских переводов

- Как устроена внутренняя система межбанковских переводов

- Способы осуществления межбанковских переводов без комиссии

- Перевод внутри одного банка или с участием банка-партнера

- Перевод с карты на карту

- С помощью системы быстрых платежей (СБП)

- Перевод по полным реквизитам

- Межбанковские переводы по номеру счета

Суть межбанковских переводов

Существуют различные виды банковских переводов: внутри-, межбанковский, а также международный. Вторая разновидность представляет собой транзакцию между расчетными счетами, которые находятся в разных банках, действующих на территории одного государства.

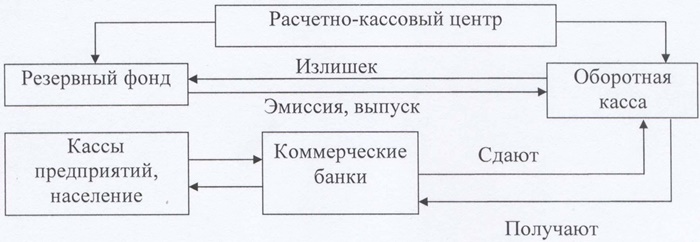

В принципе, банки могут вести взаиморасчеты напрямую, для чего они должны завести корреспондентские счета друг у друга, однако по причине большого количества финансово-кредитных организаций это не слишком удобно. Поэтому чаще всего в роли своеобразного посредника выступает центральный банк или его аналог, и в нашей стране функции организатора подобных переводов берет на себя Центральный банк России.

Каждый коммерческий банк, производящий операции в РФ, связан с Банком России благодаря системе корреспондентских счетов, которые бывают двух типов:

- ЛОРО («их счет») – для кредитного учреждения это счет, открытый в нем для ЦБ РФ;

- НОСТРО («наш счет») – соответственно, счет, который заведен коммерческим банком в Банке России.

Приведем пример, как выглядит маршрут движения денег при межбанковском расчете.

Допустим, отправитель А, имеющий счет в банке Х, хочет перевести некую сумму получателю В, который является клиентом банка Y. Отправитель дает поручение своему банку, который выступает в качестве респондентского, списать средства со своего счета, и эти деньги попадают на корсчет финансовой организации Х в Центробанке. Там производится проверка данных, после чего эта сумма зачисляется на транзитный счет банка Y, открытый в ЦБ РФ. Этот банк, получив деньги, отправляет их на счет своего клиента В.

Читайте также: «Можно ли снять деньги без карты ВТБ, «Тинькофф» и Сбера»

Возможна ситуация, когда в банке Y нет расчетного счета на имя В: в этом случае платеж возвращается – сначала в Центробанк, а затем отправителю А с уведомлением, что данный получатель или указанный расчетный счет не обнаружены. При этом банк Х не несет ответственности за невыполненную операцию, поскольку ошибка была допущена в платежном поручении, которое исходило от владельца счета А.

Как устроена внутренняя система межбанковских переводов

В наше время обычным делом стали денежные переводы своим близким, друзьям, деловым партнерам и пр. Мы привыкли пользоваться данной системой и требуем, чтобы деньги поступали на счет чуть ли не мгновенно, но при этом мало кто задумывается, как технически и организационно выглядит движение средств.

В действительности между отправителем и получателем межбанковского перевода есть несколько посредников – обычно это три банка, включая ЦБ РФ, и между ними идет обмен данными, касающимися платежа. Поскольку во взаиморасчетах участвуют разные банки, то операция может состояться только при том условии, что они связаны друг с другом финансовыми обязательствами.

В нашем примере корреспондентский банк Y зачисляет сумму на счет В, хотя физически денег у него не прибавляется – межбанковский перевод является безналичным перемещением средств. Соответственно, чтобы действия приобрели целесообразность, необходимо, чтобы банки предварительно открыли взаимные счета.

В этом случае либо деньги списываются со счета НОСТРО, открытого респондентским банком Х в корреспондентском Y, либо, наоборот, финансовое учреждение-респондент пополняет у себя счет ЛОРО, принадлежащий партнеру-корреспонденту.

Читайте также: «Цифровые деньги: революция в финансовой сфере»

Очевидно, что для финансово-кредитных учреждений не слишком удобно открывать счета у всех потенциальных партнеров и держать там деньги. Значительно облегчает расчеты между банками наличие единого посредника – ЦБ. По действующему законодательству, любой коммерческий банк обязан открыть корреспондентский счет в Центробанке и хранить на нем часть своих резервов. Значит, именно за счет этих средств и возможны быстрые переводы – ЦБ списывает сумму со счета банка-отправителя и зачисляет корреспонденту-получателю.

Разумеется, ничто не мешает финансовым учреждениям обходиться без посредничества Банка России, пользуясь корреспондентскими счетами, заведенными у своих партнеров, однако основным способом «межбанков» остается все же расчет при участии ЦБ РФ.

Прямые платежи обычно применяются, когда речь идет о валюте, а также когда средства перемещаются в рамках внутренней расчетной системы между территориальными филиалами одного банка, к примеру, такой крупной организации, как Сбербанк.

Что касается скорости перемещения денежных средств, то она определяется тем, насколько быстро поступает и обрабатывается информация. Сейчас финансово-кредитные учреждения используют разные технологии и каналы обмена данными. Например, существует особая многорейсовая отправка платежей для московских банков (МОП). Также в России применяются системы НОП (непрерывная обработка платежей), БЭСП (банковские электронные срочные платежи) и др.

Не так давно активно обсуждалась перспектива отключения России от международной системы передачи финансовой информации SWIFT, но, как видим, это произошло для клиентов практически безболезненно, поскольку есть и альтернативы, и в настоящее время с межбанковскими денежными переводами успешно справляется отечественная разработка, запущенная еще в 2014 году – Система передачи финансовых сообщений (СПФС).

Способы осуществления межбанковских переводов без комиссии

Обычно при межбанковском переводе взимается небольшая комиссия – ее размер в разных банках колеблется от 0,5 до 4 %, но не ниже минимальной суммы – 30-50 рублей. Правда, есть способы избежать потери денег.

Перевод внутри одного банка или с участием банка-партнера

Как правило, финансовые организации не берут процентов, если отправитель и получатель обслуживаются у них. Хотя и здесь есть исключения – скажем, в Сбере это распространяется только на клиентов, проживающих в одном регионе.

Читайте также: «Лучшие дебетовые карты: выбираем подходящий вариант»

Кроме того, многие банки имеют партнеров, которые позволяют снимать деньги в своих банкоматах без комиссии, осуществлять переводы и пр.

Перевод с карты на карту

Для пользователей это не только самый легкий и быстрый способ перевести деньги, но и возможность сэкономить на комиссии. Однако на бесплатные межбанковские переводы действуют лимиты по срокам и суммам. К примеру, обладатели карты «Тинькофф банка» могут переводить через приложение владельцам карт других банков до 20 000 руб. в месяц – все, что будет сверх данной суммы, потребует оплаты 1,5 % комиссии.

С помощью системы быстрых платежей (СБП)

СБП была запущена Банком России в 2019 году в целях повышения качества обслуживания и за короткий срок приобрела небывалую популярность среди населения благодаря доступности и удобству. Система дает возможностью почти мгновенно делать переводы в режиме 24/7/365 в любой банк, являющийся участником проекта, причем бесплатно – если сумма укладывается в лимиты. В настоящий момент к СБП подключилось подавляющее большинство российских банков – более 200.

СБП позволяет переводить деньги по единственному идентификатору – номеру телефона, а также производить оплату товаров и услуг в магазинах, на сайтах, в социальных сетях.

Несмотря на то, что для владельцев карт внедрение СБП означало появление быстрых и безопасных платежей, банки отнеслись к ней неоднозначно. Дело в том, что тем самым они лишились одного из своих источников доходов – комиссии при межбанковских переводах. Поэтому Сбер подключился к СБП с почти 8-месячным опозданием, за что был оштрафован Центробанком.

Сейчас все межбанковские переводы в рублях до 100 тысяч в месяц через СБП проводятся бесплатно, и даже при крупных суммах комиссионные установлены на минимальном уровне – 0,5 %, но не более 1 500 руб. Кроме того, ЦБ РФ обязал все финансовые учреждения интегрировать СБП в локальные системы интернет-банкинга: это должно произойти с 1 октября 2023 г.

Как пользоваться СБП? В мобильном или интернет-приложении банка нужно выбрать раздел «Платежи» либо «Переводы».

Там вводим номер телефона получателя и его банк, подключенный к СБП, а также сумму перевода. Чтобы уменьшить вероятность ошибки, перед подтверждением система покажет вам часть персональных данных адресата – обычно это имя, отчество и первая буква фамилии. После этого остается дождаться перечисления средств, что занимает считанные секунды.

Перевод по полным реквизитам

Теперь для этого необязательно идти в отделение банка – как раз таки там возьмут комиссию. Если же перевод делается с помощью электронного приложения, то он может быть и бесплатным. Обязательные для заполнения формы определяются банком, но в любом случае потребуются три реквизита – БИК банка-получателя, номер счета и Ф. И. О. того, кому делается перевод.

Всю информацию по собственному счету легко найти в личном кабинете банковского приложения, причем нередко там же предусмотрена возможность поделиться сведениями, отправив их любым удобным способом: по электронной почте, в виде СМС или даже через WhatsApp, Telegram и пр.

Межбанковские переводы по номеру счета

Транзакция по номеру счета производится несколько иначе, чем на карту. Если с карты на карту деньги можно перебросить почти мгновенно, то в классическом варианте, с участием Центробанка, межбанковский перевод может занять намного больше времени, и по срокам зачисления это требует до 3 дней. Нужно учитывать, что такие операции проводятся лишь в рабочие часы, а в выходные и праздничные дни они вообще не осуществляются. Так что деньги, отправленные в пятницу, скорее всего, дойдут до адресата не раньше понедельника.

Кроме того, для зачисления денег на счет потребуется указать все реквизиты. Такие межбанковские переводы лучше всего подходят для крупных сумм, поскольку лимиты на операции здесь больше, чем с карты на карту. Например, в Сбербанке, ВТБ, «Открытии» эти операции возможны на сумму до 1 млн рублей в сутки.

Комиссионный тариф за межбанковский перевод по номеру счета зависит от банка-отправителя и суммы. Влияет на это и способ проведения операции – если она организуется по онлайн-заявке, то проценты обычно меньше. Кроме того, есть не только минимальный, но и максимальный уровень комиссии. Как правило, независимо от суммы перевода, банки берут за услуги не больше 750-4 500 руб. В таком случае межбанковский перевод в обычном порядке может обойтись даже дешевле, чем через СБП.

Межбанковские переводы по реквизитам через расчетную систему ЦБ самим финансовым учреждениям обходятся дешевле, чем транзакции с участием платежных систем в виде карт.

Если вы решили воспользоваться именно традиционной системой межбанковского перевода, то учитывайте разную стоимость услуг банка при работе в электронном приложении и при непосредственном обращении в отделение. Разница может составлять два раза и более. Скажем, в Сбере переводы онлайн оплачиваются в размере 1 % или 0,5 % от суммы – в рублях и в валюте. Однако в самом банке оператор добавит соответственно 2 % и 1 %. Еще больше отличаются условия в банке «Санкт-Петербург»: 0,5 % за перевод в интернет-банке и 2 % в отделении.

В целом в современном мире ежедневно совершаются миллионы финансовых транзакций – это собственно межбанковские переводы между физическими и юридическими лицами, внесение кредитных платежей, пополнение вкладов, оплата различных услуг и пр.

Информационные технологии позволили значительно ускорить данные процедуры, и теперь «межбанк» может быть выполнен за кратчайшее время – нередко это занимает лишь несколько секунд. Также в последние годы уменьшилась и стоимость межбанковских переводов, а в ряде случаев эти операции для клиентов абсолютно бесплатны.