В 2015 году на фондовом рынке в России появилось нововведение — ИИС, или индивидуальные инвестиционные счета, благодаря которым частным инвесторам стали доступны налоговые льготы. В данной статье мы подробно расскажем об индивидуальных инвестиционных счетах: опишем, как получить вычет по ИИС, и дадим несколько ценных рекомендаций по поводу его использования.

Что такое ИИС и налоговый вычет

Если вы задумывались об инвестировании, но не могли определиться, какой первый шаг сделать в этом направлении, то сейчас вы можете стать участником специальной программы в России — открыть ИИС. Индивидуальный инвестиционный счет — это особая разновидность брокерского счета, предполагающая налоговые льготы. Открывают его не все брокеры.

Индивидуальный инвестиционный счет могут открыть лишь физлица, налоговые резиденты (лица, проживающие в России более 6 месяцев в году). Если вы соответствуете этому требованию, то вполне можете претендовать на налоговый вычет. Такой вычет или сделает существующие инвестиции более прибыльными, или принесет дополнительный фиксированный доход, что пойдет вам только на пользу.

Как получить налоговый вычет по ИИС? Вкладчик должен помнить о нескольких правилах.

- Минимальный период действия ИИС ограничен.

ИИС действует в течение минимум трех календарных лет. При этом договор на ИИС считают активным не с того дня, когда был открыт счет, а с текущего календарного года. Например, если вы откроете ИИС в декабре 2019 и сразу же положите на него средства, налоговая льгота будет доступна уже в январе 2020 года. - Финансовые средства в течение минимального периода действия ИИС вывести нельзя.

Конечно, если вы поручите брокеру снять деньги со счета, он выполнит ваше указание. Но это станет нарушением условий ведения ИИС и вызовет закрытие договора. Кроме того, вы должны будете вернуть ранее полученные по данному счету налоговые вычеты вместе с начисленными штрафами. - Открывать больше одного счета запрещено.

Открывать два счета ИИС можно лишь в том случае, если счет переходит к другому брокеру. В данной ситуации вкладчик обязан закрыть свой старый счет в течение 30 календарных дней. ФНС не разрешает использовать налоговую льготу, если у владельца активны сразу два счета. - Установлен предел максимальной суммы инвестиций.

По закону вносить на ИИС можно не более 1 млн рублей в год. Причем это правило распространяется исключительно на денежные средства. На счет нельзя внести ценные бумаги, доллары и евро. Чтобы купить акции, купля-продажа которых ведется в долларах, можно поручить брокеру конвертировать финансовые средства. - Получать вычеты можно с определенной частотой.

Когда можно получить вычет по ИИС? Налоговые вычеты вкладчики могут получать как ежегодно, так и разово, когда закрывается счет, за весь период действия договора. Во втором варианте получить вычет можно лишь за три предыдущих налоговых периода. Если вкладчик не получал вычет «на взнос» в течение, к примеру, пяти налоговых периодов, то претендовать в итоге может только на три предшествующих. Остальные два сгорят. Тип вычета «на доход» доступен лишь при закрытии договора на ведение ИИС.

Пока активен ИИС, вкладчик вправе поменять тип вычета, однако это нежелательно. Если вкладчик хоть раз использовал вычет «на взнос», а затем решил поменять его на другой вид, то обязан будет вернуть в налоговую полученные ранее вычеты вместе с начисленными штрафными пенями.

Важно! Помимо налоговых вычетов, предусмотренных федеральной программой развития фондового рынка в РФ, вкладчики вправе получать и иные имущественные налоговые вычеты: на покупку жилья, обучение и т. д. Дело в том, что вычеты по ИИС никак не связаны с другими льготами, действующими в России. Иными словами, россияне вправе использовать все указанные вычеты вместе с вычетами по ИИС.

ИИС открывают биржевые брокеры. Вы можете выбрать любого, чьи условия вам подходят. Вот какие параметры стоит учитывать.

Договор на ведение ИИС, который предстоит подписать, надо тщательно изучить. Особенно это касается пунктов, где вы должны проставить галочки. Нередко брокеры предлагают также доверительное управление деньгами ИИС, а потому при подписании договора удостоверьтесь, что это действительно то, что вам нужно.

В договоре должны отсутствовать те или иные «консультационные», «информационные» или «учебные» услуги. Брокер должен оказывать услугу ИИС. Предоставляют ее не все брокеры. Ваша задача — удостовериться, что это именно ИИС по госпрограмме, а не что-то подобное, например «индивидуальные счета инвестора», «индивидуальные инвестиции на счетах». От обмана и махинаций никто не застрахован.

Вместе с ИИС брокер автоматически откроет для вас и стандартный торговый счет. Это нормальная ситуация. Данный счет также будет предоставлен вам в свободное пользование, однако с него вы не сможете получать налоговый вычет, как по ИИС.

Как проходит процедура открытия счета? Брокер заводит ИИС, отгружает специальные программы для торгов на бирже. А вы, в свою очередь, кладете средства на этот счет.

Как получить вычет по ИИС? ФНС дает право воспользоваться двумя видами вычетов. Первый вариант — вычет ваших инвестиций из дохода, облагаемого налогом. Второй — когда налог на ваш инвестиционный доход не начисляется.

Читайте также: «Куда вложить свободные деньги: ТОП-10 вариантов инвестиций»

Два вида вычетов по ИИС

Сколько вычетов можно получить по ИИС? При открытии индивидуального инвестиционного счета вам доступен только один (!) из двух существующих налоговых вычетов:

- Вычет по внесенным взносам.

- Вычет по полученной прибыли.

Подробно расскажем о каждом.

- Вычет по взносам на ИИС.

В этом случае вы можете каждый год получать налоговый вычет, размер которого составляет 13 % от суммы денежных средств, положенных на ИИС (пп. 2 п. 1 ст. 219.1 Налогового кодекса РФ). Однако установлен фиксированный предел в 52 тыс. рублей. Больше этой суммы вы получить не сможете. Следовательно, даже если вы внесете на счет максимально допустимую сумму в 1 млн рублей, то получите не больше 52 тыс. руб. Кроме того, размер вычета, которым вы можете воспользоваться, не должен превышать сумму уплаченного налога на доходы по ставке 13 % за этот же период.Пример: Иванов О. Р. зарабатывает более 1 млн рублей ежегодно. В 2019 году он открыл ИИС и внес на него 700 тыс. руб. В 2020 году он подаст документацию в ФНС и получит вычет в размере 52 тыс. руб. В том же 2020 году он вновь внесет деньги на счет в сумме 700 тыс. руб., и в 2021 обратится в ФНС за вычетом в 52 тыс. руб. за предыдущий год.

Пример: Петров И. О. зарабатывает 300 тыс. руб. в год (сумма уплаченного налога на доходы составила 39 тыс. руб.). В 2019 году он открыл ИИС и положил туда 600 тыс. руб. В 2020 году он будет вправе подать документацию в ФНС и получить вычет в размере уплаченного в 2019 году налога в 39 тыс. руб. Поскольку остаток вычета перенести будет нельзя, он сгорит.

- Вычет по полученной прибыли.

Если вы отдали предпочтение этому варианту (пп. 3 п. 1 ст. 219.1 Налогового кодекса РФ), то вправе освободить все доходы, полученные на ИИС, от налога на прибыль (13 % от полученной прибыли).Пример: в 2018 году Малышева Р. Р. завела индивидуальный инвестиционный счет и приобрела ценные бумаги стоимостью 50 тыс. рублей. Через три года она продаст их по 100 тыс. руб. за единицу. С полученной прибыли (разница между ценой акций при продаже и покупке) ей нужно будет уплатить налог по ставке 13 %. Вместе с тем Малышева Р. Р. сможет получить налоговый вычет по полученному доходу. В этом случае она будет освобождена от уплаты налога в размере 13 % от полученной прибыли.

Как определиться с типом вычета? Однозначно ответить на этот вопрос сложно. Но надо учесть следующие моменты.

Если вы работаете неофициально, то не вправе претендовать на вычет по взносам. Остается один вариант — вычет по полученной прибыли.

Как правило, вычет по взносам — более выгодное решение. Вычет по прибыли дает большую выгоду лишь в том случае, если по ИИС вы получаете доход свыше размера инвестированных средств, но это редкое явление (если брать период, равный 3 годам). Вычет по взносам удобнее еще и потому, что о нем вы можете заявить уже на следующий год после того, как положили средства на счет, а не ждать 3 года.

Если вы не знаете, какой тип налогового вычета выбрать, то можете решить этот вопрос уже после закрытия инвестиционного счета (то есть через 3 года). Поскольку вычет может быть получен за 3 предшествующих года, у вас есть право выбрать один из двух вариантов: или по взносам, или по прибыли. Но надо сказать, что отложенный выбор вычета по взносам связан с определенными финансовыми потерями, поскольку за 3 года обязательно пройдет инфляция.

Пример: в 2017 году Дмитриева Р. Р. открыла ИИС и положила на счет 400 тыс. рублей. В 2018 положила еще 200 тысяч рублей, в 2019 году — еще столько же. Закрывая ИИС в 2020 году, она выберет, какой из двух типов счета будет наиболее выгодным для нее. Если размер полученного дохода превысит сумму взносов за 3 года (800 тыс. руб.), то удобнее для нее будет вычет по полученной прибыли. Если же прибыль не превысит этот показатель, лучшим решением станет вычет по внесенным финансовым средствам.

Выбирать оптимальный вид налогового вычета на ИИС вы можете неограниченное количество времени. Но если вы хотя бы раз получали вычет по взносам, то впоследствии можете пользоваться только им. Если же вы еще не получали никакой вычет, то можете решить, какой именно выбрать.

Но надо учитывать, что получить вычет по взносам вы можете лишь за 3 предшествующих года. К примеру, получить вычет в 2020 году можно за 2017, 2018, 2019 годы. В 2021 году заявить о вычете за 2017 год уже невозможно.

При закрытии ИИС ранее чем через 3 года с момента заключения договора и уже после получения налогового вычета вы должны будете вернуть полученный вычет (поскольку информация о закрытии счета передается в ФНС). Если вы не заявляли о налоговом вычете, то закрыть ИИС сможете без каких бы то ни было последствий.

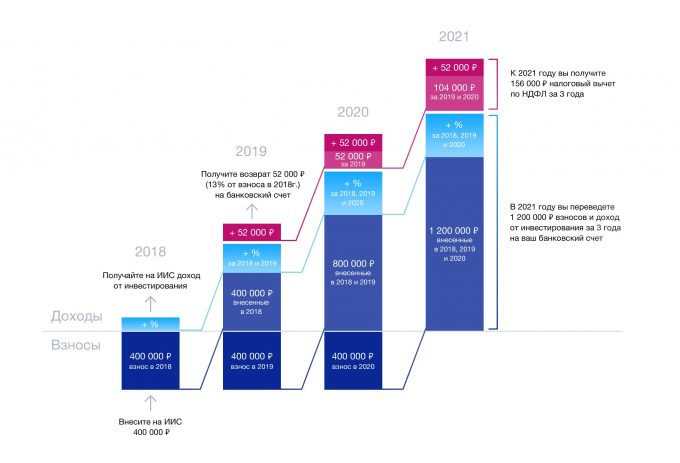

Как получить 5 вычетов по ИИС за 3 года

При условии правильного расчета сроков открытия ИИС и дня внесения денег на счет, а также учета вероятных рисков вы можете получить 5 налоговых вычетов за трехлетний период действия ИИС.

Пример

Титов Алексей Михайлович, механик, г. Санкт-Петербург. Открыл счет 23 декабря 2016 года и сразу же положил 400 тыс. руб. Также он вносит средства на счет:

- в 2017 году на 400 тыс. руб.;

- в 2018 году на 400 тыс. руб.;

- в 2019 году на 400 тыс. руб.

В течение всего этого времени он зарабатывал 100 тыс. рублей в месяц (до уплаты НДФЛ по ставке 13 %).

Фактически Алексей может закрыть счет, сохранив свое право на налоговый вычет 23 декабря 2019 года, по прошествии трех лет владения счетом. За это время он уже четыре раза клал на него средства. Но ИИС он решает не закрывать, а 7 января 2020 года вносит еще 400 тыс. руб. В марте 2020 года он решает закрыть ИИС. Выходит, что счет существовал в течение 3 лет и 2 месяцев, однако Алексей вправе получить еще 5 налоговых вычетов. Чтобы их получить, нужно подавать декларацию в ФНС за каждый год.

Не забывайте, что законодательством РФ установлен трехлетний срок на подачу декларации 3-НДФЛ на вычет. В вышеприведенном примере вкладчик должен подать декларацию вместе со всей подтверждающей документацией не позже конца 2019 года. Получить вычет за 2020 год он сможет не раньше 2021 года. То есть для предоставления 3-НДФЛ должен будет дождаться окончания 2020 года. Факт закрытия ИИС до окончания 2020 года не является основанием для отказа в получении вычета.

При реализации такой стратегии необходимо помнить о вероятных рисках, а потому рекомендуем:

- Ежегодно совершать операции на ИИС на 20–30 % от суммы вложенных финансовых средств.

- Не закрывать счет сразу после внесения денег или приобретения активов. В законе РФ ничего не сказано о сроке, в течение которого активы должны лежать на счету с целью применения права на налоговый вычет. Но не нужно, к примеру, 20 января класть на ИИС деньги, а 21 января его закрывать. В этой ситуации вы можете получить отказ в вычете в связи с тем, что преследуете необоснованную выгоду.

Необходимые документы для получения вычета по ИИС

Для оформления налогового вычета по взносам на ИИС вы должны располагать следующей документацией:

- Налоговой декларацией по форме 3-НДФЛ. В налоговую нужно подать ее оригинал.

- Паспортом или документом, заменяющим его. В налоговую вы подаете заверенные копии первых страниц паспорта (основных сведений, а также страниц, где указана прописка).

- Справкой о доходах по форме 2-НДФЛ, которую может предоставить ваш работодатель. В налоговую инспекцию вы подаете оригинал справки 2-НДФЛ. Обратите внимание: если в течение года вы сменили несколько организаций, то должны получить справки от всех работодателей.

- Заявлением на возврат налога, а также реквизитами счета, куда ФНС будет перечислять вам средства. В налоговую подается оригинал заявления.

- Договором с брокером на открытие ИИС или иным документом, подтверждающим открытие ИИС (к примеру, копией генерального договора и заявлением на открытие ИИС). В налоговую подают заверенную копию соглашения.

- Документацией, подтверждающей факт зачисления денег на ИИС (платежные поручения, квитанции, заявления на внутренний перевод). В налоговую подают их заверенную копию.

Инструкция по оформлению декларации для получения вычета по ИИС

В первую очередь нужно зайти на сайт ФНС www.nalog.ru, выбрать раздел «Физические лица» и зайти в личный кабинет.

Сначала вы увидите форму авторизации. Удобнее всего зайти через сайт «Госуслуг». Если учетная запись в «Госуслугах» отсутствует, настоятельно советуем завести ее, поскольку на сайте множество полезных программ, которые постоянно совершенствуются. В принципе, на сайте ФНС можно авторизоваться разными способами — обо всех подробно рассказывает раздел «Как получить доступ к сервису».

Авторизовавшись, вы оказываетесь в личном кабинете налогоплательщика. Все нужные сервисы расположены в разделе «Жизненные ситуации». Чтобы подать любую электронную документацию, в первую очередь необходимо получить ЭП (электронную подпись).

Читайте также: «Какие бывают банковские карты, и как выбрать нужную»

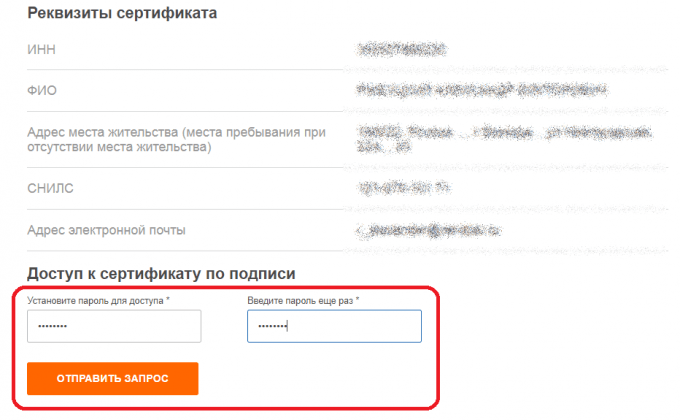

Перейдя в раздел получения электронной подписи, вы должны выбрать вариант ее хранения. Лучше всего оставить вариант, предложенный по умолчанию (хранить в защищенной системе налоговой службы РФ). Так у вас появится возможность пользоваться полученной электронной подписью на любых гаджетах в течение года.

Внизу видны ваши основные реквизиты как владельца электронной подписи. Обычно они заполняются автоматически, если до этого вы указывали их на портале «Госуслуги». Нужно просто проверить их правильность. Если что-то надо откорректировать, вы можете сделать это в разделах «Контактная информация» и «Персональные данные», расположенных на этой же форме в верхней части.

После проверки правильности данных введите пароль к сертификату электронной подписи, а затем отправьте запрос на его создание.

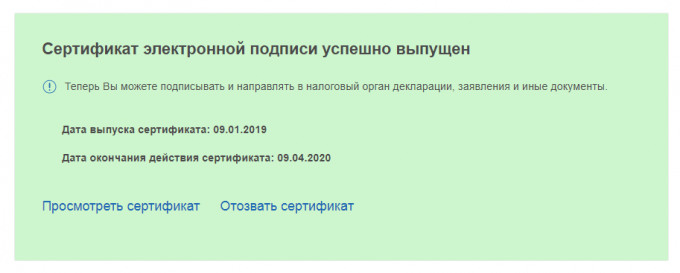

Генерация сертификата электронной подписи обычно длится довольно долго (все зависит от того, насколько загружены серверы ФНС, — в ряде случаев процедура может длиться несколько часов). Увы, в личном кабинете нельзя сделать следующие шаги по заполнению декларации без электронной подписи, а потому советуем не ждать у экрана, а снова зайти в личный кабинет позже. О том, что сертификат готов, вы узнаете в той же форме, где отправляли запрос на его получение.

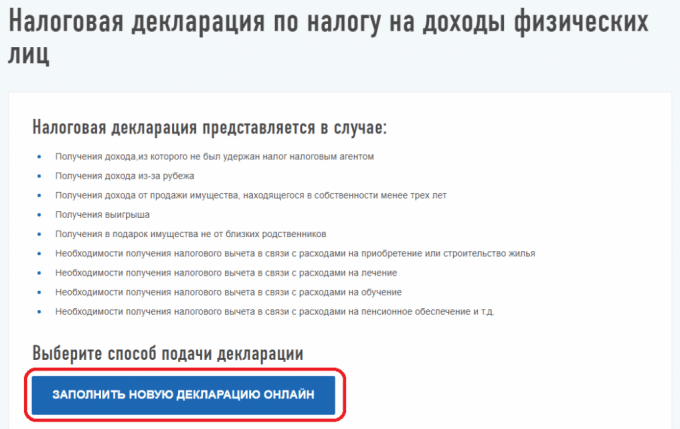

После того как вы удостоверитесь в успешном получении сертификата, снова перейдите в раздел «Жизненные ситуации» и нажмите «Подать декларацию 3-НДФЛ» (использовать можете любую ссылку, так как она встречается неоднократно). В появившейся форме выберите действие «Заполнить новую декларацию онлайн».

В первую очередь необходимо выбрать, за какой год вы подаете декларацию. Если вы получали доходы от иностранных источников, установите соответствующий флажок.

На следующем этапе отметьте, какие виды налоговых вычетов собираетесь получить. Помимо вычета по ИИС, вы можете претендовать и на различные социальные вычеты. Допустим, если вы воспользовались платными лечебными услугами, можете попросить у медучреждения необходимую документацию (соглашения с актами, чеки, справку для предоставления в ФНС, копию лицензии). Помимо вычета по ИИС, вы получите и этот социальный вычет.

Далее необходимо обозначить налогооблагаемые доходы, полученные в течение отчетного периода. Именно от этого показателя зависит конечная сумма вычета, поскольку она не может превышать размер налогов, внесенных в бюджет.

На основании ст. 29 п. 4 Налогового кодекса РФ в декларации разрешено не обозначать доходы, с которых налоговый агент (компания, выплатившая вам эти средства) полностью удержал налог, если это не противоречит получению налоговых вычетов, установленных законом РФ. С учетом этой информации можно ответить на один из наиболее распространенных среди неопытных вкладчиков вопросов: надо ли писать в декларации доходы, полученные в виде дивидендов, ведь они также облагаются налогом? Надо сказать, что к доходам в форме дивидендов налоговые вычеты вообще неприменимы, так как их расценивают как прибыль от долевого участия в организациях (ст. 210 п. 3 Налогового кодекса РФ). Следовательно, указывать в декларации дивиденды не нужно, и это абсолютно бессмысленно, если налог с них был добросовестно удержан брокером.

Совершенно иначе дела обстоят с доходами, полученными, например, в форме зарплаты. Если не упомянуть о них в декларации, сославшись на то, что работодатель уже удержал с них налог, то это станет препятствием для получения налогового вычета (иными словами, нечего будет вычитать).

Примерно в середине года в личном кабинете появляется информация о доходах за предшествующий период. Благодаря этому вам не только не нужно получать бумажные справки 2-НДФЛ, но и, более того, можно автоматически указывать в декларации сведения о доходах. То есть самый сложный этап по отражению в декларации доходов может просто состоять из нажатия одной кнопки.

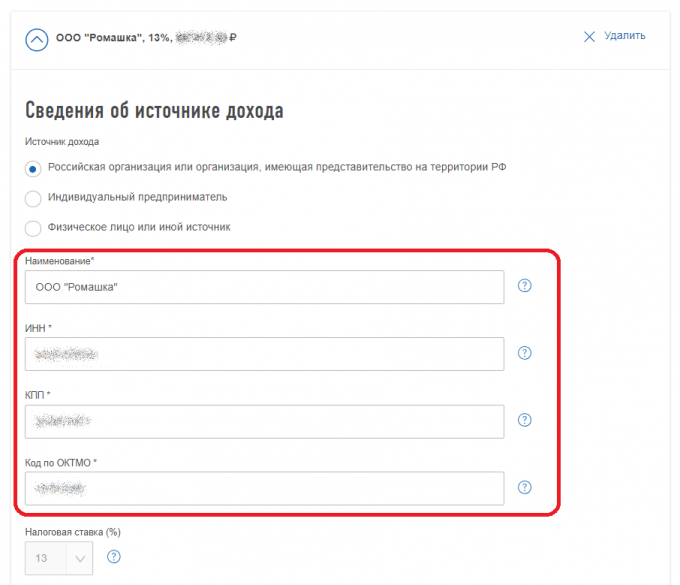

Если вы, будучи добросовестным налогоплательщиком, решили подать декларацию в начале года, то должны располагать заранее подготовленными справками формы 2-НДФЛ от каждого работодателя. Вам нужно вручную перенести оттуда информацию о доходах, используя действия на форме «Добавить источник», «Добавить доход». Вот пример заполнения.

Итак, осталась самая приятная часть заполнения документа. На этом этапе вы указываете размер инвестиционного вычета (сумму, на которую был пополнен ИИС в течение налогового периода) и прочих налоговых вычетов.

По каждому вычету необходимо прикрепить сканы подтверждающей документации. Ранее мы упомянули, какие именно документы требуются для вычета по ИИС. Здесь вы также можете прикрепить отсканированные справки 2-НДФЛ, если декларацию подаете в начале года, — во избежание ненужных вопросов и уточняющих вопросов от ФНС.

Заполнив сведения по вычетам и прикрепив необходимую документацию, вы переходите к заключительному этапу, где окончательно проверяете декларацию перед отправкой. Сначала можно посмотреть конечную сумму налогового вычета и детально рассмотреть все элементы, с учетом которых она была рассчитана. Не забывайте, максимальный размер налогового вычета по ИИС равен 52 тыс. руб. Но если есть социальные и другие виды вычета, конечная сумма может быть больше.

Если требуется, вы можете просмотреть декларацию в печатном виде. Для этого ее надо сохранить в формате PDF.

Ниже в форме расположен перечень файлов, прикрепленных на предыдущем этапе. Далее вы можете ввести пароль к сертификату ЭП, указанному ранее, и окончательно отправить декларацию.

Итак, как получить вычет по ИИС и другие вычеты, обозначенные в декларации, на определенный счет в банке (владельцем которого непременно должен быть налогоплательщик)? Вам нужно подать заявление на возврат суммы лишнего уплаченного налога, обозначив там реквизиты для перечисления. Это можно сделать в разделе «Мои налоги» Личного кабинета. Обычно сразу после того, как электронная декларация поступает в ФНС, становится доступен раздел «Переплата», где указан размер налогового вычета, и кнопка «Распорядиться». Следовательно, не надо ждать, пока завершится камеральная проверка декларации. Функции в личном кабинете позволяют как учесть сумму переплаты в счет налоговой задолженности, так и обозначить банковские реквизиты для получения денег на карту.

Итоги камеральной проверки декларации и статусы обработки другой документации (включая заявления на возврат) вы можете отслеживать в личном кабинете в разделе «Сообщения».

В итоге камеральная проверка должна перейти в статус «Завершена».

Читайте также: «12 способов, как заработать на курсе валют уже сейчас»

По заявлению о возврате суммы излишне уплаченного налога также необходимо сформировать отчет от ФНС. Однако о том, что было принято положительное решение, вы, вероятнее всего, узнаете ранее, чем увидите ответ в личном кабинете, поскольку получите средства на свой банковский счет.

Если в силу тех или иных причин сведения и статусы в личном кабинете не обновляются в обозначенные сроки (налоговые органы могут провести камеральную проверку декларации в течение 3 месяцев и еще в течение месяца выплатить налоговый вычет), вы можете пожаловаться в ФНС, направив соответствующее обращение (форма — произвольная). Для этого необязательно звонить или наносить личный визит. Просто откройте раздел «Жизненные ситуации», после чего зайдите в «Прочие ситуации». Перейдя по ссылке «Нет подходящей ситуации» вы получите форму, в которой сможете ввести произвольное обращение в налоговую инспекцию. Направив его, ожидайте ответ из ФНС в течение 30 дней.

Итак, мы рассказали, как получить вычет по ИИС. Пошаговая инструкция по его получению выглядит именно так.

5 лайфхаков по использованию ИИС

- Выгоднее открывать ИИС у брокера, чем в УК, поскольку в первом варианте ИИС считается активным уже после заключения договора о его открытии, а не с момента первого внесения средств. То есть вы можете положить первые 400 тыс. рублей на ИИС лишь по окончании первого года, сократив обязательный срок, в течение которого запрещен вывод денег, с 3 до 2 лет, и претендовать на налоговый вычет.

- Внесение денег на счет не означает их заморозку на 3 года. Вывод средств возможен в любую минуту, если появилась такая необходимость. Просто придется забыть о возможности получить налоговый вычет по ИИС. Эта опция будет вам недоступна, однако это хороший бонус от государства, который, конечно, лучше использовать.

- Если вы не являетесь биржевым спекулянтом и активным трейдером, а хотите сделать вклад через ИИС в надежные инструменты, например облигации, выберете ИИС типа А, где можете получить вычет по взносу. Здесь совокупная прибыль по ИИС за 3 года будет больше, нежели при выборе счета типа Б.

- Нет необходимости пополнять счет на максимально допустимую сумму в 1 млн рублей. При наличии у вас 1 млн рублей и при условии готовности инвестировать его на фондовом рынке лучше распределить свои инвестиционные средства между ИИС и простым брокерским счетом в отношении 40/60. Это позволит обеспечить вам получение минимального налогового вычета по ИИС (52 тыс. руб. в год), а также оставить для себя ликвидную часть инвестиций, которую запросто можно вывести с простого брокерского счета в случае острой необходимости.

- Согласно рекомендациям брокеров и УК ИИС необходимо пополнять до конца года. Положите средства на счет (это даст возможность получить налоговый вычет уже в течение первого квартала 2019 года), но сразу же заставьте их работать. Высокая волатильность привела к падению цен на облигации компаний, которым можно доверять, и увеличению доходности. Это подходящее время для покупок.